北美智能生活调研 | 智能健身开启后疫情时代健康生活

Work out at home

本期WeBranding和大家分享智能健身行业趋势和北美消费者调研的主要发现

智能健身市场规模与趋势

智能健身设备按功能大致分为三类:

休闲娱乐类:适合想减肥瘦身又不喜欢枯燥训练的人,这类产品在娱乐的同时带有健身效果,比如Nintendo Switch的多种健身游戏(健身环大冒险,Zumba,舞力全开等),这些健身游戏入门比较简单,握着手柄根据游戏动画提示完成相应动作就可以,同时也可以根据自身需求,设定减肥、保持健康等运动目标,调整训练强度。比如:小度的添添智能健身镜,内置了管道飞鸟、飞机大战、定格穿墙等多款热门体感游戏。

滑动浏览图片

— 市场规模 —

2021年全球智能健身市场规模达130亿美元,根据Technavio等多家机构预测,未来五年的年度复合增长率为12-16%。因为各国消费者的健身意识,生活习惯,可支配收入水平等影响,智能健身器材的在欧美发达国家的接受度和普及率显著高于其他地区。2021年,北美市场的销售占比约为35%,欧洲销售占比约为25%,东亚约占20%,南亚和太平洋约占15%。

智能化

社交化

软硬兼备

— 面临的挑战 —

自主品牌少且品牌效应低

原材料价格波动与供应链管理

生产环节中各工序的工艺技术水平

健身器材制造业的生产环节中,各道工序的工艺技术水平已较为成熟,不同公司在技术方面的差异主要体现在产品功能设计的合理性和可用性、生产工艺的精细化、成本效益优化等方面。

北美消费者调研

2022年6月,WeBranding采用线上消费者调查的方式,对北美消费者进行了抽样调查。抽样的Panel是美国18周岁以上的常驻人口,依照不同地区/性别/职业的人口普查结果等比例概率抽样(PPS抽样)。实际回收合格样本为405人,误差为+/- 4.381%。该样本在美国各州的分布如下:

调查发现:美国消费者的健身习惯较为普遍。超过70%的消费者每周至少健身一次,其中超过四成消费者每周至少健身三次。

健身运动类型:有氧运动(游泳、跑步和跳舞),力量训练(阻力训练、举重和短跑),健美操(弓步、仰卧起坐、俯卧撑和引体向上)和平衡性和灵活性训练(瑜伽和普拉提)是消费者参与度较高的健身项目。

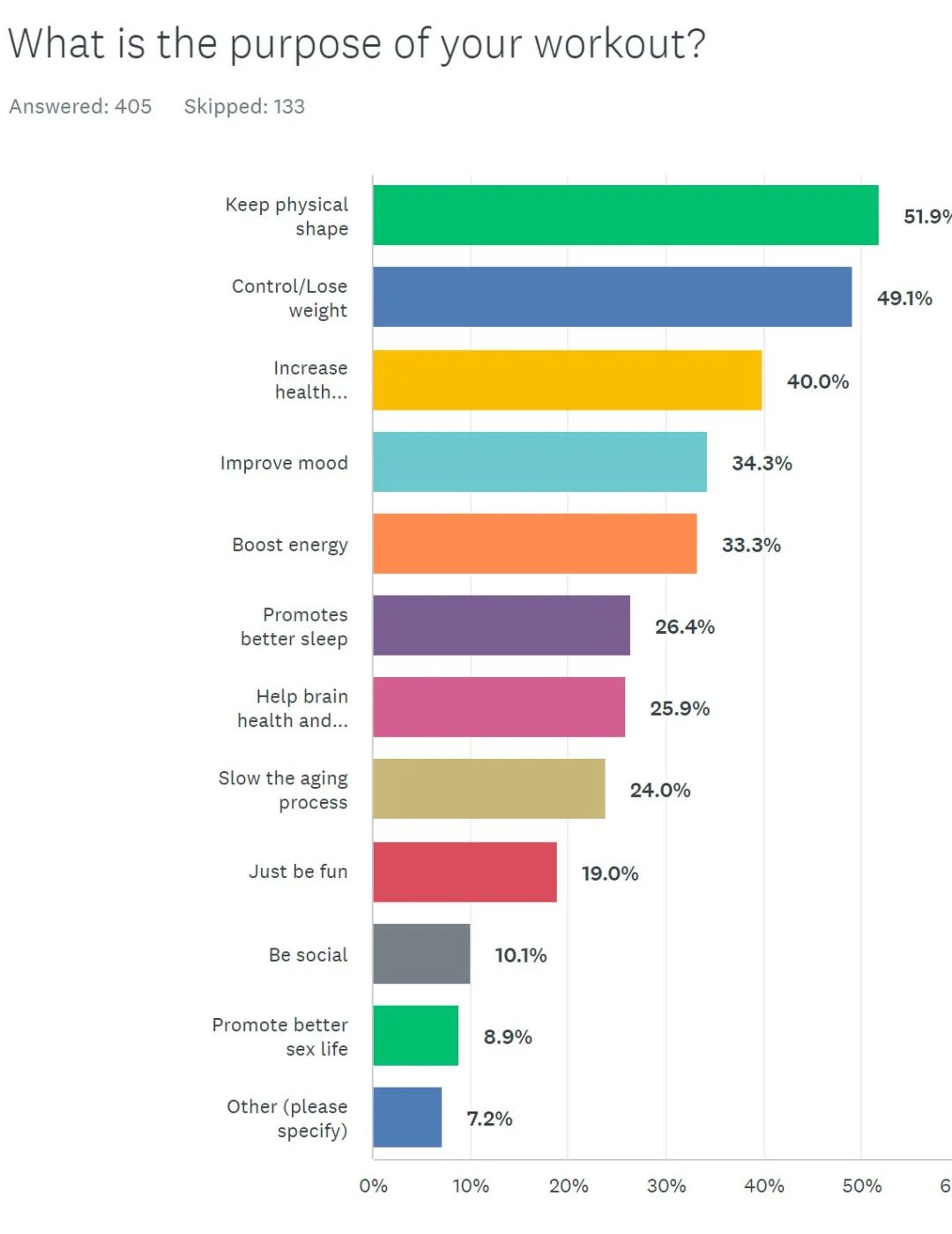

健身目的:消费者健身的主要目的有保持体型,控制体重/减肥,提升健康状况和抵抗疾病,改善心情,增加活力。另外,也有人健身是为了 提高睡眠质量,锻炼大脑,防止衰老,社交等。这些都是健身器材企业做营销宣传时可以参考的沟通方向和产品差异化的卖点。

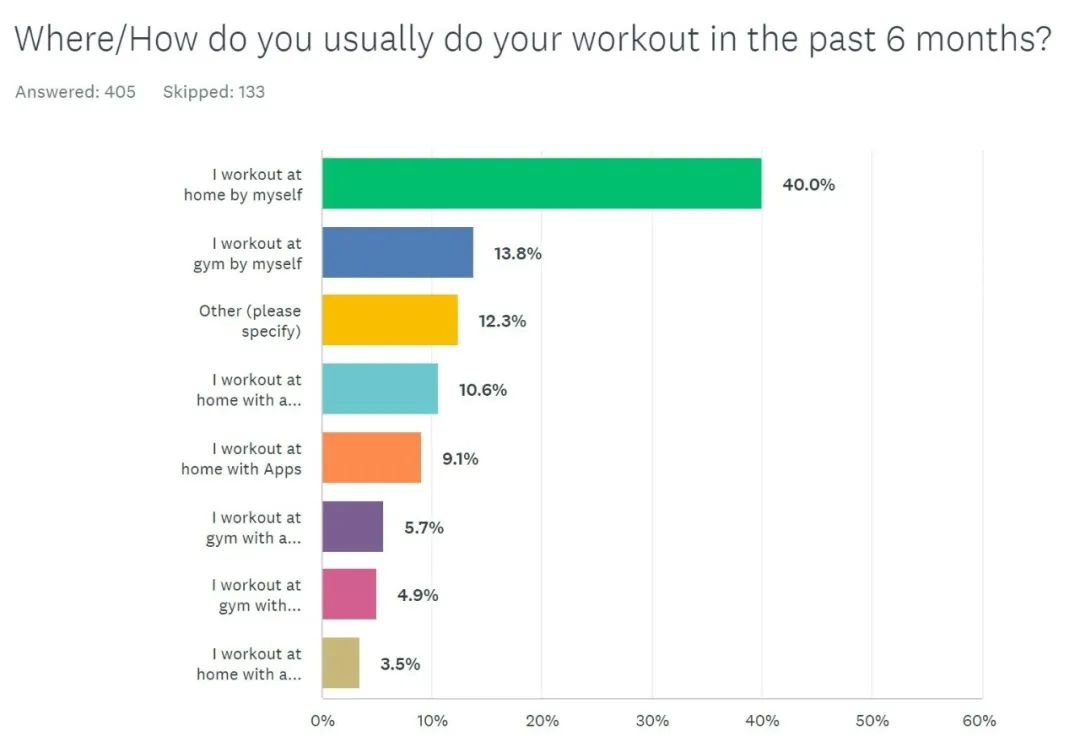

健身方式:超过60%消费者是居家锻炼(包括自己锻炼+上视频课+用App+私人教练),仍然去健身房锻炼的消费者不到40%。可以看到,疫情对消费者的健身习惯影响很大,未来居家健身会日益成为常态。

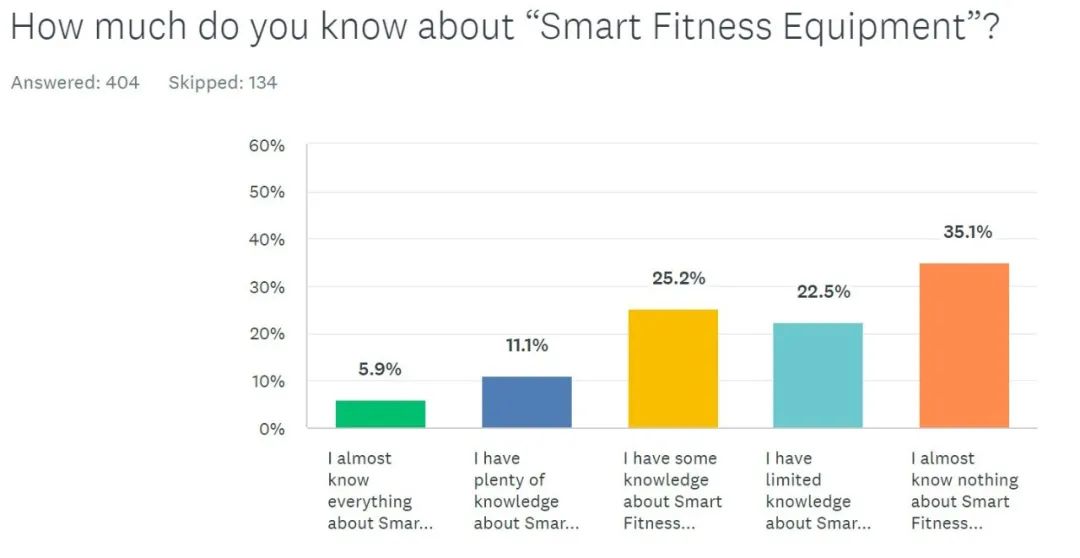

产品认知度:消费者对智能健身设备的了解程度普遍较低。只有17%的消费者对智能健身设备“非常了解”或“比较了解”。智能健身设备是个新兴行业,目前仍然处于市场导入期的后期和快速成长期的前期,目前这个阶段是各品牌市场进入的好时机,既没有导入期时产品能否被消费者接受的风险困扰,也没有成熟期强大竞争对手的挤压。

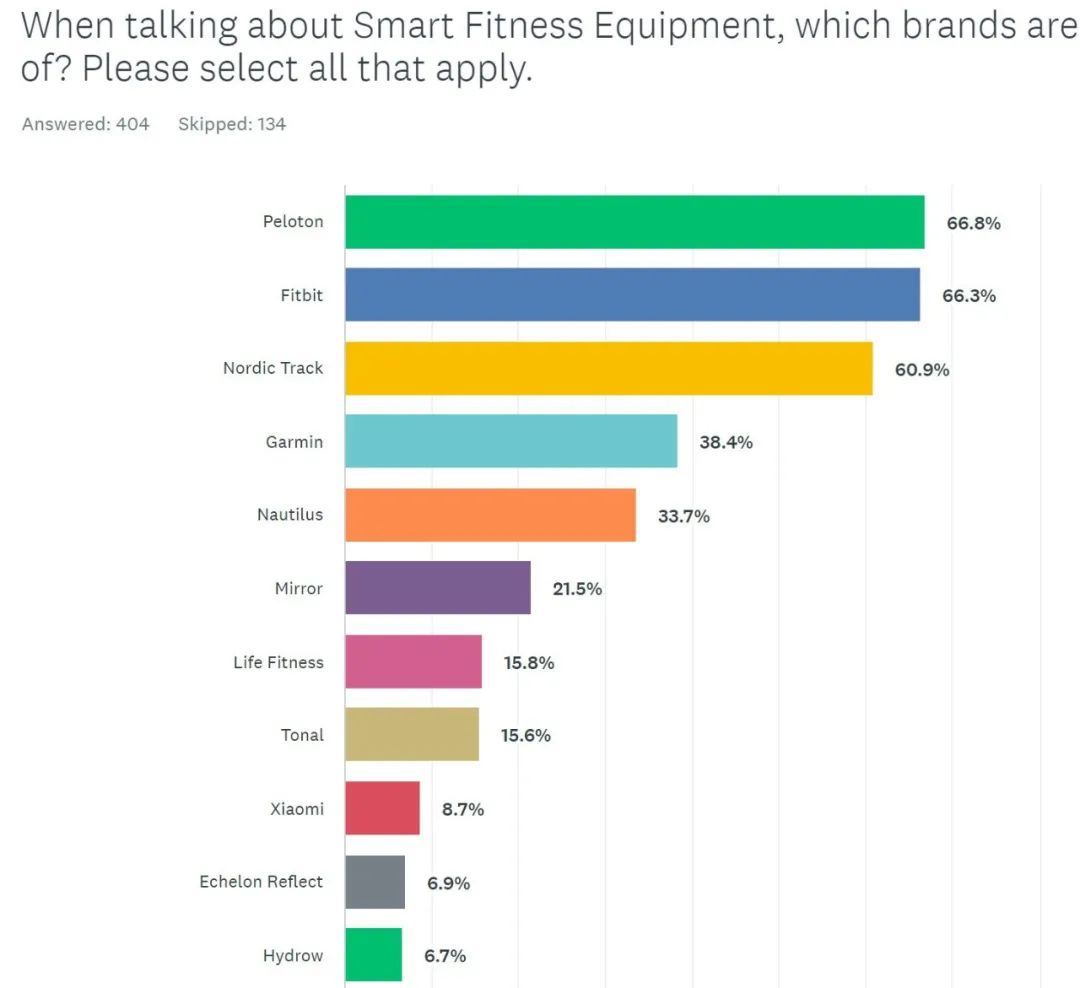

品牌知名度:国产品牌的知名度很低。提到智能健身设备,知名度较高的有Peloton,Fitbit,Nordic Track等欧美大品牌;小米的品牌认知度为8.7%。出海企业的品牌化经营仍然需要很长时间的积累。

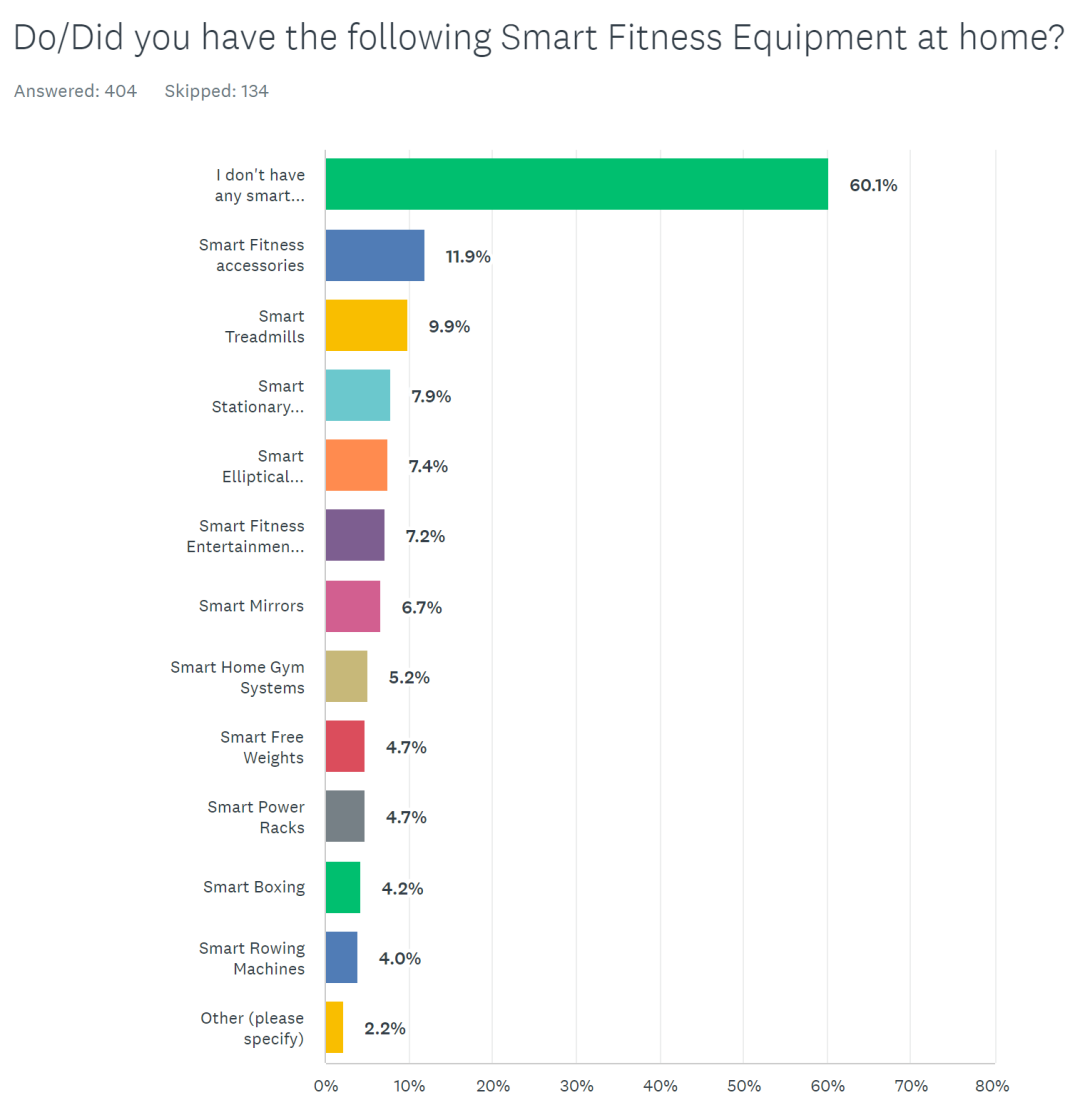

普及率:智能健身设备处于市场导入期,因此产品普及率不高。其中:拥有智能健身配件的消费者为10.9%,智能跑步机9.9%,智能单车7.9%,智能椭圆机7.4%,智能娱乐和游戏健身7.2%,智能魔镜6.7%。

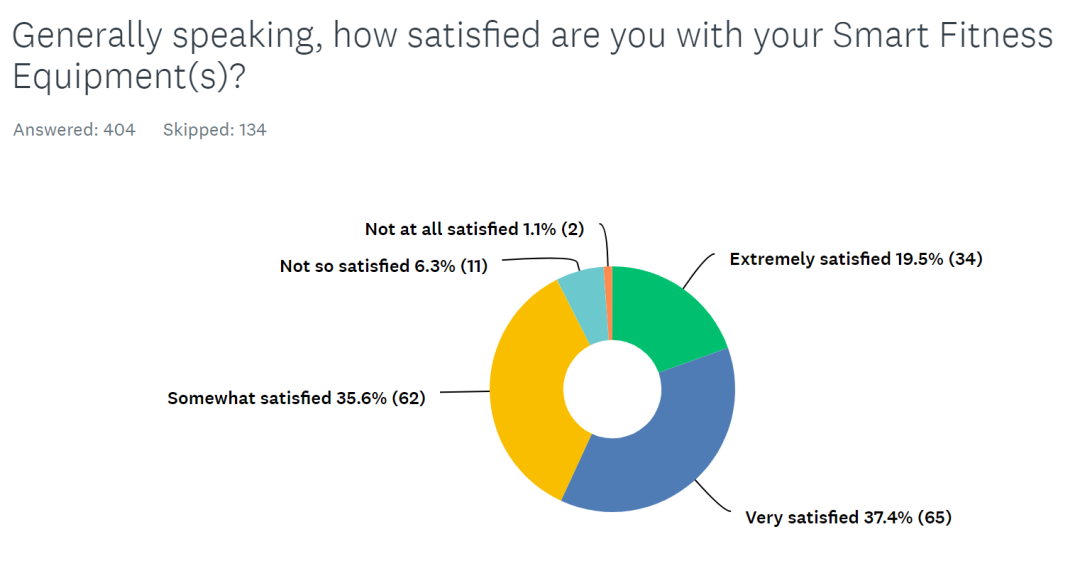

满意度:57%的消费者对现有器材感到“比较满意”/“非常满意”。

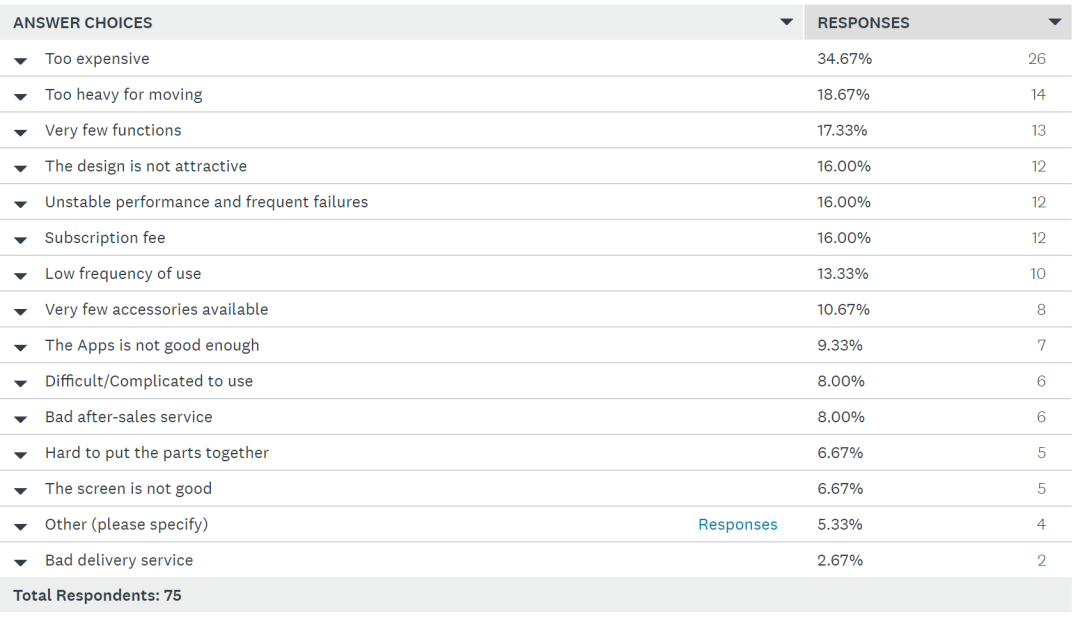

不满意的主要原因有:价格贵、太重、功能少、外观设计不美观、性能不稳定/经常出故障、有月租费、使用频率低等。

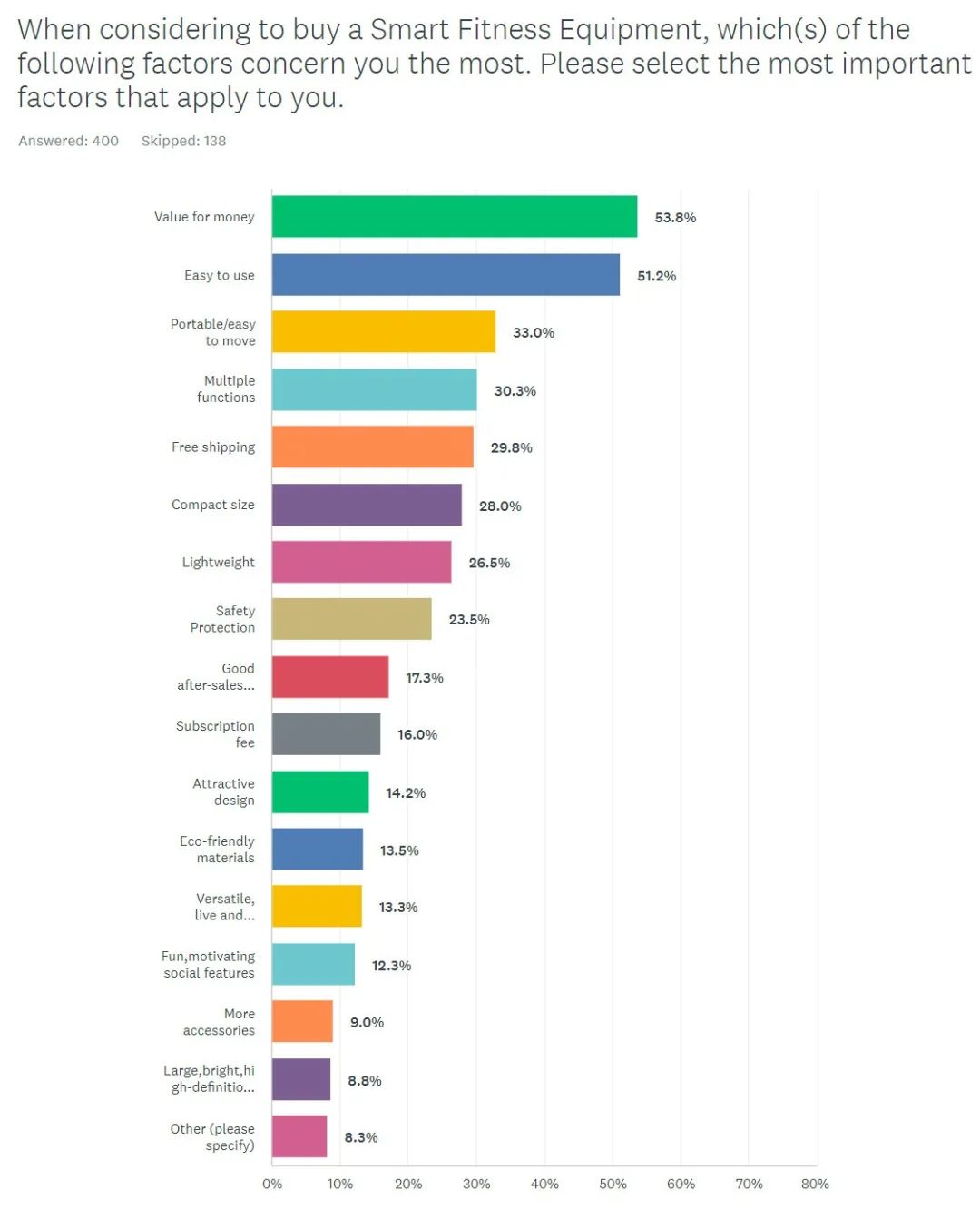

Key Buying Factors:性价比、易使用、方便移动、多功能、体积小等消费者在购买智能健身设备时的主要考虑因素。

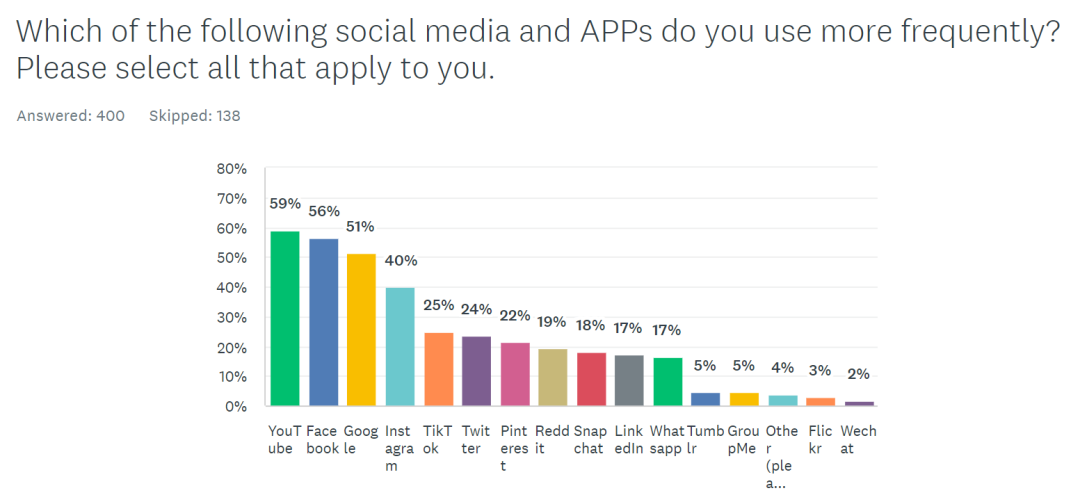

媒体习惯:消费者常用的媒体和APP包括YouTube,Facebook,Google,Instagram,Tiktok等。

新冠疫情影响下,居家健身被认为是一个新的风口,越来越多企业涌入这片“蓝海”。能否成功游上岸,取决于企业的产品研发能力,生产工艺的精细化能力,原材料/供应链管理能力,消费者需求的洞察能力。在竞争日益加剧,产品趋于同质化的内卷+外卷的背景下,只有努力经营好自己的品牌和溢价,才能在这片蓝海里越游越远,会师彼岸。

— Stay with us, we’ll be right back —