10次注资、77亿美元, Lazada能一直抱阿里“大腿”吗?

1、Lazada的新变化

2、Lazada的新隐患

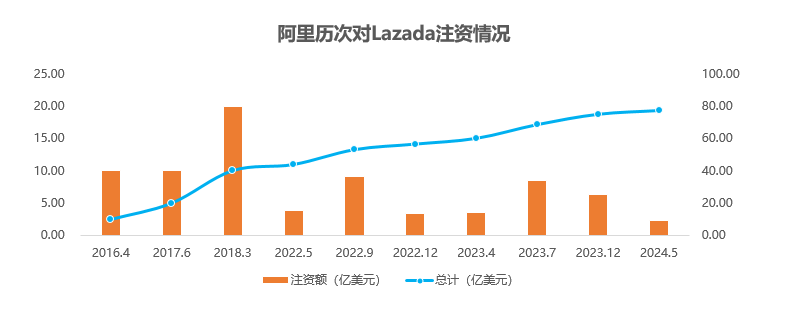

近日,Lazada再度获得阿里2.3亿美元注资,这也是阿里Lazada的第10次注资。截至目前,阿里已经累计向Lazada注资约77亿美元。

(资料来源:Techinasia)

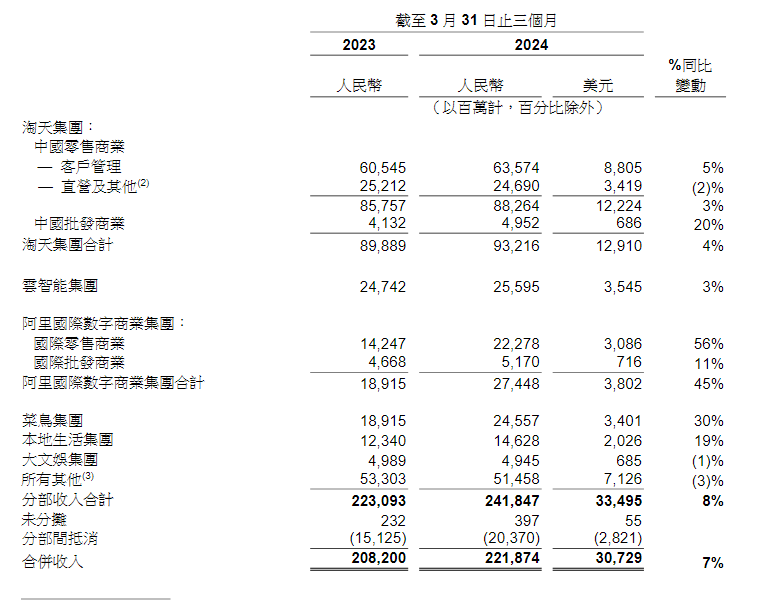

而就在本次注资的一周前,阿里也发布了“2024财年Q4及全年财报”。本次财报中,最亮眼的莫过于阿里国际数字商业集团(AIDC):2024年一季度,AIDC收入同比增长45%,领跑阿里所有业务板块。同时,旗下零售平台整体订单量同比增长20%,绝大部分来源于速卖通Choice业务的增长。

(资料来源:阿里财报)

虽然篇幅很少,但是财报里也提及了Lazada:Lazada继续提升运营效率,2024年一季度Lazada每单亏损同比明显收窄。

虽然目前AIDC的业务重心还是在速卖通,但阿里并没有打算放弃东南亚市场。相反,从这次的注资可以看出,东南亚依旧是蒋凡的重点关注地区。

而作为背靠阿里的东南亚电商Lazada,在陆续拿了77亿美元后的今天,是否已经出现了一些新的变化?未来的Lazada又有哪些隐患需要解决?

Lazada的新变化

自从原创始人兼CEO Maximilian Bittner离开后,Lazada逐渐由原来的“东南亚第一电商“跌下神坛。在2018年阿里接管Lazada之后,大家预料的“Lazada的卷土重来”并没有出现,反而带来了更多问题。直到2022年蒋凡接手,Lazada开始出现了一些积极的改变。

不再“空降”,选择更“本土”的管理层

阿里接手Lazada后,立刻开始了它的“传统艺能”——“空降”高管。但这些“空降”的高管却频频遇到“水土不服”的情况,导致换帅极度频繁。以Lazada集团CEO为例,2018年至2022年四年时间一共更换过3位CEO,每位任期最长不超过2年。

究其原因,阿里原先设想的是通过将国内管理团队照搬到东南亚,企图用国内经验在东南亚复制一个“淘宝”,但是这个策略显然失败了。首先,东南亚的市场情况本身就与国内大相径庭,东南亚地区同时存在着多种语言、文化,每个国家情况也各有差异,国内的模式很难在这里起到效果;其次,国内阿里的企业文化与Lazada内部员工产生了冲突,很多本地员工都很难接受阿里的管理文化,而国内的高管也很难融入本土团队。

蒋凡上任后,调查完国外市场后做的第一件事就是更换Lazada集团CEO,但这次并不是从国内“空降”过来。2022年6月,蒋凡任命董铮(James Dong)担任Lazada集团CEO,同时兼任Lazada印尼CEO。

(资料来源:领英截图)

董铮曾经担任过Lazada泰国及越南CEO,他也是近年来在Lazada工作时间最长的高管之一。而蒋凡选择董铮的原因就在于,董铮自2018年就扎根在东南亚,对于东南亚的经济、文化、政治以及整个电商市场,董铮都实打实地亲身体验过。

董铮担任泰国、越南CEO期间,通过一系列本地化策略,使得泰国、越南的Lazada业务增速遥遥领先于当地市场同行。而在接任集团CEO之后,董铮也坚持当时在泰国和越南的打法。2023年1月,Lazada泰国站凭借4820万的访问量,力压Shopee的3810万,重回第一宝座,并且成为2022年泰国首个实现盈利的电商平台。

董铮上任后,原先大量国内阿里高管担任的职位,也被东南亚各个地区Lazada分部具有本地经验的优秀员工替代。当时的这一次管理层调整,给深陷困境的Lazada打了一剂强心针。

“全托管模式”上线,改变平台定位

相比Shopee,Lazada平台的定位其实属于偏中高端,主打品牌力,它的目标人群是拥有有一定消费能力的都市白领等。2018年,Lazada推出专为品牌商家设计的商城——LazMall,主打品牌直供和正品保障类似于国内的“天猫商城“,进一步突出品牌属性。

考虑到东南亚的人均消费能力,主打高性价比的Shopee拥有更大的消费群体, 因此从流量而言,Shopee在各个国家都暂时领先Lazada。

而在2022年,Temu凭一己之力带火“全托管模式”,给整个电商圈带来了“地震”。“全托管模式”,是指由平台负责物流、推广、运营、售后等环节,商家只需要负责提供商品。这种模式下,由于没有物流、平台佣金等费用,价格自然下降。

而真正推动Lazada入局“全托管模式”的,是它的老大哥“速卖通”。2022年年底,速卖通在韩国试点全托管。次年一季度,速卖通订单量同比增长50%,直接击败Coupang夺得市场第一。

“前辈”的成功以及Shopee的步步紧逼,Lazada也终于在2023年4月推出全托管服务Choice。

经过此次新模式的推出,Lazada原先较高的产品价格得到降低,已经可以和Shopee扳扳手腕。对于新进入东南亚市场、主打低价的Temu、TikTok Shop,Lazada也并非没有一战之力。

虽然Choice的推出为Lazada在目前的市场中提供了一定竞争力,但与其他平台的全托管模式相比仍有可进步的空间。首先,全托管模式对于高效物流履约要求会比较高,与Shopee的自建物流系统SLS相比,Lazada在这一方面稍逊一筹;另外,Lazada的全托管模式一方面需要商家额外缴纳高额保证金才能保障物流效率,另一方面需要商家有一定的库存并需要周期性补货,整体而言门槛较高。

节奏放缓,组织架构重调整

2024年1月,“Lazada裁员20%”成为一大热点。

Lazada在过去七年时间内获得大量阿里的注资,整体处于高速发展期,在东南亚主要六国每个国家都配置了完整的业务部门,导致人员臃肿、人效偏低,六个国家每个市场独立作战,甚至还有内部竞争。这次裁员,实际是为了将每个地区多余的中后台部门裁撤,职能统一归总至总部,让业务支持、业务决策更加集中。

对于Lazada而言,这次裁员也许在外界看来稍显“狼狈”,但其实这是帮Lazada降低成本的最快速方法,也是为了防止亏损进一步扩大必须要走的一步路。通过调整团队结构,Lazada可以建立更加灵活和高效的决策流程,加快对市场变化的响应速度,以及把重心放到盈利层面。

Lazada的新隐患

虽然Lazada在过去两年对自身已经做出了很多积极的改变,但是不可否认,随着环境与自身的不断变化,新的隐患也逐渐暴露出来。

首先,从大环境而言,随着经济下行以及高通胀的影响,东南亚整体消费能力处于下行周期,这也导致了多家机构下调东南亚电商市场预估增速。在整个市场增长乏力的情况下,阿里如果仍持续注资Lazada,那么Lazada就必须在这种环境下拿出像样的“成绩单”,一旦Lazada拿不出像样的数据,“老大哥“阿里还会继续注资吗?

第二个隐患,就是Lazada现在一心发展的Choice。因为全托管最大的优势在于提升订单量和引进新客户,以此保住或提升市场份额,但对于从利润角度而言,能有多大的提升?根据阿里的2024财报,AIDC一季度的调整EBITA为-40.85亿元,比去年同期亏损扩大88%,而亏损的主要原因就是在Choice上投入过多,而Choice带来的利润又少之又少。除此之外,卖家方也逐渐开始声讨自身利润被压缩,控诉平台压价。“全托管模式”也许在目前这个阶段可以取得一定成效,但在未来,这可能并不是一个主流模式。Lazada现在大力投入Choice,隐患就是模式的崩塌带来的入不敷出。

第三,Lazada于2023年多次调高佣金,LazMall上的部分商品佣金已经达到7%。可以理解的是,Lazada希望通过提高佣金来弥补在其他领域的投入和亏损,但这种行为最大的问题就是平台商家数量和质量的降低。而凭借着较低的佣金以及更高的流量池,这些流失的商家资源又被后起之秀TikTok Shop承接。因此,Lazada在弥补亏损的同时,也需要如何保住自家的商家资源。

写在最后

阿里对于Lazada的期望,无需多说。频繁的注资,是阿里对东南亚野心的最好证明。

但对于Lazada来说,虽然过去两年经历了换帅、裁员、推新等多种改革措施,也确实初见成效,但Lazada面对的不仅有大环境的劣势,还有自身潜在的隐患,想要在东南亚站稳阵脚,光靠大哥“爆金币”显然不行,Lazada还有很长的路要走。