洞察香港与内地税务的不同之处

3141

3141想系统掌握亚马逊广告的投放逻辑与底层闭环?

香港作为全球知名的金融中心和自由贸易港,以其简单的税制和低税率而备受青睐。但要在香港开展商业活动,了解其税法基础并合规处理税务问题至关重要。与此同时,内地的税制则更为复杂,税种多样。本文将探讨香港公司税务与内地税制的主要区别,帮助企业和投资者更好地理解两地税务环境的差异。

香港公司的税收种类主要包括以下几种:

NO.1

利得税

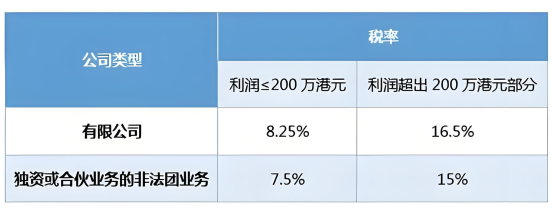

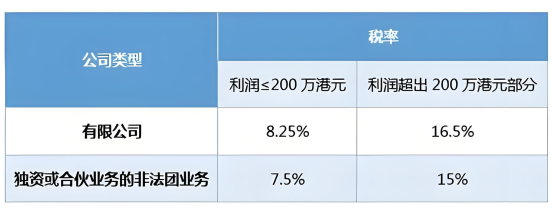

香港的利得税,也被称为企业所得税,是其主要税种之一。该税基于“地域来源原则”征收,即只对源自香港的利润征税。自2018年4月1日起,香港实施了利得税两级制:首200万港币的利得税率分别为8.25%(法团)和7.5%(非法团),超出部分则按16.5%(法团)和15%(非法团)的标准税率征税。需要注意的是,每个集团仅允许一家企业享受此优惠。

在香港经营业务的公司,如果其利润来源于非香港地区,可以通过申请海外利得税豁免来实现完全免税。

这要求公司满足以下条件:

在香港经营业务

从经营业务中取得利润

利润并非来源于香港

NO.2

薪俸税

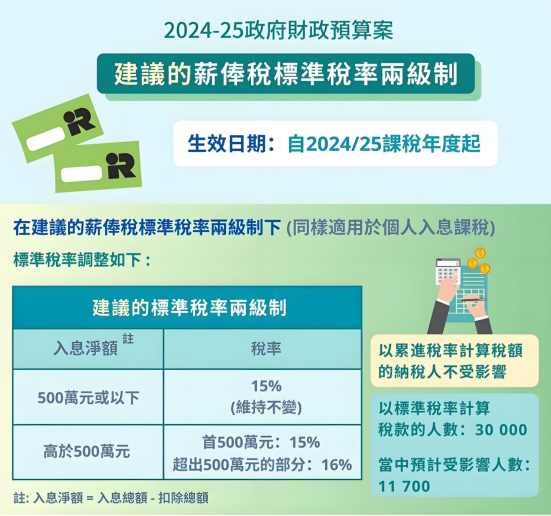

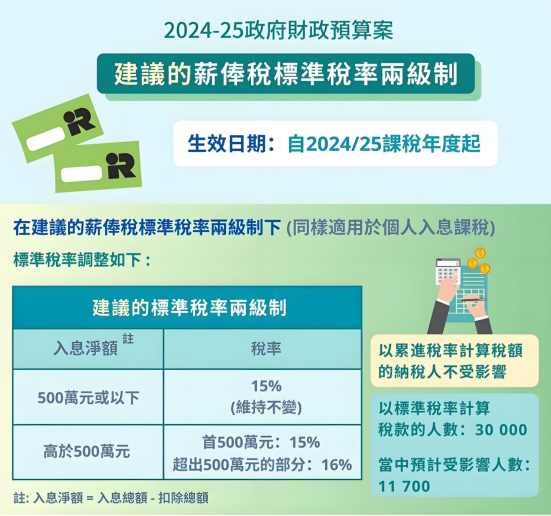

薪俸税针对在香港工作赚取的薪金、工资、佣金等收入征收。根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,如果个人在港停留不超过183天,且收入非由香港雇主或其代表支付,则可豁免缴纳薪俸税。薪俸税税率采用累进制度,或可选择标准税率15%,以两者中较低者征收。此外,2024年新规建议对超过500万港币的入息净额实施两级标准税率制度。

图示:24年建议的薪俸税两级制标准税率

NO.3

物业税

物业税针对在香港拥有土地或楼宇并出租以收取租金的业主征收,税率为15%。计税基础为租金收入减去相关支出(如差饷、不能追回的租金和物业按揭利息支出)。

NO.4

厘印税

厘印税类似于内地的印花税,主要在股份转让时产生。自2021年8月1日起,股权转让的印花税率为0.2%。因此,公司在设立时设定的注册资本越高,未来股份转让时可能产生的厘印税也越高。

NO.5

关税和消费税

香港作为自由贸易港,对大部分进口商品不征收关税。仅对烟草、甲醇、碳氢油及含酒精酒类征收消费税和关税。从香港出口的产品不征收出口税或消费税。

香港和内地在税收政策上存在一些差异,以下是两地的税务具体对比:

01

税务基础架构

香港:以直接税作为税务体系的核心,如利得税,直接针对纳税人的所得征税。

内地:间接税占据较大比重,例如增值税和关税,主要通过商品和劳务的流转征收。

02

税收管辖权

香港:仅对来源于香港境内的所得征税,实行单一的地域管辖权。

内地:不仅针对境内所得征税,对居民在境外的所得也拥有管辖权,即地域加居民管辖权。

03

税法稳定性

香港:香港的税法和税制历史悠久且相对稳定,许多税种已经持续征收多年,这为企业和个人提供了稳定的税收环境。

内地:内地的税法经历多次改革和更新,与政策和经济形势密切相关。这种更新频率较高的税法环境要求企业和个人密切关注税收政策的变化,以应对可能的税务风险。

04

法律稳定性

香港:香港拥有独立的立法和司法体系,为税务争议提供了完善的解决机制。纳税人可以通过法律途径解决与税务局之间的争议,维护自身权益。

内地:内地的税务争议解决机制尚待完善,纳税人在与税务局产生争议时可能面临一定的困难。因此,内地纳税人需要更加谨慎地处理税务事务,避免产生不必要的争议。

05

税收来源与税收结构

香港:税收主要来源于个人所得、企业所得和物业税等方面。其中,利得税是香港政府最主要的税收来源之一。这种税收结构使得香港政府能够依靠有限的税收资源维持高效的政府运作。

内地:税收来源广泛,包括流转税、所得税、资源税等多个方面。成多元化的税收结构。其中,增值税和消费税等流转税占据较大比重。

06

发票管理与税务监管

香港:香港的发票管理相对简单,没有严格的发票管理制度。

内地:内地实行严格的发票管理制度,所有商品和劳务的流转都需要开具发票。同时,内地还建立了完善的税务监管体系,对纳税人的税务行为进行严格的监管和管理。

1.个人税种区别:

香港:主要征收薪俸税和物业税,税率相对较低。

内地:个人所得税采用分类征收制度,根据所得来源和性质设置不同的税率和扣除标准。

2.税率对比:

香港:主要征收薪俸税和物业税,税率相对较低且采用累进税制。最新标准税率为首500万港元的入息净额税率是15%,超过部分税率为16%。

内地:实行个人所得税分类征收制度,税率从3%至45%不等,针对不同类别采取不同的征税办法。

3.利息及股息:

香港:对股息、利息等不征税。

内地:对利息、股息等所得统一适用20%的税率。

4.报税制度:

香港:实行自愿申报制度,纳税人需主动向税务局申报上一年度的收入情况。

内地:则采用代扣代缴和自行申报相结合的方式,单位在发放工资时会代扣代缴个人所得税,对于年所得超过一定标准的纳税人还需要自行申报。

1.税种与税率:

香港:主要征收利得税,税率较低且设有两级制,鼓励企业发展和投资。

内地:则主要征收企业所得税,税率一般为25%,但针对不同类型的企业和地区设有不同的优惠税率

2.税收优惠:

香港:对特定行业和创新企业给予税收优惠和豁免政策,以吸引外资和促进经济发展。

内地:拥有丰富的税收优惠政策,如西部大开发税收优惠、研发费用加计扣除等,旨在促进产业升级和区域均衡发展。

3.资产处理与折旧:

香港:在资产折旧和摊销方面较为灵活,允许企业根据自身情况选择合适的折旧方法。

内地:对资产折旧和摊销有明确的规定和年限要求,企业需要按照税法规定进行资产处理。

4.亏损处理与结转:

香港:企业亏损可以无限期结转弥补,为企业提供了一定的风险保障。

内地:则对企业亏损结转弥补的年限有明确规定,但部分特殊行业有较长年限的结转弥补政策。

香港和内地在税务体系、税种、税率、税收优惠及税务处理等方面均存在显著差异。这些差异不仅体现了两地不同的经济、政治和文化背景,也对跨境经济活动产生了重要影响。因此,在进行跨境投资和商业活动时,需要充分了解并适应这些差异,以确保税务合规并优化税务策略。

香港作为全球知名的金融中心和自由贸易港,以其简单的税制和低税率而备受青睐。但要在香港开展商业活动,了解其税法基础并合规处理税务问题至关重要。与此同时,内地的税制则更为复杂,税种多样。本文将探讨香港公司税务与内地税制的主要区别,帮助企业和投资者更好地理解两地税务环境的差异。

香港公司的税收种类主要包括以下几种:

NO.1

利得税

香港的利得税,也被称为企业所得税,是其主要税种之一。该税基于“地域来源原则”征收,即只对源自香港的利润征税。自2018年4月1日起,香港实施了利得税两级制:首200万港币的利得税率分别为8.25%(法团)和7.5%(非法团),超出部分则按16.5%(法团)和15%(非法团)的标准税率征税。需要注意的是,每个集团仅允许一家企业享受此优惠。

在香港经营业务的公司,如果其利润来源于非香港地区,可以通过申请海外利得税豁免来实现完全免税。

这要求公司满足以下条件:

在香港经营业务

从经营业务中取得利润

利润并非来源于香港

NO.2

薪俸税

薪俸税针对在香港工作赚取的薪金、工资、佣金等收入征收。根据《内地和香港特别行政区关于对所得避免双重征税和防止偷漏税的安排》,如果个人在港停留不超过183天,且收入非由香港雇主或其代表支付,则可豁免缴纳薪俸税。薪俸税税率采用累进制度,或可选择标准税率15%,以两者中较低者征收。此外,2024年新规建议对超过500万港币的入息净额实施两级标准税率制度。

图示:24年建议的薪俸税两级制标准税率

NO.3

物业税

物业税针对在香港拥有土地或楼宇并出租以收取租金的业主征收,税率为15%。计税基础为租金收入减去相关支出(如差饷、不能追回的租金和物业按揭利息支出)。

NO.4

厘印税

厘印税类似于内地的印花税,主要在股份转让时产生。自2021年8月1日起,股权转让的印花税率为0.2%。因此,公司在设立时设定的注册资本越高,未来股份转让时可能产生的厘印税也越高。

NO.5

关税和消费税

香港作为自由贸易港,对大部分进口商品不征收关税。仅对烟草、甲醇、碳氢油及含酒精酒类征收消费税和关税。从香港出口的产品不征收出口税或消费税。

香港和内地在税收政策上存在一些差异,以下是两地的税务具体对比:

01

税务基础架构

香港:以直接税作为税务体系的核心,如利得税,直接针对纳税人的所得征税。

内地:间接税占据较大比重,例如增值税和关税,主要通过商品和劳务的流转征收。

02

税收管辖权

香港:仅对来源于香港境内的所得征税,实行单一的地域管辖权。

内地:不仅针对境内所得征税,对居民在境外的所得也拥有管辖权,即地域加居民管辖权。

03

税法稳定性

香港:香港的税法和税制历史悠久且相对稳定,许多税种已经持续征收多年,这为企业和个人提供了稳定的税收环境。

内地:内地的税法经历多次改革和更新,与政策和经济形势密切相关。这种更新频率较高的税法环境要求企业和个人密切关注税收政策的变化,以应对可能的税务风险。

04

法律稳定性

香港:香港拥有独立的立法和司法体系,为税务争议提供了完善的解决机制。纳税人可以通过法律途径解决与税务局之间的争议,维护自身权益。

内地:内地的税务争议解决机制尚待完善,纳税人在与税务局产生争议时可能面临一定的困难。因此,内地纳税人需要更加谨慎地处理税务事务,避免产生不必要的争议。

05

税收来源与税收结构

香港:税收主要来源于个人所得、企业所得和物业税等方面。其中,利得税是香港政府最主要的税收来源之一。这种税收结构使得香港政府能够依靠有限的税收资源维持高效的政府运作。

内地:税收来源广泛,包括流转税、所得税、资源税等多个方面。成多元化的税收结构。其中,增值税和消费税等流转税占据较大比重。

06

发票管理与税务监管

香港:香港的发票管理相对简单,没有严格的发票管理制度。

内地:内地实行严格的发票管理制度,所有商品和劳务的流转都需要开具发票。同时,内地还建立了完善的税务监管体系,对纳税人的税务行为进行严格的监管和管理。

1.个人税种区别:

香港:主要征收薪俸税和物业税,税率相对较低。

内地:个人所得税采用分类征收制度,根据所得来源和性质设置不同的税率和扣除标准。

2.税率对比:

香港:主要征收薪俸税和物业税,税率相对较低且采用累进税制。最新标准税率为首500万港元的入息净额税率是15%,超过部分税率为16%。

内地:实行个人所得税分类征收制度,税率从3%至45%不等,针对不同类别采取不同的征税办法。

3.利息及股息:

香港:对股息、利息等不征税。

内地:对利息、股息等所得统一适用20%的税率。

4.报税制度:

香港:实行自愿申报制度,纳税人需主动向税务局申报上一年度的收入情况。

内地:则采用代扣代缴和自行申报相结合的方式,单位在发放工资时会代扣代缴个人所得税,对于年所得超过一定标准的纳税人还需要自行申报。

1.税种与税率:

香港:主要征收利得税,税率较低且设有两级制,鼓励企业发展和投资。

内地:则主要征收企业所得税,税率一般为25%,但针对不同类型的企业和地区设有不同的优惠税率

2.税收优惠:

香港:对特定行业和创新企业给予税收优惠和豁免政策,以吸引外资和促进经济发展。

内地:拥有丰富的税收优惠政策,如西部大开发税收优惠、研发费用加计扣除等,旨在促进产业升级和区域均衡发展。

3.资产处理与折旧:

香港:在资产折旧和摊销方面较为灵活,允许企业根据自身情况选择合适的折旧方法。

内地:对资产折旧和摊销有明确的规定和年限要求,企业需要按照税法规定进行资产处理。

4.亏损处理与结转:

香港:企业亏损可以无限期结转弥补,为企业提供了一定的风险保障。

内地:则对企业亏损结转弥补的年限有明确规定,但部分特殊行业有较长年限的结转弥补政策。

香港和内地在税务体系、税种、税率、税收优惠及税务处理等方面均存在显著差异。这些差异不仅体现了两地不同的经济、政治和文化背景,也对跨境经济活动产生了重要影响。因此,在进行跨境投资和商业活动时,需要充分了解并适应这些差异,以确保税务合规并优化税务策略。

热门活动

热门活动

广东

广东 12-26 周五

12-26 周五

热门报告

热门报告