欧洲VAT全解丨教你VAT规避与挽救方法

大家好,我是冯叔Ruler,很荣幸能跟大家分享一些关于欧洲税务的问题。

接下来,我们将通过以下的三个方面来解读最近的VAT趋势以及VAT的计算方法。

一、 VAT的现状。

目前欧洲的VAT形式严峻,德国年前进行一波大规模的查账,冻结了很多卖家的账户。英国3月1日财政法案正式生效,法国现也有一部分人收到了邮件,要求卖家提供去年十二个月所有的销售数据。这给了我们一个警示,我们一定要提早做准备,以防剩下的账号被封。

英国下达税号的时间比较短,一般就在两三天之内,但是德国、法国、意大利和西班牙这些国家的税号下达时间就比较久。一旦查账,就会要求你填写VAT号,由于申请的时间过久,那你的账户就有可能被冻结一段时间,等到账号下来之后才会重新开启你的销售权,这样对我们账号的影响还是非常大的。现在法国的已经开始有所动作了,但是意大利和西班牙暂时还没有采取相应的措施。

有以下做法的卖家最危险:

一、零申报。按理来说没有销售,或不符合在英国申报企业的才能零申报。如果只是不想缴税,申请一个VAT号去做零申报,这样做的风险很大。一旦你连续两次或者两次以上做了零申报,税局就会对你产生怀疑,可能会查账,这时候就要交相应的罚金。

二、低申报。(少报销售额或税率低于应缴率)。这种相对于零申报会好一些,因为税局很难一眼就分辨出你是低申报还是如实申报。但是低申报的性质跟零申报是一样的,都是偷税漏税。相对于零申报来说,低申报的风险会小一点。但要是被查到,还是要被罚款。

三、不申报。进口货物不申报,销售额和进口的额度不匹配,税局一眼就能看出来。税局在前期普查的时候只看你的进口额度和销售额是否大致匹配,如果差距过大,那么处罚查账的概率就非常高。尤其是3月1号英国确立税法之后,查账就更加严格了。而且现在亚马逊平台统一要求公司的VAT号要按照拼音的格式拼写,所以在申请VAT号的时候一定要和后台的名字一致,否则就不能绑定到你的后台。

还有部分申报和使用货代走所谓清关渠道的做法都是非常危险的,特别是使用货代清关的,一旦货物被扣,你是无法证明这个货物是你的,货物在英国或是其他欧盟国家内也不会受保护。

二、VAT、EORI的定义

关于VAT

VAT是欧盟国家普遍使用的售后增值税,相当于中国一般纳税人的纳税号。按照英国的法律规定,要向从海关进入英国的卖家收取进口增值税,等到货物销售后向商家退回进口增值税,之后再根据相应的销售额收税。

VAT增值税可分为两部分:一是进口增值税;二是销售增值税(根据销售额多少上交的税收),缺一不可。税局查账的时候,不但需要你提供平台的销售数据,还需要你提供C79文件(国内外贸公司申报进项抵扣进口增值税的必要资料),也就是清关时,海关会给税局一个清关凭证,再通过税局发到你们的代理事务所(这也是为什么在申请英国VAT时,必须要正确填写英国地址的原因)。

如英国的VAT

英国的VAT增值税有三种税率:① 20%的正常税率(适用于绝大多数商品和服务);②5%的低税率(比如家庭用电或者汽油等);③0%的税率(适用于极个别情况)。税局在追查你的历史税收时将按20%税率补交,还会加上罚金和滞纳金。

在英国,当你的年销售额不超过23万英镑的时候,可以去申请低税率。这个税率第一年是6.5%,第二年以后都是7.5%。如年销售额超过23万英镑,低税率就会自动转成正常税率,且以后不能申请低税率。

至于罚金,是根据你提供数据的速度和回复邮件的速度来确定的,这种罚金不是很多。但是,如果你提供的数据跟他们在平台拿过来的数据不同,这个罚金就会非常高。

滞纳金是根据你的缴税日期确定的。比如查了你的后台数据之后,会给你一个固定的缴税日期。如果你没有如期缴纳所有的税金,那么超出每一天都将按你应缴税金额度的1%来增加。

那么我们到底有没有合理避税的方案?事实就是只要避税,肯定就是不合理的,只是风险大小的问题。这里有两个方案提供给卖家:一是有发票,并且一定要在申报的销售记录里。在欧洲,人们对于偷税漏税非常抵触,他们都是严格按税法执行缴税。所以不管是有发票的买家还是卖家,税局都是有记录的。二是转让店铺经营所有权。也就是把这个店铺的经营权转让给其他法人,店铺的账号不会关闭,正常销售。店铺以前的数据跟现在的法人没有任何关系,新法人以后只要正规经营就可以。但是这样做反而会引起税局的高度重视,所以建议大家以后尽量按照税局的要求去经营。

关于EORI

EORI是英文Economic Operator Registration and Identification的缩写,该号码是欧盟国家内凡是有经济活动,尤其是有进出口生意的企业必备的一个登记号。

VAT会绑定相应的EORI号。VAT号是我们在税局缴税的时候用的,而EORI号则是在清关时使用的。EORI号跟VAT号是相对应的,你在清关的时候海关会根据你交的进口增值税给你一份C88的文件(海关进口单据)。

三、VAT征收范围

欧洲境内发生了交易都需要征收VAT(比如把货物从英国发往欧洲国家)。但如果是从中国或是欧洲以外的国家发货,不入欧洲的仓库,直接发到客户的手上是不需要交税的。即使收税也是买家在收到货物后,买家自己支付这个税金。

四、为什么我们要注册VAT?

1、海关清关需要。很多卖家会觉得用双清渠道很省事,双清时货代会用自己的VAT号统一清关,那么你在亚马逊上销售的产品就会引起税务部门的注意,你没有货物进口的记录,哪来的货物销售呢?

2、用于发票开具。欧洲的很多买家,买完东西之后都要求开发票,而且发票上面一定要有你的VAT号和对应平台注册的店铺营业执照;

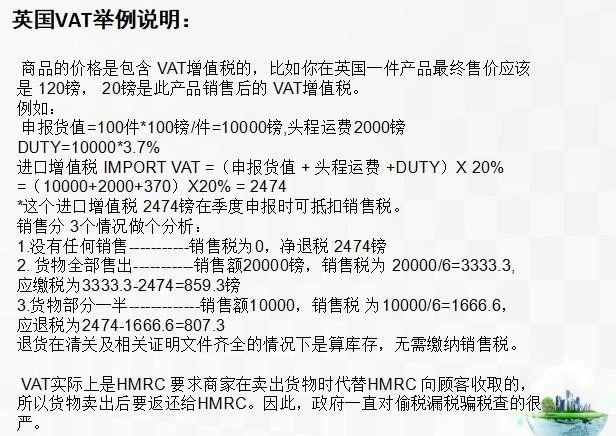

3、销售平台的需求。欧洲站的销售是含税的,例如我们卖了120英镑的东西,我们应该交的税不是20%,而是1/6。这120英镑就是120个点,然后我们从其中取出20个点来纳税,也就是说每120英镑的销售要交20英镑的税。这样算下来,其实也就是1/6。正常税率的1/6,大概就是16.6左右,低税率是6.5,这两个相差的销售增值税大概就是你销售额的10%。如果税局查到有卖家没有申请VAT,亚马逊要付连带责任的。所以亚马逊最近推出了 “如果卖家去正规事务所申请VAT,平台就会补贴600欧元”的政策

五、VAT注册流程及计算方法

如何注册?

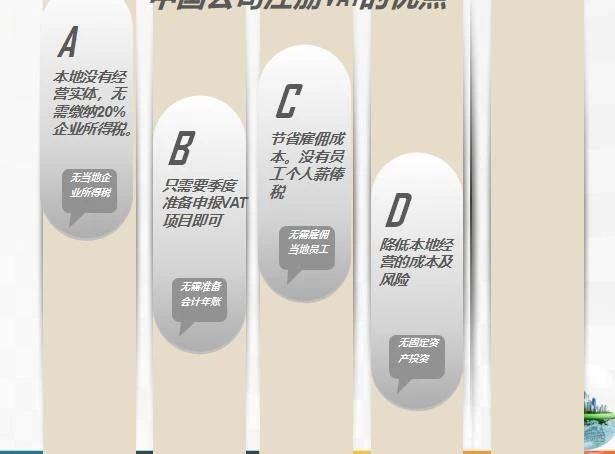

中国公司注册VAT的优势非常大,一是不需要去实体经营。这样我们就不用缴纳20%的企业所得税;二是不需要做记账报税。可以等到季度末再准备申报这些项目。而且找一家正规的事务所,风险很低,经营成本也低,这也是跨境电商发展的一种趋势。

且VAT的注册相对比较简单,前期准备一下资料,给税代支付申请的费用,然后由税务代理向税局直接提交申请,一般这样做很快就能拿到号。但由于注册时一定要有一个合规的英国地址,所以我们必要要找正规的事务所帮我们注册,这样VAT证书下来后,绑定的地址就是事务所的地址,如果不是英国会计师注册的VAT号就没有法律效力,那么证书的地址将会绑定税局的地址,以后每次做抵扣都必须去税局拿文件。

之后,税代会把你这一个季度的C79文件,也就是抵扣税款的金额发给你,再由你去确认。

相对来说,我们申报的时候不会很麻烦,按正规的流程来就可以了。像英国一般每三个月提供一次申报。在申报前半个月左右,税代就会提醒你准备一些后台的销售数据。

给到货代,再把税代会计核算出来的金额跟税局要求纳税的金额进行核对,确认无误之后再把具体的金额发到税局,最后你按照这个金额去交税。交税之后税局会发一个版税报告到你的注册地址上,每做一个申报税局都会给你一个版税报告。

还有一个需要注意的点,申请英国VAT号的过程中是不需要你提供什么数据的,而且账户很快就会下来。但是申请德国、意大利和法国还有西班牙的VAT号的过程中是要先提供以前所有的销售数据,然后再给你下达VAT号。如果被查税,很多卖家是无法承担这么多税款的。如果你开通泛欧计划(亚马逊针对欧洲市场推出的一个泛欧物流中心项目,一个属于亚马逊自己的物流体系),亚马逊会根据你的各个站点销量情况,从你的英国仓库直接调拨到德国、意大利、法国和西班牙的仓库里面。这就相当于在本地销售,但要直接在德国补税,并且必须要有当地国家的VAT号才可以转入本地仓。

现在,亚马逊、ebay这些平台在欧洲已形成大规模发展。所以税务和EORI的普及势在必行。建议大家都审视一下自己的账号,如果被查税,你的账号是否能承受这些税额,如果不能,你就得换一个新的账号。泛欧的开通对物流有很大的帮助,但是他也有一个非常高的要求,就是你必须有五国的VAT号。

英国的VAT有一个远程销售额度。比如从英国仓库直接发到其他国家的客户手里,一年内可以卖往德国的是10万元,意大利和西班牙是3.5万多元。需要注意的是千万不要入本地的仓库,必须从英国仓库直接发到客户手机。目前有一些卖家已经开了泛欧,虽然还没有被查,但没有这五国税号的卖家,建议还是尽早把泛欧关了,以免后面对账号造成致命的伤害。

如何计算(举例说明)

进口增值税=(亚马逊头程费用+产品的关税+ 产品货值)x20%。

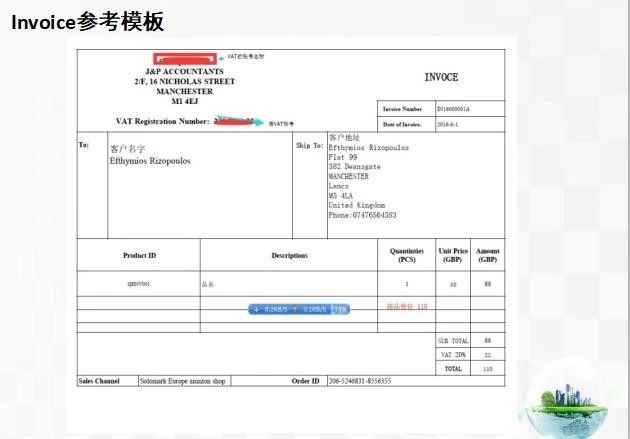

六、怎么给客户开发票

开具的发票必须包含这五个点,尤其是VAT税号。

以上截图的内容就是开票的具体流程。但像中国的普通发票(不是专用票),我们就可以自己直接开给买家。

今天的分享就到这里。最后还是强调一下,税局查账的时候是看进口额度和销售额度,如果这两项相符合,税局一般不会查你的账。