硅谷精英人手一双,“美国版足力健”是怎么火起来的?

2019年,亚马逊上线了一款自有品牌的休闲鞋,其外观平平无奇,卖点是混纺羊毛和记忆泡沫鞋垫。都不用列文虎克,就可以发现它是像素抄袭了新晋网红品牌Allbirds的明星单品,一款名叫“Wool Runner”的羊毛休闲鞋。45美元的售价却只有后者的一半。

亚马逊上的款式被指抄袭

舆论几乎一边倒向了Allbirds。毕竟羊毛做鞋这套玩法,包括世界上第一款用甘蔗提取物制成的鞋底材料,都是Allbirds研发的,尽管Allbirds开源了技术并且希望有公司跟进,但亚马逊的做法显然突破了下限。

这也不是一个小品牌碰瓷大厂的故事。于2015年正式创立的Allbirds已经成为了营收近2亿美元的明星公司。它的背后是明星、资本和以硅谷为代表的精英文化,并正以超50%的增速发展。

Allbirds从线上卖鞋起家,如今年营收2.19亿美元,向全球400多万客户卖了超过800万双羊毛鞋。上市首日,收涨92.6%。

因为设计简单,Allbirds获得了“硅谷足力健”的戏称。但它的成功并不仅仅是这么简单。

Allbird是靠着讲述“文化资本”的故事走红的。

所谓文化资本,简单说就是一种可以区别和定位阶层身份的信号。每一款单品的背后,都是一种关乎身份的价值选择。在阿迪耐克遍布大街小巷的时候,穿Lululemon和Patagonia的用户相遇会微微一笑。

在硅谷,这种象征精英身份的文化资本在着装规则上可以用四个字概括——不可张扬。乔布斯成功带火了New Balance和三宅一生高领衫,小扎万年不变的连帽衫赢得无数极客效仿。

Allbirds的诞生原因听起来并不新鲜。新西兰前国脚Tim Brown退役后,找不到合适又舒适的鞋子,就决定自己做一双。后来,生物科技工程师Joey Zwilinger也加入了这个梦想。从Kickstarter上的一个关于羊毛鞋的草案到售出100万双鞋,Allbirds只用了3年时间,几乎每分钟就卖出一双鞋。

但年轻的Allbirds,从诞生之日起可以说就是硅谷文化的产物。舒适+低调而内涵,看上去简单,实则讲究。Allbirds的投资人,Dave Morin 将它视作Apple经典策略的产物,称它像是不在乎穿着但又不显得邋遢。

从产品特性上来说,它可以机洗,设计极简,鞋子上连品牌logo都没有。创始人Tim Brown说讨厌运动鞋复杂的设计和花纹,因此Allbirds至今也只做七个款式的单色鞋,遵循“少即是多”的设计理念。

全球业务总裁Erick Haskell曾在接受采访时表示,生产第一款羊毛鞋的时候,在三年的时间里改了接近30次[1]。最终,舒适轻巧、不用穿袜子的羊毛鞋,被《时代》杂志称作是“世界上最舒服的一双鞋”。

Allbirds用的是来自新西兰美利奴公司NZM的超细羊毛,价格不便宜,但也没贵到离谱。报道显示,NZM为另一品牌Smartwool提供的3-5年的22微米的精细羊毛合同价超过20纽币一公斤。换句话说,一双Allbirds羊毛鞋,大约可以买10公斤羊毛。

从概念上,主打环保的理念更是深入硅谷人心。在Allbirds的招股书里,“可持续”一词被提及超过220次。在硅谷圈层,这可以说是一种财富密码。与Allbirds同样初创于2015年的Rothy’s,讲了一个可持续故事的女性版本——用回收塑料做可机器洗的鞋子。

于是,男穿Allbirds,女穿Rothy’s,变成了一个关于硅谷刻板印象的标准答案。

在这个概念的加持下,一批明星的背书让Allbirds踏上了出圈之路。奥巴马、拉里·佩奇、蒂姆·库克先后成为它的粉丝,莱昂纳多不仅为其氪金,还献上了代言和投资。

小李子的代言

有了名人背书,资本也得追着来投资,弹药充足的Allbirds开始走上烧钱投放—高速增长的快车道。这条初创品牌走红的路径,也曾被Warby Parker(互联网眼镜品牌、DTC鼻祖)、On昂跑等一众品牌验证过,可以算是近几年硅谷消费品牌崛起的圣经。

拿On昂跑举例,它由职业运动员创办,宣称要以技术革新来“彻底改变跑步的感觉”,但创立的前8年只能算不温不火。

直到Matt Hanson穿着它打破铁人三项世界纪录,费德勒投资并推出联名网球鞋The Roger,On昂跑的业绩才在名人效应下坐上火箭——2018年,On昂跑年营收突破10亿人民币,2020年达到31亿人民币,三年翻了三倍。

如果说理念和名人效应是“表”,那么作为“里”的产品本身也得配得起“表”的加持。而在产品层面,Allbirds成功的很大原因在于它在原材料上的另辟蹊径。

一双羊毛制成的鞋子,几乎不用去试,也能想象它是舒适的。但对厂家来说,做羊毛鞋还有个好处,就是原材料易获取,且生产流程简单。

运动鞋的制作工序多达180道,所涉及的原材料包括皮革、布料、橡胶等等,多达几十种。原材料的备货周期长,成本往往占到运动鞋生产成本的一半以上,因而小制鞋厂通常不具备与上游原材料供应商谈判的能力,这就成了制约初创公司的最大门槛。

以华利集团为例,尽管顶着全球第二大制鞋厂的名头,华利仍未能掌握制鞋供应链的喉舌。在与品牌的合作中,品牌方直接向上游搞定原材料供应,然后再交由华利生产,华利的角色更像是一个组装工人。

Allbirds Tree Dashers 跑鞋制作流程

因此,对于运动鞋初创公司来说,搞定了上游材料,也就抓住了问题的核心。Allbirds的打法,用两个词总结,那就是原材料制胜+科技创新。

Allbirds可以直接从新西兰的羊毛公司或者农场购买羊毛。在羊比人还多出五倍的新西兰,羊毛产业链非常成熟,买到合适的羊毛并非难事。在Allbirds“从羊毛到鞋子”的生产流程中,羊毛经由一体化编织成为鞋面,将原本复杂的鞋面组装环节极度简化,能源消耗量还不到合成物料的一半。

Allbirds羊毛鞋

至于科技创新,可以说是在格局稳固的运动鞋服市场突围的捷径。

On昂跑靠着“彻底改变跑步感觉” 的CloudTec®独家缓震科技在跑步圈打响名声。创立十年,营收30亿,市值300多亿,被认为是Nike和adidas的有力竞争者;有着服装界的英特尔之称的GORE-TEX,仅凭借着一种防水透气的新型面料就能年赚38亿美元了。

鉴于功能性+可持续性正在成为鞋服创新的重要方向,Allbirds在鞋底材料和针织面料上做起了文章。

制鞋业的碳足迹很大,部分原因在于许多制鞋部件——包括塑料鞋底、logo和鞋带——都是由石油制成的。Allbirds花了两年研发出的鞋底材料Sweetfoams,由甘蔗制成不含石油。2018年,《时代杂志》把Sweetfoams誉为是年度最佳发明之一。

对功能性+可持续性两个属性,公司的态度值得玩味。一方面,联合创始人Joseph Zwillinger会强调,不希望“可持续”的标签过度,公司的产品还是因为舒适才卖得好。另一方面,在与Allbirds相关的舆论中,总少不了“可持续”的出现。

公司会强调羊毛鞋的碳足迹比同类产品低30%,产品线上的可视化碳足迹标签以及透明的供应链管理。

发文指责亚马逊抄袭的时候,Joseph Zwillinger还不忘阴阳怪气:“你的私人品牌鞋与我们的相似之处让我们受宠若惊,但我希望它们的共同点也包括这些环保材料[2]。”

这显然是一个会讲故事的公司。踩中DTC的浪潮,Allbirds上了快车道,但隐患也就此埋下。

DTC,即Direct to Consumer。这个在国内因为第三方电商平台而火热的词是一个起源于美国的概念。而在美国DTC浪潮里的新品牌,通常采用了线上自建网站卖货+社交平台内容运营的形式。

相比传统的分销模式,DTC模式的核心在于直接与消费者沟通,能更好地传递品牌理念。

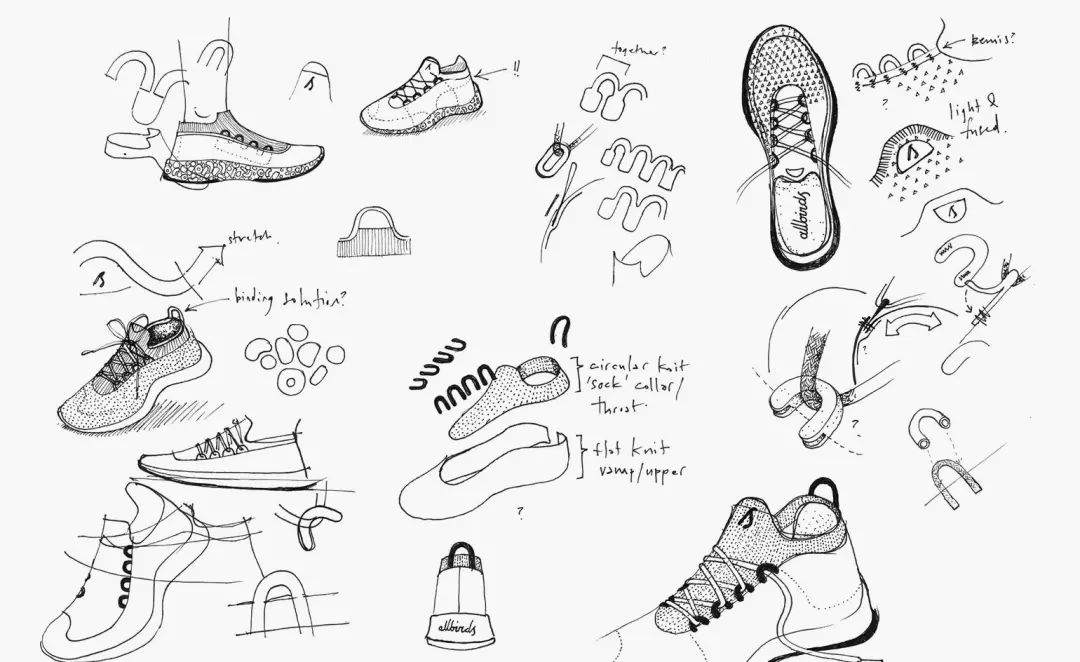

拿Allbirds来举例,它在线下总共也就35个门店,线上则只通过自家官网售货(亚马逊上查无此牌)。而且在官网上,“可持续”的理念和故事的位置显著。根据公司的招股书,公司电子邮件列表中有超过200万人,社交媒体上有近100万粉丝。

“可持续”理念在官网的显眼位置

绝对数值并不算大,但Allbirds的运营方式非常接地气。它在Instagram上大规模使用KOC(消费者代言)图片,有一种官方版的“小红书”的感觉。KOC的互动数据相比官方照片要高许多,并且用户可以点击图片一键购买。

与消费者沟通的另一个好处,是能够快速感知消费者对产品的需求。Allbirds官网上架的第一款产品不断根据用户的反馈迭代产品,比如调整鞋形以及优化材质[5]。

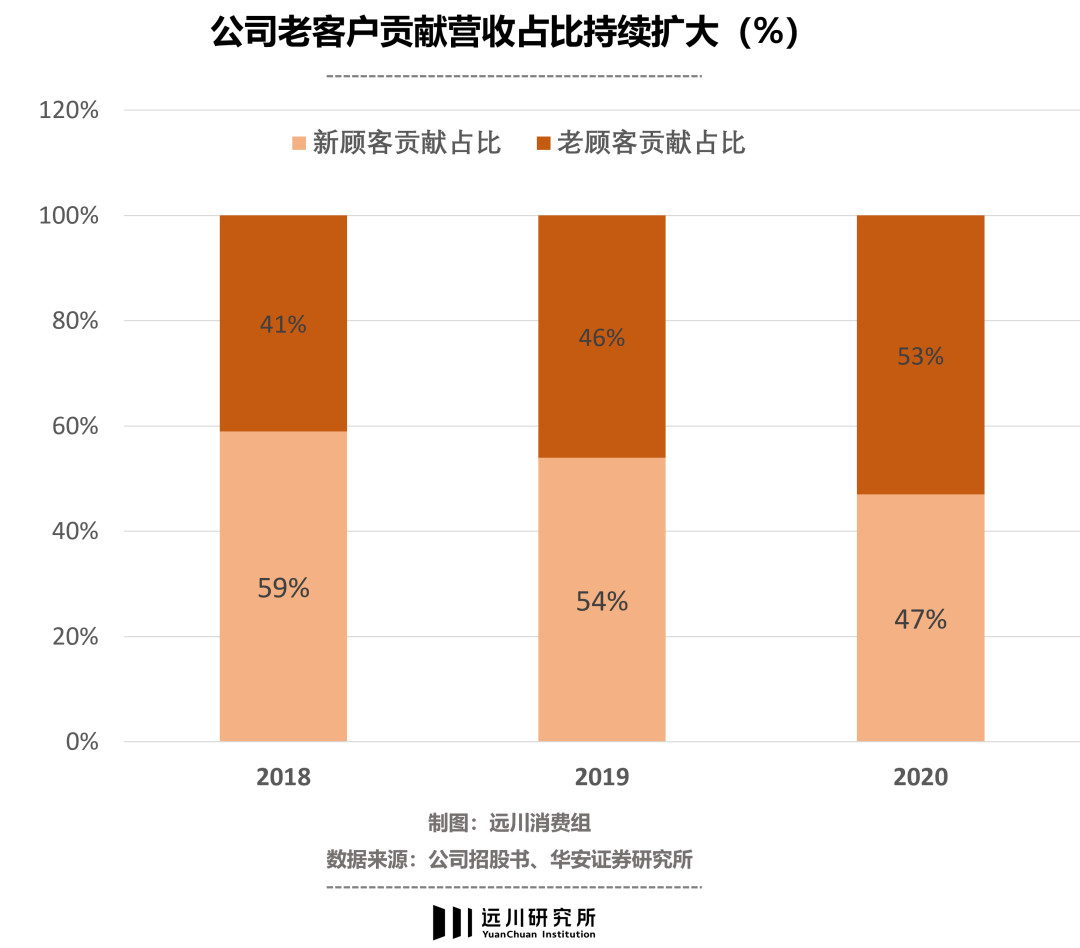

从效果上来看,DTC的方式让品牌能更高效的用户运营,从而获得高复购率和高NPS(净推荐值)。2020年,Allbirds 品牌复购订单销售额占比从2018年的41%增加至53%[4]。

新品牌创立初期,DTC能够迅速让品牌的故事深入人心,但代价也很明显,品牌为此需要投入大量的营销。2020年,Allbirds的线上营收占比约为89%,与之对应的是高昂的运营费用——64.7%的运营费用率,几乎是安踏和李宁的两倍。

它的结果就是,Allbirds的亏损逐渐扩大,从2019年的1450万美元增长到了2020年的2590万美元。

这也是大多数DTC品牌的魔咒。同为DTC代表的床垫品牌Casper,从上市到惨淡卖身只有一年时间。根据最新公布的数据,Casper截止至9月30日的季度销售额的增速远远赶不上亏钱的增速。它退市时的估值,相比巅峰时期的10亿美元打了三折。

从现在的情况来看,Allbirds也展现出了转型的迹象,在传统营销和线下开店两件事上发力。

彭博社援引广告智能情报平台MediaRadar的数据,在统计的175个DTC品牌中,Allbirds是在数字、电视以及印刷媒体上营销支出最多的。创立以来,它第一次在电视广告上投入了资金[5]。Allbirds在拓展中国市场的时候,选择了线上与线下同时进行[6]。

经销商模式下,品牌可以利用经销商周转来降低存货压力,而DTC模式只能品牌承压。截至第三季度,Allbirds的库存总额高达9900万美元,比去年增长了55%[9]。据华安证券,Allbirds在2020年的存货周转天数为99天,相比之下,以DTC+分销模式全面发展,有8100个遍布全球的零售终端的On昂跑为88天,线下店铺5000多家的李宁为67天[10]。

在品牌的0-1阶段,不依赖于经销商的DTC模式能够帮助一个在产品和理念上领先的品牌快速崛起,但到了1-N阶段,拥抱渠道或许是一个更切合实际的做法。当Allbirds称将扩店至100家时,早早选择拥抱经销商的On昂跑,已有超六成的收入都来自于分销渠道[6]。

至少就目前来看,Allbirds能否打破DTC魔咒还得打个问号——Allbirds上市后首份业绩报告显示,尽管第三季度的销售额涨了33%至6270万美元,但净亏损也从去年同期的700万美元扩大至1380万美元。

以跑步的速度赚钱,打车的速度亏钱。

2018年,一位每小时收费2000美元的硅谷时尚顾问接受了Vox的访问[8] ,她称,一年前你穿上Allbirds,那是巨大的飞跃,但现在你也应该向前看。

硅谷的时尚龙卷风让人措手不及。数年前的Crocs也曾引领时尚,如今却泯然路人。

在硅谷,时尚是个流动的概念,流行趋势永远掌握在下一个新闻主角的手中。而在中国,时尚话语权和社会影响力分属于两个割裂的阵营,因而难以制造出真正具备影响力的流行。

毕竟,高级写字楼里的打工人几乎是不会以穿流量明星同款为荣的。

[1] 从硅谷到上海,Allbirds该如何讲好一个中国故事,Brandstar

[2] Allbirds抨击亚马逊抄袭,并指出其忘了模仿的重点,亿恩网

[3] 海外DTC品牌扎堆上市,但投资人不买单,志象网

[4] Allbirds:“世界上最舒适”的羊毛鞋本周登陆纳斯达克,解析可持续理念+DTC模式下的发展路径,华安证券

[5] Can Allbirds Live Up to Its $1 Billion Valuation? Bloomberg

[6] “世界上最舒服的鞋”Allbirds 进入中国,外来品牌如何念好本地经?36氪

[7] On:以科技重新诠释跑鞋,天风证券

[8] A Silicon Valley stylist shares her secrets: Allbirds are out, scruff is in, and khakis were never okay,Vox

[9] Allbirds上市后首季净亏损扩大,小众运动品牌难突围国际市场,界面新闻

[10] Allbirds:“世界上最舒适的”羊毛跑鞋本周登陆纳斯达克,解析可持续理念+DTC模式下的发展路径,华安证券

*文中题图来自:摄图网,基于VRF协议。