紧急!菲律宾税务新规已生效,关乎所有菲律宾本土电商卖家(内附应对措施)

以下文章来源于哎呷跨境

以下文章来源于哎呷跨境

对于出海企业而言,税务合规是跨境财税合规、合规经营的保障,也是所有跨境卖家不可忽视的关键一环。

近年来,电子商务正以迅猛的态势进入东南亚各个国家,不断影响着东南亚市场的商业模式和格局。随之而来的是,东南亚各个国家正在不断地完善相关法律法规,以推动当地电子商务的合规和健康发展。

2023 年 12 月 27 日,菲律宾税务局(BIR)在颁发了第 16-2023 号税务局税收条例,条例中写到,要求所有本土电商卖家均需在 BIR 登记注册才能在电商平台上开展业务。

《条例》对电子市场运营商和数字金融服务提供商通过其平台/设施销售/支付的商品或服务向卖家/商户汇款总额的一半(实际上是0.5%)征收1%的预扣税,符合条件的本土电商卖家均需缴纳销售总额的 0.5% 的可抵扣预扣税。

2024年4月14日之前,所有菲律宾本土电商卖家都需要在卖家中心上传税务信息(BIR注册证书/COR-2303),以确保适当的税收和遵守新法规。否则,买家或将无法看到店铺内的商品,导致店铺无法收到新订单。

这条新规的发布实施或许是给所有电商卖家的警钟,未来菲律宾可能还会进一步加强电商税务监管。到时候,如若卖家仍未注册或未能开具收据,或将因此类违规行为而受到处罚。

现在,在平台填写税号只是第一步,卖家只有申请获得自己的税号,并自己注册本地公司才能有效规避后期税务合规的风险,这将有益于各位菲律宾跨境卖家的长期发展。

为解决因新规政策改变而带来的一系列店铺合规问题,哎呷商城现特推出菲律宾 DTI 个体户注册和菲律宾 SEC 合资公司注册服务,适用于 Shopee & Lazada 店铺换绑,双重选择均可助力各位菲律宾卖家快速有效解决税务新规带来的一系列难题。

DTI和SEC两者有什么区别?哪种更适合各位菲律宾卖家呢?

DTI 只能菲律宾当地人开,类似于我们国内的个体户。SEC是股份制公司,属于合资公司,由菲律宾股东和中国人共同持股。

两者区别在于 DTI 经营范围有限,而 SEC 则可以用在清关的抬头、一般贸易合同、产品认证的主体公司,适用范围更广。

一、预扣税适用情景

以下三种情况下,本土电商卖家均需缴纳销售总额的 0.5% 作为可抵扣预扣税:

1、卖家提交汇款总额的宣誓声明(Sworn Declaration),证明其总收入 > ₱ 500,000(所有线上平台,不含线下业务)

2、卖家去年或今年在所有线上平台的总收入 > ₱ 500,000

3、卖家未能提供宣誓声明(Sworn Declaration)

另外,Shopee 将对以下订单从 2024 年 4 月 14 日起自动对每张订单收取 0.5% 的预扣税:

1、所有在 2024 年 4 月 14 日起确认拨款的订单

二、预扣税豁免

年度总收入等于或低于此门槛的卖家/税务实体可免征预扣税,前提是他们还需向 Shopee 提交一份由其 BIR RDO 盖章和验证的宣誓声明。

此外,₱500,000 的最低价值门槛在与同一税务实体关联的所有商店之间共享。一旦所有关联店铺的累计收入超过起征点,所有店铺将征收预扣税。

卖家可以根据任何现行法律或协议(例如免税证书和 BMBE/Barangay Micro Business Enterprise 等文件)获得豁免。免税文件仍将交由 Shopee 代表审查和批准,通过验证后,卖家才能在Shopee平台被视为免税。通过电子邮件提供结果需要 2-3 天。

三、预扣税计算方式

预扣税的计算基于卖家/税务实体的增值税登记类型(已登记增值税或未登记增值税登记),该类型在 BIR 登记证书中注明。

1、未注册增值税的卖家:

(商品总额 - 卖家提供折扣 - 卖家提供优惠券)= 应预扣税款的商品总额 - 平台收费总额 x 0.005 = 预扣税

2、已注册增值税的卖家:

(商品总额 - 卖家提供折扣 - 卖家提供优惠券)= 应预扣税款的商品总额(已扣除 12% 的增值税*)- 平台收费总额 x 0.005 = 预扣税

(预扣税计算方法)

1、在Shopee卖家中心更新业务信息

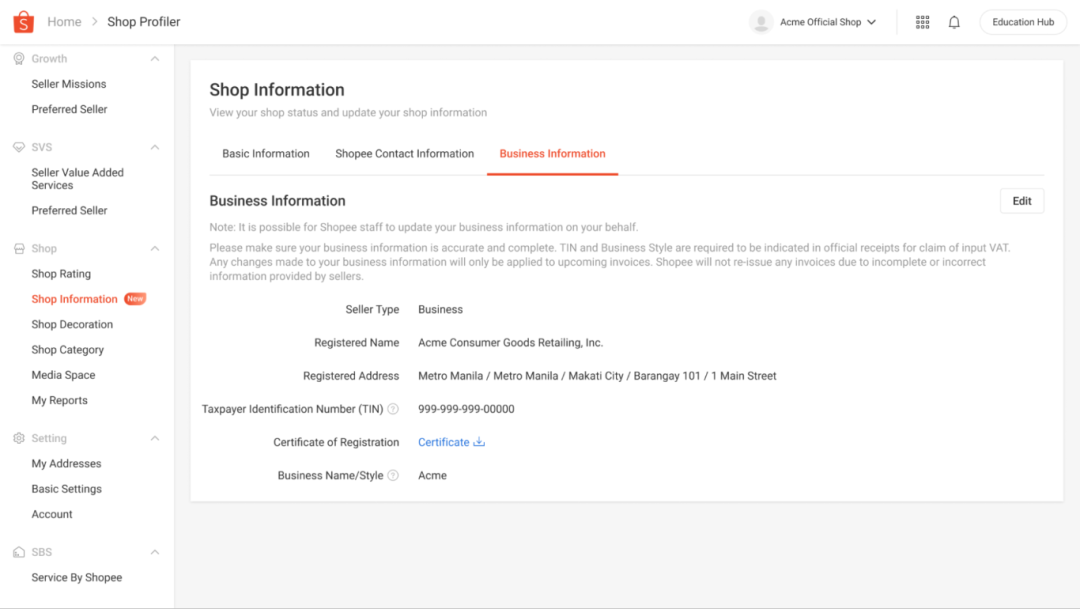

输入注册名称(纳税人姓名和BIR 注册证书 [CoR])、注册地址、TIN、注册证书和企业名称/样式。

2、需确保其关联的银行账户名称与BIR注册证书(CoR)中的纳税人或商号一致

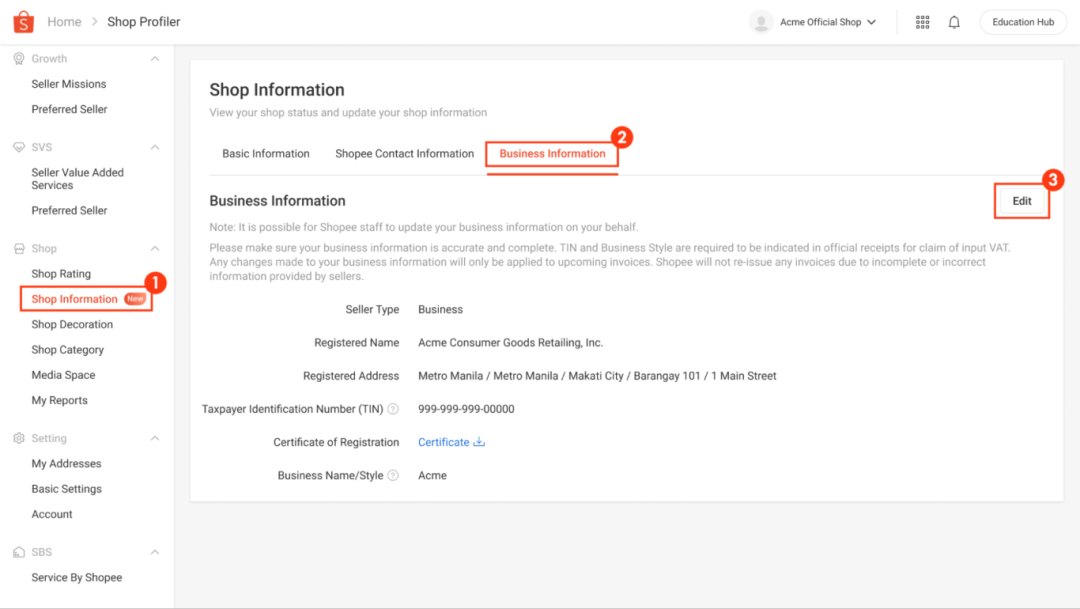

Step1 跳转到【商店>商店信息>业务信息选项卡】,然后进行“编辑”

如果您在 2023 年 6 月 1 日或之后注册为卖家,您在入驻期间提供的信息将反映在【商家信息】标签页中。

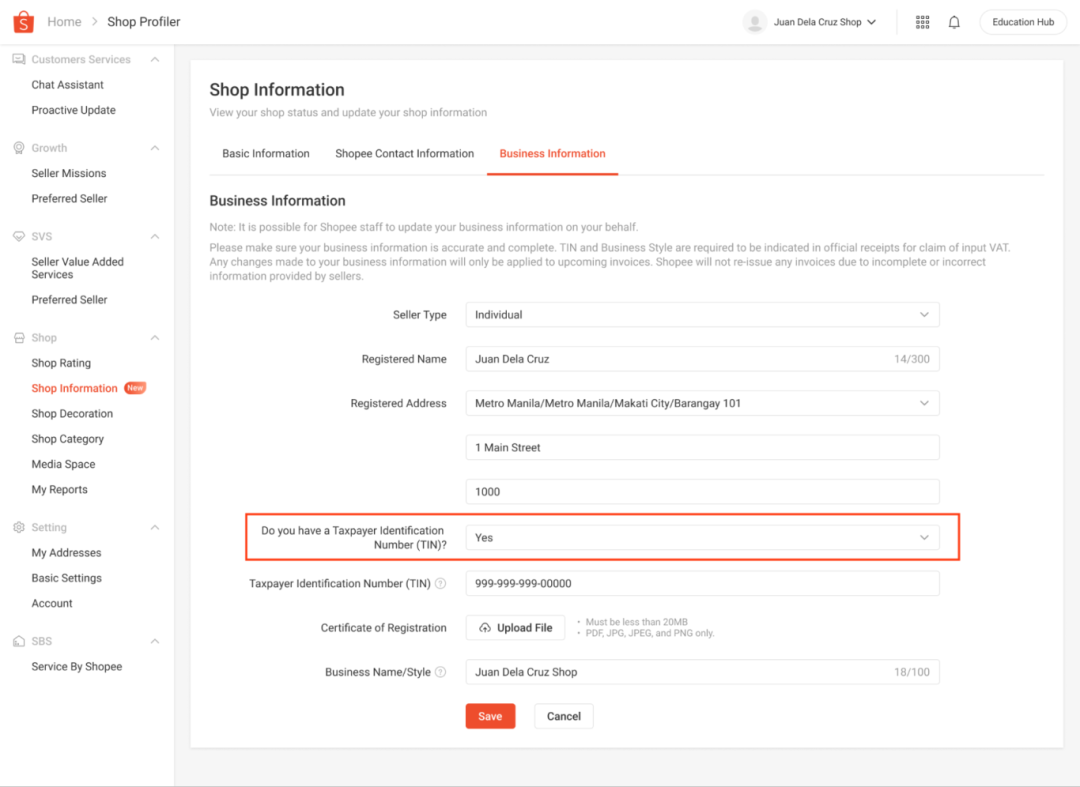

Step2 输入您希望在税务发票上反映的信息(即正式收据、账单)

卖家类型、注册名称、注册地址、纳税人识别号 (TIN)、注册证书、公司名称/风格

● 必填字段将根据所选卖家类型(即个人或企业)自动更改

● 对于持有 TIN 的个人纳税人,需要提供您的 TIN 以及您的 TIN 注册和公司名称

Step3 务必确认设置正确的卖家类型后,再点击“提交”,否则一旦提交就无法再更改

卖家需注意的是,BIR 规定,以下两种情况的卖家均需向买家开具发票:

1、未注册增值税:> ₱ 500

2、已注册增值税:无论金额必需开发票

如果买家没有特别要求纸质发票,卖家可以提供电子发票。若卖家无法开具发票,单次最高将被罚款 ₱ 50,000。

关于发票样式,卖家可购买BIR自印发票,或根据 BIR 范本自行设计发票,申请自印许可,通过授权打印商打印发票。