深度 | 从“日本制造”走向国际看中国品牌出海

20世纪50年代,"日本制造"曾经也是低质廉价的代名词,虽然在日本有许多出类拔萃、充满热情的天才技术人员,但却缺乏足够的资本积累和全球化的知识储备。国内疲软的购买力使大家把销售的目光放在了拓展海外市场上,50年代末60年代初,一批优秀的日本品牌正式启动海外业务,凭借产品创新力、本土化融合以及成本领先战略,日本品牌在国际市场上大获成功,日本出口也由此维持了近30年的持续增长。本文重点分析了索尼、松下和丰田三大日本品牌的出海经历,或许可以为中国品牌出海提供一些启示:

创新是日本品牌出海的核心竞争力:日本出口经历了从劳动、资本密集型向技术密集型的转变过程,目前日本的国际品牌大多以创新能力见长,而创新能力构建的竞争壁垒相对于成本低、资本多构建的壁垒更加牢固。索尼、松下每年仍然投入40多亿美元用于研发,约占其收入总额的6%,丰田更是每年投入近100亿美元用于研发,以巩固其在核心领域的技术领先地位。

坚定推行全球本地化战略:日本品牌之所以能够在欧美、亚洲等市场大获成功,除了创新铸造的产品竞争力以外,全球化和本地化战略的成功实施也是关键。索尼、松下、丰田等品牌从早期在海外建立工厂和销售公司,到后来在欧美、亚洲等海外市场建立本土化的研发中心,本地化战略不断深入。目前,这些公司的海外员工占比已经接近或超过50%。全球本地化战略一方面帮助公司更好的洞悉全球消费者需求,另一方面,有效的降低人才外派的高昂成本。

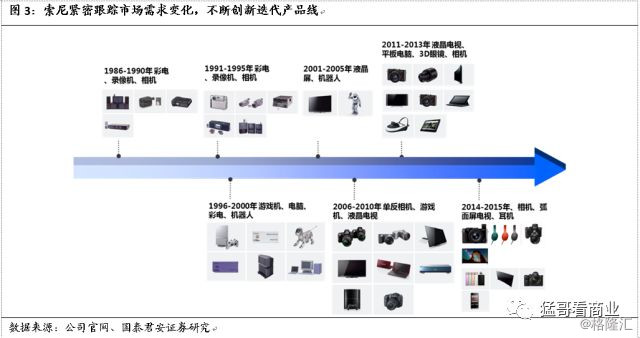

聚焦需求,化繁为简,王者归来:进入21世纪后,在日元升值和中韩企业崛起的双重打击下,日本品牌经历了艰难的转型阵痛期。索尼和松下是转型成功的典型代表,其成功的秘诀在于重新审视消费者需求,化繁为简,剥离缺乏竞争优势的亏损业务,专注符合需求的核心产品,集中人力物力发展重点产品线。比如松下从传统家电企业转型从事各种电器产品的生产、销售,并形成住宅设备机器、环境方案、汽车电子与机电系统和互联解决方案四大事业集群;索尼则剥离液晶面板等传统业务,大力发展游戏、数码影像、音乐等具有发展前景的产品线,最终走出困境、实现成功转型。

1、日本出口维持近30年增长,产品结构不断升级

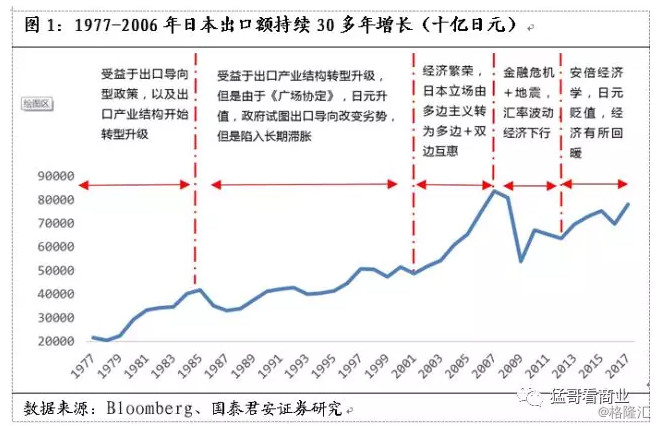

日本出口维持近30多年增长。在出口导向政策的指引下日本出口总额从1977-2006年维持了近30年持续增长,此后受日元短期快速升值的影响,2006-2009年日本出口总额出现大幅下跌,2010-2017年金融危机后日本经济缓慢复苏,后在主导日元贬值的安倍经济学的指引下,出口总额开始呈现波动上行的趋势。

从发展历程来看,日本对外贸易大致经历了以下三个阶段:

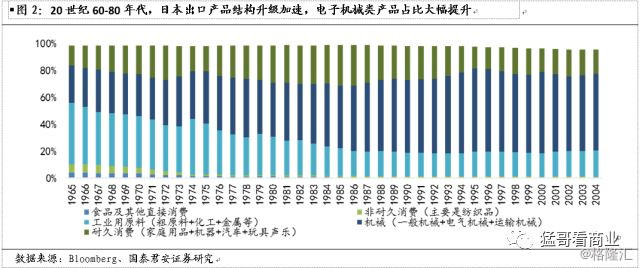

1)阶段一:二战后到20世纪50年代末。由于日本自身资源匮乏,那时的日本出口以劳动密集、资源消耗小的产品为主,如纺织品等。到1960年,纺织品出口占到总出口超过30%的比重。60年代初日本企业的产品出口主要面向东南亚、拉丁美洲等比日本技术落后、劳动力低廉的发展中国家。

2)阶段二:20世纪60-80年代。日本国内的劳动力成本不断提升,日本转而推行技术密集型战略,机械、家庭耐用消费品的出口迅猛增长,这也是日本品牌出海的黄金时期,日本品牌凭借卓越的品质和出色的创新能力迅速打开国际市场。

该阶段日本企业海外投资的方向发生了质变,从经济落后地区转向发达地区,开始在美国、欧洲等发达国家建厂生产电器、机械等产品。另外,在中国台湾、中国香港、新加坡、韩国等亚洲新兴工业国家和地区(NICS地区)建立工厂,其产品反向出口欧美国家或日本国内市场,投资行业多为劳动密集型。

3)阶段三:20世纪90年代至今。日本出口产品结构基本稳定,机械和耐用消费产品占比超过70%,日本品牌已在国际上站稳脚跟,而创新和品质是海外消费者对于日本品牌的广泛共识。尽管进入21世纪,受金融危机和中韩企业影响,日本品牌曾遭遇增长困境,但以索尼、松下等为代表的品牌成功迅速推动产品结构升级,实现成功转型。

1990年日本企业开始向中国全面发展。其原因是中国明确了改革开放政策,居民收入提高带来巨大的消费市场,人工成本低廉,有丰富的优秀劳动力等。日本企业在华南地区对服装、电子产品等行业,通过提供技术、设备和资金,进行委托加工生产。

2、日本品牌出海观察:创新、本土化与成本优势打造核心竞争力

2.1. 索尼:创新能力出众,本土化效果显著

创新引领索尼成为全球领先的电子和娱乐巨头。索尼公司是世界上民用及专业视听产品、游戏产品、通信产品、核心部件和信息技术等领域的创新先导之一。在“创新科技引领时尚生活”的理念指导下,公司每年投入超40亿美元用于研发,研发投入约占收入的6%,因此在音乐、影视、互动娱乐以及在线业务方面不断取得创新产品突破,实现卓越成就,创造出了无数令人感动和惊奇的娱乐体验。

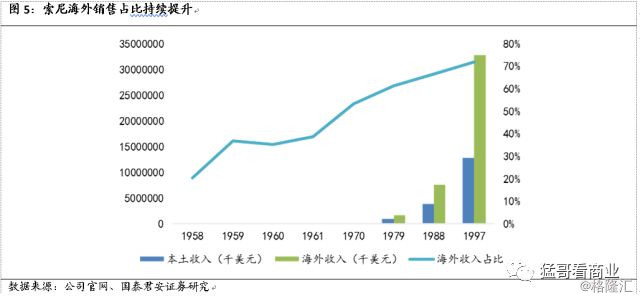

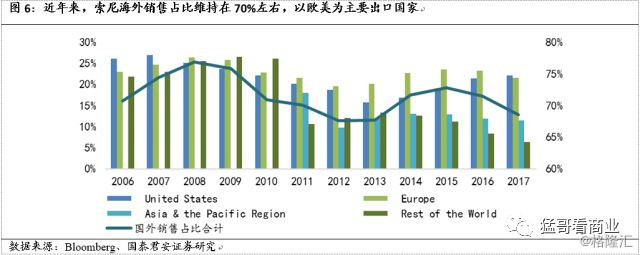

索尼于50年代末期正式启动海外业务,目前70%的收入来自于海外。索尼于1946年创立于日本东京,20世纪50年代"日本制造"几乎是低质廉价货的代名词,日本国内有许多出类拔萃、充满热情的技术人员,可是他们却缺乏足够的知识和资本积累。国内疲软的购买力也迫使大家把销售目光放在了拓展海外市场上,因此50年代末期索尼正式启动海外业务。目前索尼已经在全球140多个国家和地区建立了分/子公司和工厂。目前,集团近70%的销售收入来自于日本以外的其他市场,以欧美为主要出口国家,拥有数以亿计的用户遍布世界各地。

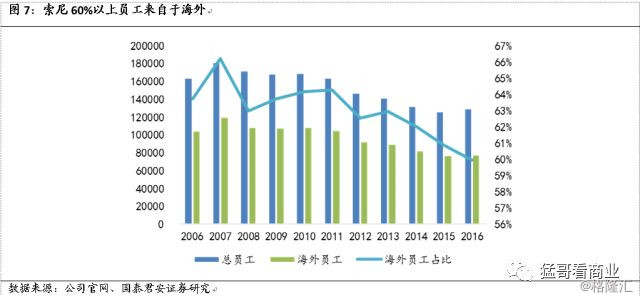

索尼“全球本地化”战略大获成功。公司出口业务之所以能够在欧美、亚洲等海外市场大获成功,除了创新铸造的产品竞争力以外,还因为公司成功推广了全球化和本地化战略。一方面,公司在日本建立总部,向全世界各个市场推广公司哲学和核心技术,使得不同区域之间可以取长补短、资源共享,实现全球协作。另一方面,公司在海外市场建立本土化的团队,2016年公司员工数量达20.5万人,其中60%员工来自于海外,有效缓解了外派员工的高昂成本。另外公司给予本土团队在营销、广告、促销等方面充分的自主经营权,有效提高了对当地市场的熟悉度和反应速度。从20世纪80年代起,索尼甚至开始把技术和产品的海外研发作为全球化战略的重要组成部分,充分调动全世界各个角落的工程师、市场营销人员为产品创新而努力。到1990年,公司在美国建立了三个技术中心,在德国和英国也分别建立了技术中心。

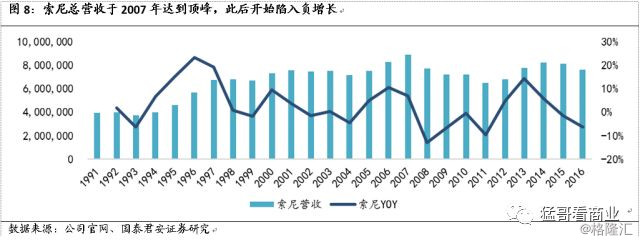

2007年以后,索尼因为宏观环境和自身原因遭遇发展困境。2007年以后公司营收转为下滑并持续至2012年,一方面是受金融危机和全球消费电子低迷的影响,另一方面也是公司自身问题的爆发,公司固守原有技术优势,忽略消费者需求改变而丧失霸主地位:过去领先的产品如VCD/相机等遭遇消费升级淘汰,而新的产品技术储备又不及其他公司等。

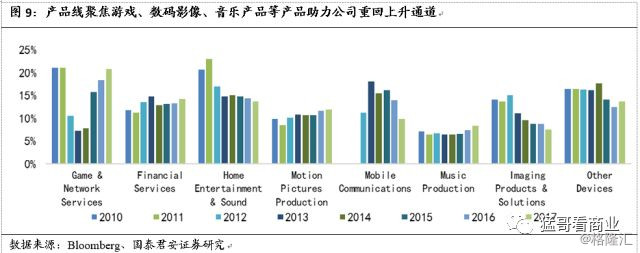

2012年至今,索尼大举推动产品线创新和聚焦,助力公司走出困境。2012年,平井一夫临危受命,上任后大力发展游戏、数码影像、音乐等符合消费者需求、具有发展前景的产品线,相关收入占比不断提升,并逐步剥离音频和视频、液晶面板等传统业务。通过聚焦核心产品,公司培养出新的增长点,逐步走出困境,重回上升通道。

2.2. 松下:聚焦消费需求,调整产品结构

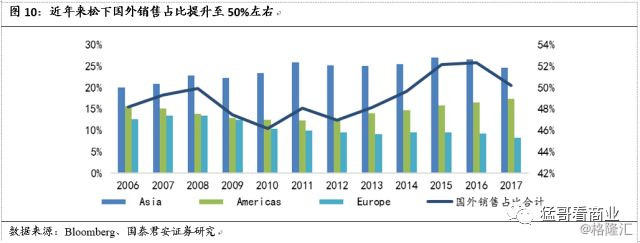

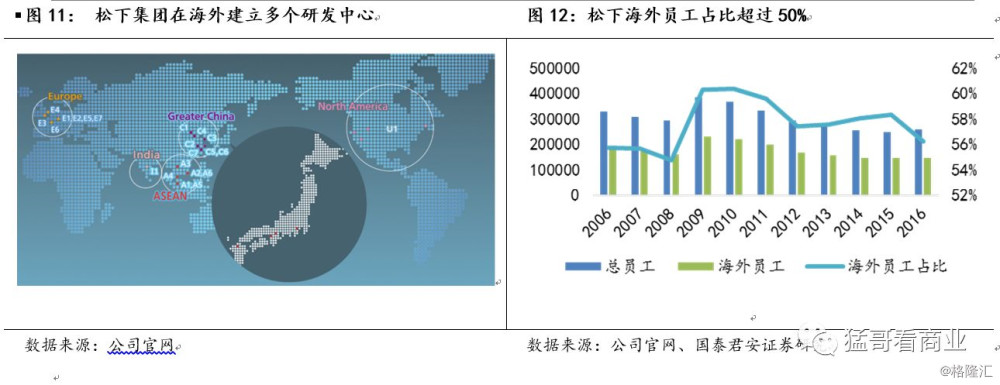

松下于60年代初启动海外业务,目前近50%收入来自于海外。松下集团是全球电子巨头,从事各种电器产品的生产和销售。公司创立于1918年,并于60年代初启动出海战略,1952年公司与飞利浦进行技术合作,1959年成立美国松下电器公司,1961年在泰国成立了第一家海外生产工厂。目前,松下集团近50%的销售收入来自于日本以外的其他市场,以亚洲、欧美为主要出口地区。2016年底,松下在全球范围内拥有495家子公司,91家联营公司,以及若干海外研发中心,部分产品甚至实现本地化研发、制造和销售,目前公司海外员工占比超过56%。

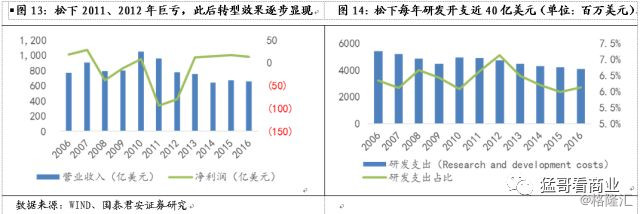

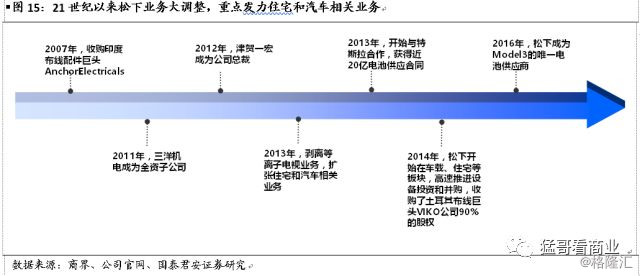

21世纪初公司遭遇空前危机,通过调整事业领域,实现成功转型。松下最早以家用电器成名,在日本家电风靡全球的年代,松下曾在家电尤其是电视领域取得巨大成功。21世纪后,在日元升值和中韩家电企业崛起的双重压力下,公司遭遇空前危机, 2011和2012年分别巨亏94和80亿美元。2000年以后,公司开始着手业务结构调整,2012年津贺一宏就任总裁后,调整进一步深化,公司剥离或重组电视、半导体、智能手机、数码相机等亏损严重的业务,开始向新能源、系统解决方案方面拓展,现在松下657亿美元的营收中,家电收入占比已经低于30%。津贺一宏引领松下找到了新的战略支点,松下从B2C向B2B全面转型,从卖产品向提供综合解决方案转型。现在,松下每年投入近40亿美元用于研发,基于消费者需求不断创新具有价值的新产品。

松下集团全球化战略的启示:

1)根据消费趋势调整产品结构:松下以电视机起家,然后随着电视业务的衰落,公司曾遭遇空前危机。此后,公司积极调整产品结构,2013年正式终止等离子电视这项曾经的王牌业务,转而扩大住宅相关以及汽车领域业务,增加高附加值产品占比。

2)洞悉全球消费者需求,将技术创新与价值创造相结合:松下曾经在等离子领域建立了很高的技术壁垒,但是随着技术革新和消费者需求改变,等离子技术已经不符合时代潮流,巨额的研发和产线投入更是对公司业绩造成了巨大拖累。此后公司强调要将技术创新与价值创造相结合,研发符合消费者需求的新产品,比如公司在全球设立了四个研发中心,分别位于日本、中国、美国、荷兰,以日本的研发中心为主导,实行信息资源的交流和共享。

3)通过并购加速扩充产品品类,进军新市场。在转型期间,为了实现快速的品类和地区扩张,松下采取了内生增长和外延并购双轮驱动的路径,2007年松下收购印度布线配件巨头Anchor Electricals,2014年松下又收购了土耳其布线巨头VIKO公司90%的股权等。

2.3. 丰田:打造极致性价比和创新优势,国际化大获成功

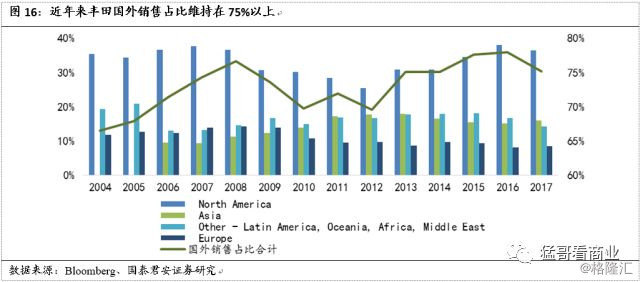

丰田是全球领先的汽车制造公司,性价比优势凸显,国外销售占比超过75%。丰田成立于1937年,丰田生产方式举世闻名,强调通过彻底消除浪费以实现“高品质、交货期短、成本低”的目标。1957年公司首次向美国出口丰田轿车Crown,设立美国丰田汽车销售公司,开启国际化之路。丰田作为日系汽车的代表,在性能、配置和价格方面综合优势凸显,在海外市场销售火爆。2016年公司全球收入达2471亿美元,其中海外收入占比高达75%,净利润194亿美元,位居《财富》世界500强第8位。2017年6月,WPP和Kantar Millward Brown共同发布“2017年BrandZ全球最具价值品牌100强”榜单,丰田排名第30位。

回顾丰田的发展历程,大致分为以下三个阶段:

1)创业期:1896-1954年。1896年丰田集团创始人丰田佐吉发明了日本第一台“动力织机”。20世纪20年代欧美社会汽车已经逐渐成为代步工具,1923年日本关东大地震后东京成为一片废墟,重建急需汽车作为交通工具,福特和通用相继在日本建厂组装汽车。1929年佐吉的长子喜一郎开始着手汽车研发工作,1936年丰田研制出首款AA型轿车,1937年丰田汽车工业公司正式成立。

2)成长期:1955-1975年。20世纪60年代日本轿车市场被出租车和公司用车占据,丰田看准了私家车时代即将到来,于1955年开发了纯国产皇冠。1964年第三代卡罗拉上市,性能大幅提高,成为日本市场销售冠军,在海外市场也表现良好。1966年,卡罗拉凭借在性能、配置和价格方面的综合优势,销售火爆,一举引领日本进入机动化时代。1969年,卡罗拉成为销售冠军,并在此后一直稳居冠军宝座。

3)国际化:1976年至今。随着卡罗拉成为日本销售冠军,丰田于1980年代开始大举推进国际化战略,1984年公司与美国通用成立合资公司,1988年又在美国肯塔基州建立独资TMK工厂,1992年后丰田在英国建立工厂、TMUK和发动机工厂, 2000年中国四川丰田汽车有限公司建成投产,2002年公司又与标致雪铁龙在捷克成立合资公司TPCA,共同开发小型汽车。为了进一步促进海外销售,丰田在多个地区实现本地化研发和生产,开发符合当地需求的专用车型。目前,丰田已经在全球28个国家和地区拥有54个制造基地,2010年海外生产车辆反超日本国内生产车辆,2015年海外生产车辆占比已经达到64%。

重视技术创新和产品研发,打造世界文明的丰田品质。从基础研究、先行开发到新产品开发,丰田构建了广泛而深入的研究开发体制。为进一步提高丰田品质,丰田在世界各地积极开展各种研究开发工作,在日本、欧洲、美国、中国和亚太地区建有多个不同功能的研发中心。近年来公司每年投入近100亿美元用于研发支出,约占营业收入的4%。此外,丰田在新能源汽车领域也始终走在行业前沿,1997年丰田发布世界首款量产的混合动力汽车普锐斯,到2016年丰田混合动力车型累计销售已经突破900万辆。2014年,丰田率先发布了世界首款量产氢燃料电池车。

3、中国出口结构升级正当时,创新助力中国品牌出海

3.1. 出口结构升级:从资源依赖型、劳动密集型向资本、科技密集型转变

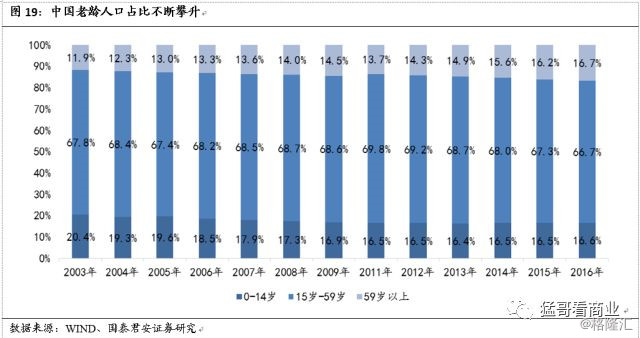

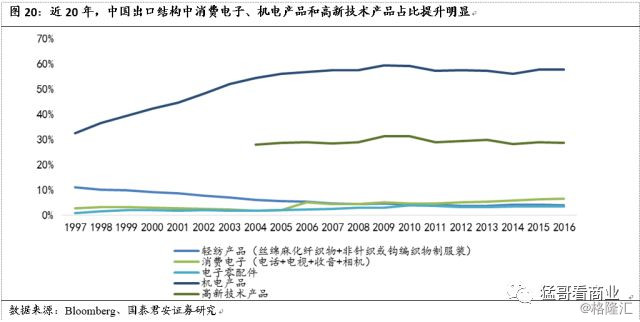

资源富饶和人口红利促使早期中国出口以资源依赖型和劳动密集型产品为主。从1997年开始,中国出口贸易经历了20年快速发展。20世纪末本世纪初,凭借丰富的资源和廉价的劳动力,中国出口结构主要以资源依懒性和劳动密集型产品为主,例如纺织服装、食品饮料、原料等技术含量较低的初级产品。伴随着我国人口结构的变化,人力成本持续提升;严重的环境污染使得环保理念开始深入人心,由此,我国出口结构也开始逐步转型,从劳动密集型向资本、科技密集型转变。表现为初级产品占比不断下降,消费电子、机电产品和高新技术产品等高附加值产品占比显著提升。

3.2. 审视当下:消费电子和跨境电商表现亮眼

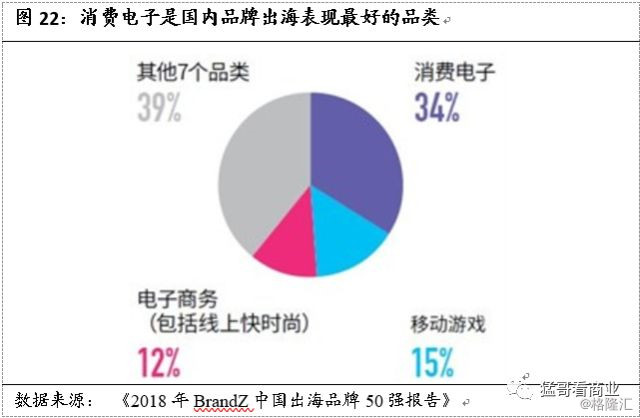

国内出海品牌50强以科技品牌居多。根据《2018年BrandZ中国出海品牌50强报告》,联想以1697分的品牌力稳居榜首,这是联想连续两年蝉联中国出海品牌TOP1。华为、阿里巴巴紧随其后,腾讯排名第33,百度排名第37。此外,华为、大疆、OPPO是排名成长最快的品牌前三,比亚迪、百度、京东、吉利、奇瑞、美的等则成为新上榜品牌。今年的榜单所选择的12个行业类别包括成熟型类别和互联网驱动类别,具体是:消费电子、家电、航空公司、汽车、智能设备、互联网服务、移动游戏、电子商务、线上快时尚、电子支付工具、石油和天然气,银行。

中国出海品牌50强中消费电子占比最高,跨境电商企业表现亮眼。从2018年上榜品牌来看,消费电子品类上榜品牌最多,共计17个,占比34%,包括联想、华为、小米和Anker等纷纷上榜。移动游戏上榜品牌7个,占比15%。电子商务上榜品牌6个,占比12%,除了阿里巴巴以外,跨境电商企业也表现亮眼,跨境通旗下GEARBEST和ZAFUL分别位列22位和34位,还有SHEIN、兰亭集势和棒谷三家跨境电商企业榜上有名。剩余7个品类共计19个品牌上榜,占比39%,包括耳熟能详的国有银行、国产汽车和中国航空公司等。

3.3. 展望未来:创新助力中国产品和品牌出海,中国品牌海外形象仍有较大提升空间

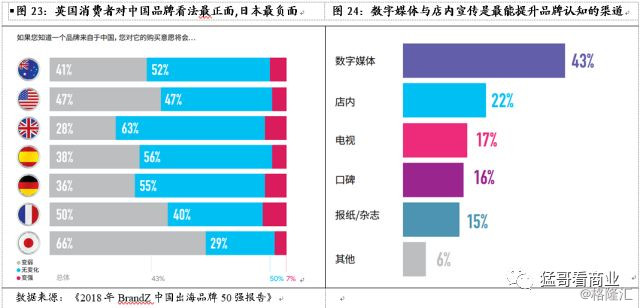

中国品牌的海外形象仍有较大提升空间。根据《2018年BrandZ中国出海品牌50强报告》,各国消费者对于中国品牌的态度差异显著,其中英国消费者对中国品牌的看法最为正面,日本消费者看法最为负面。澳大利亚和美国消费者对中国品牌的购买意愿分别增长9%和7%,增长幅度最高。而从品牌认知渠道来看,数字媒体(43%)和店内展示(22%)是在国际消费者中提升中国品牌知名度的最重要的媒介方式,阅读网上评论和在线搜索信息都是海外消费者购买中国品牌的主要认知行为。

创新助力中国品牌出海,低成本研发优势凸显。根据《2016年全国科技经费投入统计公报》,2016年我国研发经费投入总量为15676.7亿元,同比增长10.6%,增速+1.7 pct,总量保持世界第二位,与美国的差距逐步缩小。投入强度(研发经费/GDP)为2.11%,同比+0.05pct,与发达国家差距进一步缩小。与此同时,中国的出口结构也正从劳动密集型向资本、技术密集型转变,从此次上榜企业所属行业来看,消费电子、移动游戏和电子商务是排名前三的品类,表明科技型企业正逐渐成为中国品牌出海的主力军。根据《2018年BrandZ中国出海品牌50强报告》,创新已经成为促进中国品牌增长的首要因素,很多卓有成就的中国出海品牌建设者都把创新融入了自身的DNA之中,中国的初创公司尤其容易实现各种技术突破,从而改变人们的生活方式。在深圳华强北的电子制造和创新中心,众多小企业正竞相寻求这样的突破,以期成为改变世界的伟大企业。尽管随着人口红利的消逝,中国劳动力成本优势逐渐缩小,但中国仍然拥有大量勤劳、有天赋的研发人员,低成本研发优势正取代人口红利成为中国品牌出海的核心驱动力。参考日本经验,不断推进产品创新、本土化和产业结构升级才能立于不败之地。