1.5万亿增值税留抵退税,究竟是怎么回事?

关于留抵退税,要从下图最近的3个新闻开始说起:

从政策提出到执行的时间跨度、发布层级、退税范围、退税金额、退税方式等各方面来看,这次退税称得上是近几年最重磅的财税政策之一了。

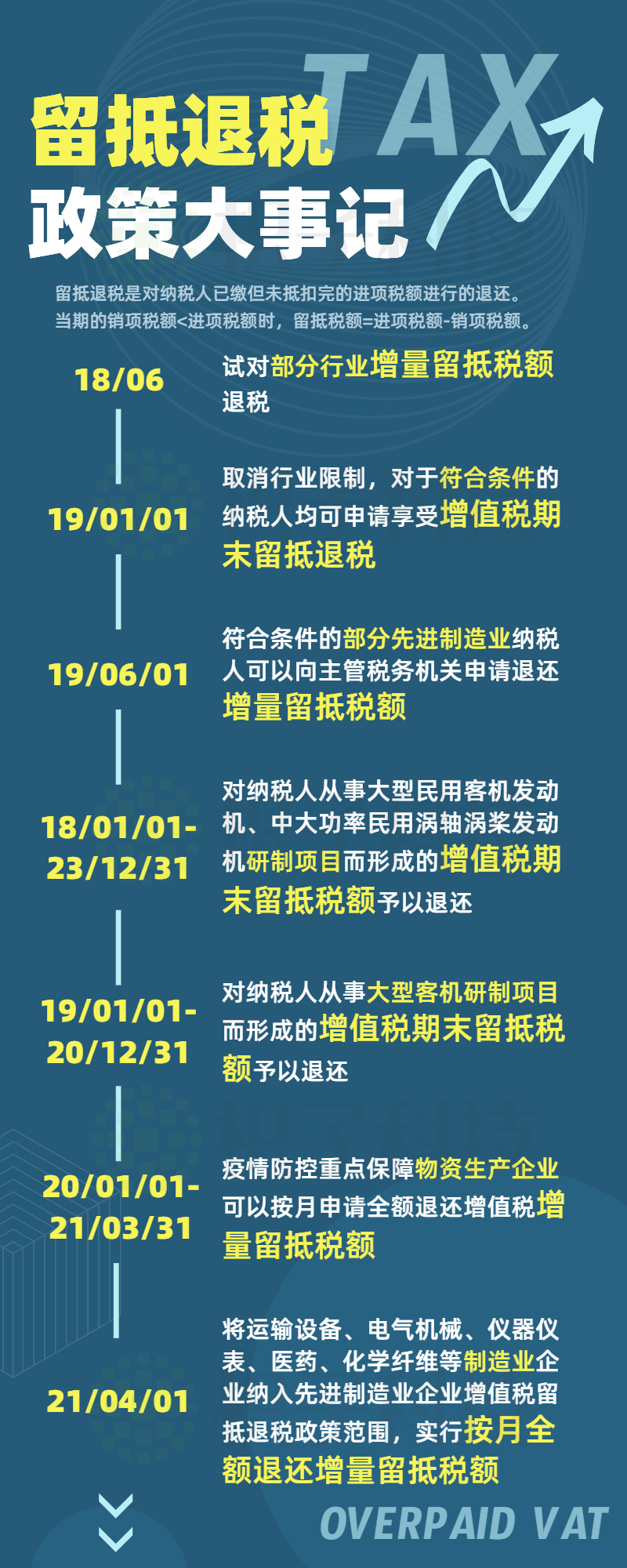

我们可以参照近几年的政策,做一个对比。

01 留抵退税究竟是什么?

提到留抵税额,就不得不提到两个概念:销项税&进项税。

如果当期的销项税额<进项税额时,就产生了留抵税,且留抵税额=进项税额-销项税额。

而留抵退税就是将这部分当期没有抵扣完的留抵税直接退还到公司账户,在一定程度上能缓解疫情压力下部分企业的流动资金压力;相对于银行贷款来说,退税快且无资金成本。

02 谁能享受退税政策?

满足“1个前提,3个要求”的所有企业。

规模要求:微型企业、小型企业、满足条件的中型和大型企业。

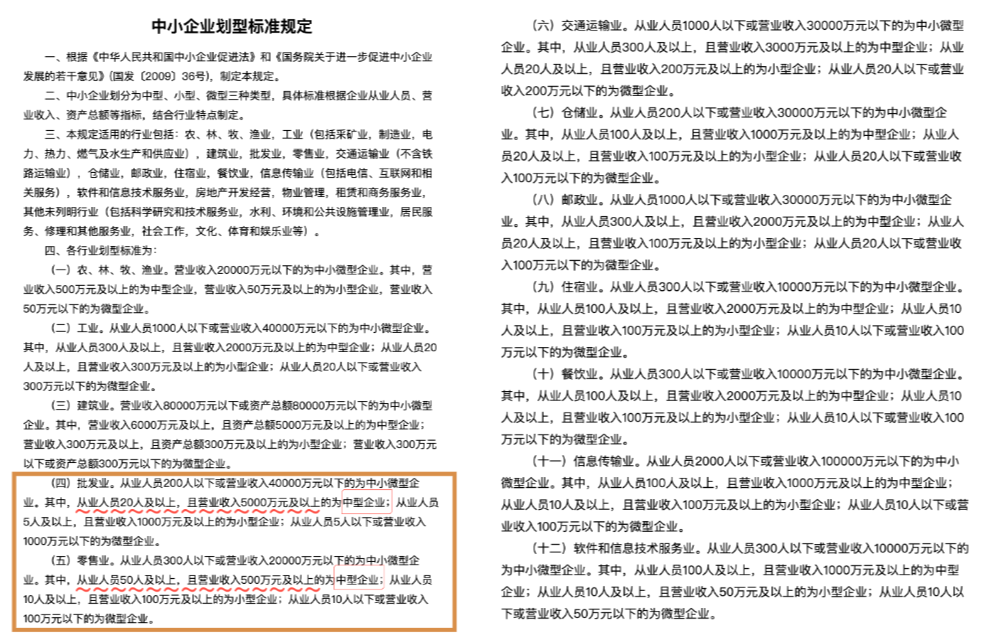

关于企业规模的判断:按照《中小企业划型标准规定》(工信部联企业〔2011〕300号)和《金融业企业划型标准规定》(银发〔2015〕309号)中的营业收入指标、从业人员、资产总额指标确定。

点击图片可放大

从《标准规定》可以看出,不同的行业会存在不同的规模标准,差别还比较明显。大家可以对照一下,看看自己是什么规模。

行业要求:小微企业都适用,中大型企业,需要特定行业。

本公告指的制造业等行业企业,是指从事《国民经济行业分类》中:“制造业”、“科学研究和技术服务业”、“电力、热力、燃气及水生产和供应业”、“软件和信息技术服务业”、“生态保护和环境治理业”和“交通运输、仓储和邮政业”业务相应发生的增值税销售额占全部增值税销售额的比重超过50%的纳税人。

其它要求:对纳税信用等级、税务合规等方面有一定要求 。

① 纳税信用等级为A级或者B级;

② 申请退税前36个月未发生骗取留抵退税、骗取出口退税或虚开增值税专用发票情形;

③ 申请退税前36个月未因偷税被税务机关处罚两次及以上;

④ 2019年4月1日起未享受即征即退、先征后返(退)政策。

对于部分既有批发又有生产制造的公司,可以结合经营范围和过往报税的口径,尽量选择最有利的行业来申报退税。

03 如何计算退税金额?

可退的留抵税额分为2类:增量留抵税额、存量留抵税额。

这2类留抵税额的计算公式分别如下:

允许退回的存量留抵退税=存量留抵退税额进项构成比例*100%

允许退回的增量留抵退税=增量留抵退税额进项构成比例*100%

具体计算时,可分3步走:

a 纳税人获得一次性存量留抵退税前:

增量留抵税额=当期期末留抵税额-2019年3月31日的期末留抵税额

当期期末留抵税额 ≥ 2019年3月31日期末留抵税额,存量留抵税额=2019年3月31日期末留抵税额

当期期末留抵税额<2019年3月31日期末留抵税额的,存量留抵税额=当期期末留抵税额

b 纳税人获得一次性存量留抵退税后:

增量留抵税额=当期期末留抵税额

存量留抵税额为零

除开这些已经列举的项目外的进项票,都不能算进项比例。

过程看上去比较复杂,我们套用两个简单的例子,帮助理解。

例1:既有存量留抵又有增量留抵

某微型企业2019年3月31日的期末留抵税额为100万元,2022年3月期末留抵税额为120万元,2019年4月至2022年3月取得的进项税额中,增值税专用发票500万元,道路通行费电子普通发票100万元,海关进口增值税专用缴款书200万元,农产品收购发票抵扣进项税额200万元。2021年12月,该纳税人因发生非正常损失,此前已抵扣的增值税专用发票中,有50万元进项税额按规定作进项税转出。纳税人此前未获得一次性存量留抵退税。

例2:无增量留抵,只有存量留抵

某微型企业2019年3月31日的期末留抵税额为100万元,2022年3月期末留抵税额为80万元,2019年4月至2022年3月取得的进项税额中,增值税专用发票500万元,道路通行费电子普通发票100万元,海关进口增值税专用缴款书200万元,农产品收购发票抵扣进项税额200万元。2021年12月,该纳税人因发生非正常损失,此前已抵扣的增值税专用发票中,有50万元进项税额按规定作进项税转出。纳税人此前未获得一次性存量留抵退税。

所以这些计算最好还是找了解新政的专业人员帮忙。