第三方品牌收购潮,是品牌“薅羊毛”,还是资本“割韭菜”?

跨境电商的热度,近期都集中在了 Amazon 身上。一边是大卖被封、中小卖家也被牵连;另一边是每天都有公司融资,做的是收购 Amazon 第三方品牌的生意。据笔者粗略统计,大大小小、不同地区已经收录了 29 个收购方的融资信息,融资金额动辄数亿美金。

最早媒体开始报道时,Thrasio 是被提及比较多的一个收购方,当时看外网也多是其收购欧美品牌然后做增长的新闻。但是当类 Thrasio 机构的融资新闻越来越多时,我们就知道,这些机构将很快进入中国市场。

5 月,Thrasio 宣布已在中国建立团队并投入资金以拓展中国市场。

6 月,Berlin Brands Group 宣布进入中国市场,并投资超过 5 亿美元收购 Amazon 上的品牌。

The Razor Group、factory14 等公司都在中国设立了办事处。

中国公司 Nebula Brands 成立于 2019 年,今年 5 月份开始针对 Amazon 第三方品牌进行收购业务。Nebula Brands 联创王彦植告诉记者,现在他们团队每天都要初筛 20 多个项目数据。

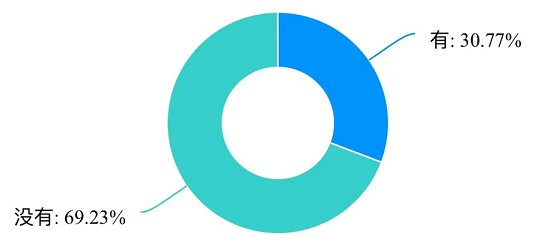

另一端笔者也做了一个小调研,结果显示,30.7% 的 Amazon 品牌曾经收到过这类机构发出的收购意向。

问卷结果:是否收到过

类 Thrasio 公司发来的收购意向?

在海外,中国卖家有强烈的存在感。消费端,WebRetailer 数据显示,美国、英国和德国是Amazon 最大的 3 个消费市场;卖家端,Amazon 头部大卖家中,中国卖家占比超过 63%(Ecomcrew 数据),其次是美国。

从笔者统计的数据来看,大多数第三方收购公司会首先从消费者集中的欧美市场来寻找品牌收购标的,在前几年卖家占比最大的中国市场并没有被列为高优先性,但随着前些日子有品牌收购公司 Authentic Brands Group 申请 IPO,再加之近期的大量资金涌入,中国品牌也开始“被抢夺”。

“不同机构的案子之间会有重叠,但其实每个公司的阶段并不相同,有时候甚至合作会更多一些。”王彦植表示。

例如,坐标德国的品牌收购公司 SellerX 看重需要定期补给、可移动性比较强的产品,家居、园艺、宠物用品是公司目前关注的赛道。Razor Group 则是在个人健康、家居、运动等生活类品牌中寻找合作伙伴。除了上述类目,婴儿用品、户外运动等也是被很多公司考虑的赛道。

“Nebula Brands 现在做的品牌收购,其实就是欧美一直以来在做的 Buyout,和风险投资是 2 种完全不同的逻辑。”王彦植表示。而这也是大家不愿意去碰服装和 3C 的根本原因。

“受益于”SHEIN 不断飙升的销售额和估值,虽然前景不甚明朗,资本依然愿意花大价钱去押注下一个 SHEIN,这与风投的根本运作模式有关,需要一个能够拿到超高倍回报的项目去抵消其他大量项目投资失败的风险。

但在品牌收购方这里,收购标的的需要等同于稳定的流量池和现金流。他们做的更像是计算题,VC 则是押概率。因为这些收购方貌似采用的都是相同的评判标准,最典型的就是 Thrasio 的“R 次方”,Rating、Reviews 以及 Rank。

“从收购标的来说,Nebula Brands 收购的是品牌,这里面主要收购的是品牌方授权供应商售卖产品的权利、对品牌产品 Asin 页面的管理权利以及累积的评论、评价和排名。因为 Amazon 不是店铺逻辑,而是产品和品牌逻辑,平台的展示规则也基本上是稳定的,取决于评论、评价、销量等最能影响消费者购物决策的因素。”王彦植解释道。

鉴于上述原因,这些机构等同于收购的基本盘,是相对稳定的流量池和由此产生的订单和现金流,追求的是基于稳定的增长潜力。这也就解释了为何这些收购方会拒绝服装、3C 这种迭代较快的类目,而是集中在用户有稳定需求、产品复购率较高的慢节奏类目,减少 listing 页面因为产品迭代而名存实亡甚至消失的风险。

在这个基础上,不同的机构的标准会有少许的不同,或者多看一些指标。例如 2020 年在美国成立的 Acquco ,两位创始人 Raunak Nirmal 和 Wiley Zhang 在共同创立 Acquco 之前,在与 Amazon 相关的岗位上分别工作了 5 年和 3 年,目前已经完成 1.6 亿美元的 A 轮融资。Acquco 在选择品牌时还会主要看 4 个数据,品牌在 Amazon 上过去 12 个月的收入、品牌在 Amazon 上的业务销售额占比、FBA 与 MFN 的比例、最佳 ASIN 占总销售额的比例(爆款比重)。对于很多收购方来说,品牌一定不是局限于 Amazon 上的,还有官网、甚至成熟一些的还有线下渠道。

基于上述逻辑,品牌收购方在确定收购对价的时候就相对更容易一些,机构通常是按照年利润的 3-5 倍去收购,然后再去看一些品牌可能存在的短板去减掉一些对价。收购之后,一般会在一段时间内和被收购方共享一定的“利润”,来避免被收购方又变成竞争对手,因为几乎所有收购方都只是收购品牌和绑定的店铺,并不需要原品牌的团队。

02

资本下场,

卖家趁势“薅羊毛”还是拒绝被“割韭菜”

03

结语

现下,Amazon 品牌的收购行为涉及到 3 个主体,品牌收购方、Amazon、Amazon 品牌。商业逻辑实际上是基于品牌作为资产价值随时间发生变化,赚取品牌实际产生利润与收购价格之间的价差。对应的是,Amazon 上一些受困于现状、无法再增长的品牌卖家的出手需求。

这些第三方希望通过一个风险更低的模式,绕过 0-1 的阶段,而后根据类目的布局,甚至想要做成一个消费集团。