五年二十倍,芯片王者英伟达是如何炼成的?

启动资金只有4万美金的创业公司,是如何成长为全球市值最大的算力芯片公司。

英伟达的“草根”逆袭是表明算力“新时代”的到来吗?2021年9月,英伟达的市值超过5000亿美元,已经达到老牌芯片厂商英特尔的两倍有余。

来源:海豚投研整理

GPU领域的性能之王稳固了英伟达游戏业务的基本盘,如火如荼的数据中心云业务给公司带来二次成长的强劲动力,自动驾驶的发展蕴含着巨大的潜力。叠加矿机、VR/AR、AI等领域对算力的迫切需求,算力将为大数据时代的核心。

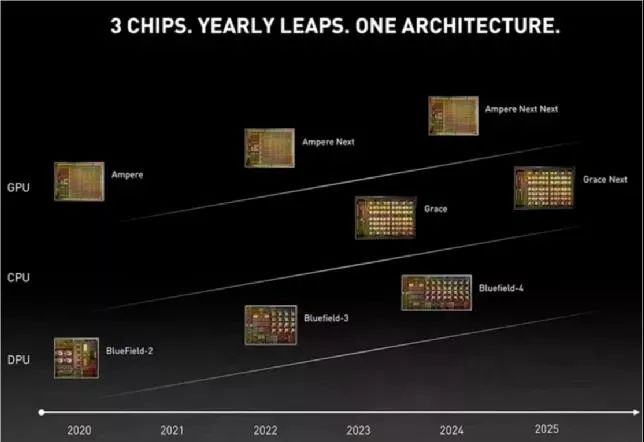

英伟达凭借在GPU上积累的全球领先计算能力,推出“GPU+CPU+DPU”的“三芯”战略。在构建产品矩阵的同时,“三芯”协同将性能进一步提升。

在全球最强超级计算机和最强算力的自动驾驶芯片加持下,不仅期待每年发布的新品,更期待着英伟达开辟算力新时代!

对于英伟达的个股研究,海豚君本篇在于阐述英伟达的“草根逆袭“之路、英伟达各核心业务情况和公司未来的战略规划,主要分析以下几个问题:

英伟达如何从“草根“逆袭成为最大算力芯片公司?

英伟达游戏业务、数据中心业务和汽车业务的发展情况如何?在传统优势GPU业务中的地位怎么样?

英伟达的“三芯”计划下,公司有什么样的未来发展战略?

英伟达:“草根逆袭“的典型

英伟达在1993年由黄仁勋、Chris Malachowsky和Curtis Priem成立,从当时启动资金4万美元如今已成长为市值超5000亿美元的全球最大算力芯片公司。

在早期的图形处理器市场中玩家众多, 3dfx通过推出Voodoo 3D加速卡在当时领先于市场同行。英伟达由于蔑视当时的主流标准,采用自创的四边形成像(QTM)技术,在同时期公司打造的NV1和NV2都未成功。

英伟达在成立的第7年将前全球领先厂商3dfx收入囊中。公司在NV1和NV2后,陆续推出了Riva128、TNT和TNT2产品。尤其是TNT2的发布对3dfx带来致命一击,并于2000年英伟达将3dfx的知识产权买断。

1999年英伟达发布世界上第一款GPU——Geforce256,首创了“GPU”一词。在进入21世纪后,英伟达从此前的蛮荒时代中脱颖而出,市场中主要还剩下英伟达和ATI(2006年被AMD收购)。

在AMD收购ATI之后的重心更多地转向中低端市场,性能端渐渐落后于英伟达。而后英伟达牢牢掌控着高端市场,而AMD的GPU则成为性价比的代名词。

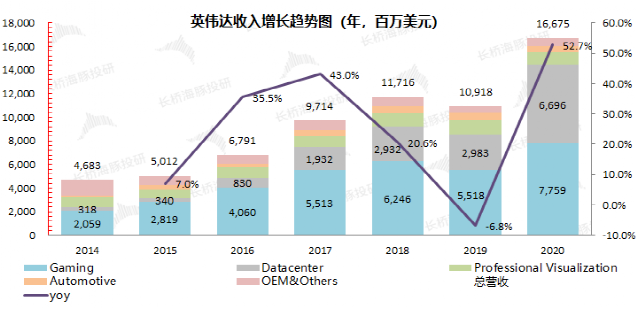

随着人工智能、深度神经网络技术的突破发展,带来AI、VR和矿机等的巨大需下,英伟达的业务从游戏拓展到数据中心、专业可视化、汽车和OEM等。英伟达公司收入规模从2015年的50.12亿美元成长至2020年的166.75亿美元,成长至3倍有余。游戏业务仍为公司最大的收入来源,而数据中心业务增长是最为明显的,在5年间增长近20倍。

来源:海豚投研整理

主要业务情况:

英伟达2021年第二季度收入达到65.07亿美元,创公司季度收入新高,业务的主要关注点来自于游戏、数据中心和汽车业务。游戏业务是公司收入的最大来源,占比将近一半。数据中心成长为公司第二大收入来源,汽车占比虽只有2%,但随着自动驾驶的普及具备未来快速增长的潜力。

来源:海豚投研整理

2.1游戏业务:GPU的高端王者

英伟达2021年二季度游戏业务收入达30.61亿美元,继上季度同比高增后,二季度游戏收入再创季度新高。游戏业务的收入主要来自于台式机和笔记本的GPU,公司游戏业务屡创新高主要是由于公司基于Ampere GPU架构的游戏产品,连续4个季度都保持强劲的需求。

来源:海豚投研整理

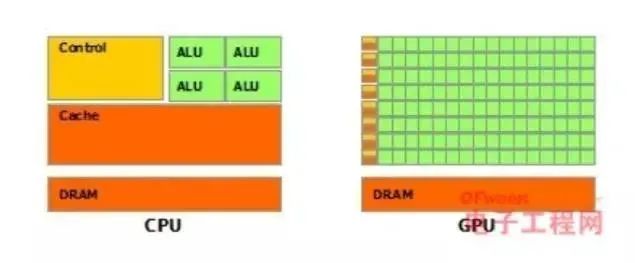

GPU是图像处理芯片,外表与CPU有点相似,是显卡的“心脏“。GPU因并行计算任务较重,所以功耗较大,只能焊接在显卡的电路板上使用。

CPU和GPU都是芯片,区别在于不同的架构下适用不同的场景。从芯片架构图来看(黄色用来表示控制单元,绿色用来表示计算单元,橙色用来表示存储单元)。可以看到GPU就像是CPU的“变种”版本,在CPU中控制单元、计算单元和存储单元相对比较均衡,而GPU则尤为偏科,其中有将近80%的计算单元。

CPU是顺序执行运算,而GPU是可以大量并发的执行运算,通俗的说就是CPU做事情是一件一件来做,而GPU是很多件事情同时做。在适用场景上,CPU精于控制和复杂运算的场景,而GPU精于简单且重复运算的场景。

来源:海豚投研整理

在全球GPU市场中目前主要有3个玩家,英特尔、AMD和英伟达。英特尔和AMD由于自身有CPU业务,在2009年后两家厂商都各自大力发展内置于CPU的高性能集成式图形处理内核。而英伟达仍专注于GPU领域,由于此前不具备CPU业务,公司重心放在更高性能的独立显卡方向。

由于英特尔和AMD在CPU市场的巨大市场优势,带动两家厂商集成显卡的出货。英特尔凭借在CPU市场60%以上的市场份额,获得了GPU市场份额上的领先地位。英伟达GPU的市场份额稳定在15-20%区间,主要来自于公司独立显卡的出货,公司凭借性能优势牢牢占据GPU的高端市场。

来源:海豚投研整理

显卡分为独立显卡和主板上集成显卡,独立显卡主要由GPU、显存和接口电路构成,集成显卡没有独立显存而是使用主板上的内存。

性能上,独立显卡优于集成显卡。独立显卡的显示芯片由独立的显存,不需要占用内存;集成显卡没有显存,只能是靠共享一定的内存作为显存,一定程度上会影响性能的发挥;

功耗上,独立显卡高于集成显卡。独显的散热改善和更大的电路板设计空间,独立显卡允许更强的供电设计和更大的功耗,用以支撑独立显卡更强的发挥,而集成显卡的功耗比独显的要低。

来源:海豚投研整理

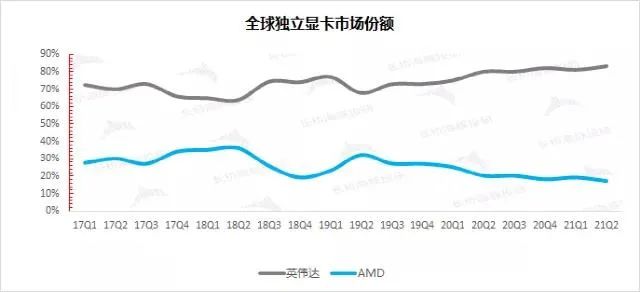

由于独显在性能上的优势,能应付更高算力的应用场景,所以更多地用于高端市场。即使英特尔在GPU市场占据领先的市场份额,也未能进入高端独显市场。在全球独显市场的主流玩家仅剩两家,英伟达和AMD。

凭借产品领先的性能,英伟达在独显市场牢牢占据领先地位。在2021年二季度独显市场中,英伟达的市占率已经达到83%,遥遥领先于AMD。随着英伟达Ampere GPU架构的游戏产品发布,市场需求带来公司游戏业务的高增。英伟达在全球独显市场的优势不断扩大,从19Q2的68%的市占率逐季提升至80%。

来源:海豚投研整理

显卡是电脑必备硬件,任何电脑没有显卡,显示器都不会有画面提示。对于一般办公、浏览网页,普通核显也都能满足需求。如果是游戏爱好者或者设计等专业用户,更高性能的独立显卡才能满足需求。英伟达凭借自身领先的产品性能,引领独显产品的发展,牢牢占据GPU的高端市场。

2.2 数据中心业务:大数据时代的“佼佼者”

英伟达2021年二季度数据中心业务收入达23.66亿美元,持续创季度新高。数据中心业务的收入占比从2014年初的5%增长至超35%,成为影响公司收入的重要部分。英伟达数据中心业务的提升主要来自于2020年二季度公司对Mellanox的并表。

然而在并表的影响过后,公司在今年二季度仍取得35%的同比增长,体现下游的强劲需求。继AWS和谷歌云平台在前几个季度全面上市后,公司旗舰A100继续向超大规模和垂直客户提供服务。垂直行业的需求主要在金融服务、超级计算和电信客户的带动下,同时公司推理处理器也取得非凡增长。

来源:海豚投研整理

当数据大爆炸后,传统的CPU有点力不从心,并行计算是更高效的计算方式。而GPU从一开始就为并行计算而生,动辄几百个内核,使其能够很轻松地同时处理数千个线程。

2012年吴恩达领衔谷歌大脑从1000万张图中识别一只猫,整个过程动用了1000台电脑和16000个CPU。而之后吴恩达用英伟达的GPU代替了英特尔的CPU,仅用了16台电脑和64个GPU就完成了同样的识别工作。

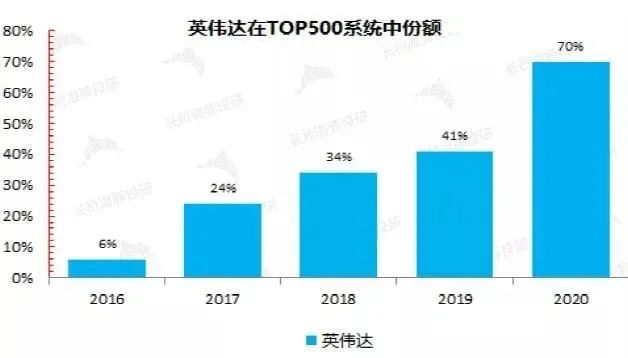

在大数据处理上,GPU拥有天然的优势。英伟达在最新的世界500强超级计算机中342台提供支持,其中包括70%的所有新系统和前10名中的8台。

来源:海豚投研整理

数据时代的浪潮下,各大公司都大力开展云服务,英伟达尤为受益。从云业务的资本开支情况看,全球云业务的资本开支呈现稳步上升的态势。同时英伟达的数据中心业务增长迅猛,依托AWS、谷歌云等大客户的发展,公司数据中心业务在全球云业务资本开支的占比提升显著,从2016年初的不到2%提升至2021年二季度的7%左右。

来源:海豚投研整理

2.3 汽车业务:结构转型,释放自动驾驶潜力

英伟达2021年二季度汽车业务收入达1.52亿美元,同比增长3%。主要由于信息娱乐收入出现连续下滑,但同时自动驾驶的增长抵消了颓势。汽车业务板块目前占比虽不到3%,对公司整体收入影响较小。但目前正处于结构转型期,展望未来汽车业务有望受益于自动驾驶的巨大变化。

来源:海豚投研整理

NVIDIA DRIVE平台正在从乘用车到自动驾驶出租车,再到卡车运输和运货车辆的整个运输行业中迅速采用。Auto X推出的自动驾驶平台,同样适用于NVIDIA DRIVE提供支持的机器人出租车。在自动驾驶卡车运输方面,NVIDIA DRIVE生态系统合作伙伴plus与亚马逊签署了一项协议,为亚马逊的送货车队提供至少1000辆自动驾驶系统。

来源:海豚投研整理

英伟达的“三芯”战略:算力新时代

在2021年的GTC21上,英伟达首席执行官黄仁勋将产品路线升级“GPU+CPU+DPU”的“三芯”战略。不同于过往20余年围绕GPU打造产品,英伟达首次推出CPU产品。

1.GPU是公司传统优势业务,基本盘上选择Ampere架构,产品推出后在市场上获得强劲需求。

2.CPU产品是公司推出的首款数据中心CPU叫Grace,主要面向大型数据密集型HPC和AI应用,预计2023年可以供货。

3.DPU产品是由收购的Mellanox内部孵化的, Bluefield DPU主要用于数据处理。DPU的出现,就可以先在DPU将大量的信息先做消化,接着再传递给CPU做其他的分配,如此一来能减少CPU约30%的消耗。

“我们每年都会发布激动人心的新品。三类芯片,逐年飞跃,一个架构。”黄仁勋表示。

来源:海豚投研整理

“三芯”战略下的未来发展

游戏业务:英伟达在高端GPU市场拥有绝对领先优势,在独显市场占有80%以上的份额。根据“三芯”规划,公司全面进行Ampere架构,并在未来每2年左右都会有新GPU产品出现,有望继续维持公司的领先优势;

数据中心业务:“三芯”战略的最为受益业务,也体现了公司对数据中心业务的重视。本次推出的Grace CPU定位在数据中心,此前推出的BlueField DPU也将主要对数据中心的海量数据进行预处理。同时基于Grace的系统与英伟达GPU紧密结合,性能将比目前最先进的NVIDIA DGX系统(在x86 CPU上运行)高出10倍;

黄仁勋表示,“基于今天新发布的Grace CPU以及下一代GPU,瑞士国家超级计算中心、苏黎世联邦理工大学将构建一台名为阿尔卑斯的超级计算机,算力20Exaflops(目前全球第一超算富岳的算力约为0.537Exaflops),将实现两天训练一次GPT-3模型的能力,比目前基于英伟达GPU打造的 Selene 超级计算机快7倍”。

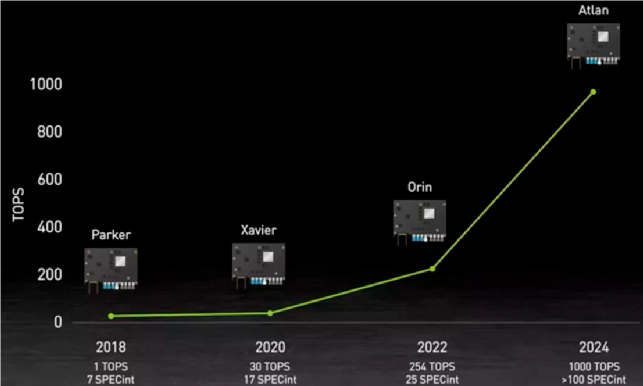

汽车业务:“三芯”战略有望显著提升公司自动驾驶的竞争力。基于英伟达新一代GPU架构、全新Arm CPU以及深度学习和计算机视觉加速器,黄仁勋推出了新一代面向自动驾驶汽车的NVIDIA DRIVE Atlan,该处理器性能最高达每秒超过1000万亿次(TOPS)运算,约是上一代Orin处理器的4倍,超过了绝大多数L5无人驾驶出租车的总计算能力。DRIVE Atlan SoC也集成BlueField DPU,可以支持自动驾驶汽车中的复杂计算和AI工作负载。预计DRIVE Atlan将搭载在多家汽车制造商的2025年车型上。

来源:海豚投研整理

总结

英伟达通过对芯片性能的极致追求,从图像处理器的“蛮荒时代”中脱颖而出。经过20余年的发展,英伟达从4万美金的初创公司发展为全球最大算力芯片公司。

GPU性能的碾压级表现,收获口碑的同时在游戏高端独显市场构造领先地位。在大数据时代中,数据中心的强劲表现成为公司成长新动力。展望未来,自动驾驶、AI、AR/VR等对算力的强劲需求,英伟达有望成为算力赛道之王。

“三芯”战略下,英伟达从GPU业务拓展至DPU和CPU产品,拓宽产品矩阵同时进一步提升产品性能,打造全球最强算力超级计算机和自动驾驶芯片。"GPU+CPU+DPU",英伟达在开辟下一个“芯算力”时代。