科技型伯克希尔哈撒韦,腾讯还能涨多少?

如果你在2004年腾讯股票首次公开募股时投资了1万元,那么2022年初你将拥有超过700万元。

不可否认,腾讯是一家出色的科技、投资公司,在国内市场占据主导地位。

该公司顺应了社交媒体、游戏还有云技术的市场趋势,在许多增长行业中投资布局,拥有多元化的收入来源。

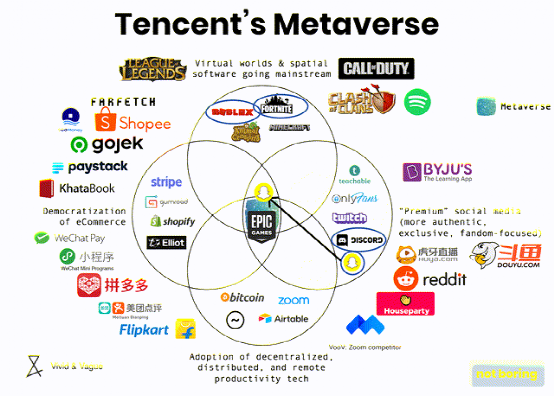

腾讯元宇宙投资(来源:外网)

01

既是科技龙头,也是投资巨鳄

腾讯控股有限公司是一家科技、投资公司,可以类比为中国的谷歌加Facebook,甚至可以称为以科技为核心的伯克希尔哈撒韦公司。

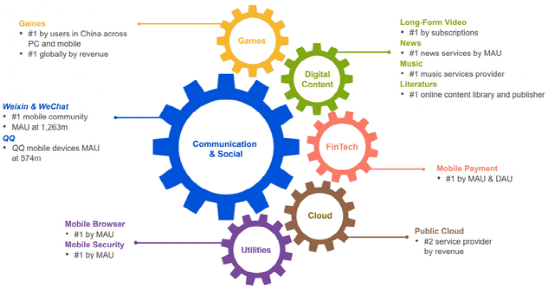

腾讯是社交媒体和游戏领域的市场领导者,拥有排名第一的移动聊天软件(微信)和最受欢迎的移动浏览器,并且在中国PC和移动游戏方面均排名第一。

腾讯服务概览(来源:腾讯Q3演示)

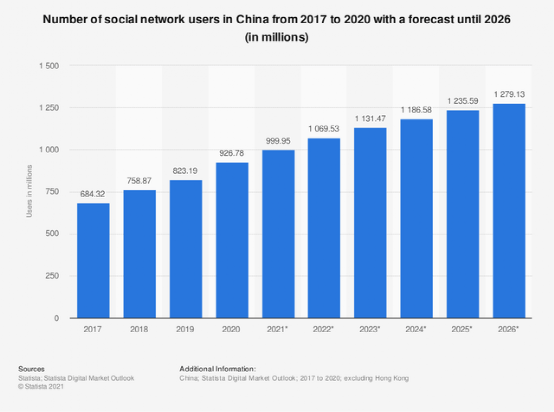

腾讯在互联网行业中分享到了宏观趋势带来的巨大红利——中国是世界上移动普及率最高的国家之一,超过88%,中国有12.2亿人订阅了移动服务。据Statista的数据显示,中国的社交媒体用户也出现了巨大的增长,预计将从2020年的9.26亿社交媒体用户增长到2026年的12亿用户。

中国社交媒体的增长(来源:Statista)

同样,中国也是世界上最大、增长最快的网络游戏市场。根据Statista的数据,中国游戏市场价值3370亿元,预计到2023年将达到4690亿元,增幅为39%。

手机游戏也将超越PC网络游戏成为中国网络游戏市场的最大板块。这意味着腾讯将从这样的预期增长中持续受益。

一、商业模式分析

腾讯业务庞大而复杂,以他们的财务报表为指导,我将腾讯按业务分为四个部分:

1.增值服务(VAS)

这部分公司主要从事手机游戏和社交平台的开发。该公司拥有世界上最大的移动聊天社区之一(微信),拥有超过12亿用户。

微信被称为中国的“超级应用程序”。它比WhatsApp在功能方面更加多元化。在微信上,客户可以通过微信支付购物、玩游戏、进行视频聊天,甚至可以预订出租车等,几乎包含衣食住行各个领域。

除了微信,该公司还拥有QQ。功能包括即时通讯、游戏、音乐、购物,还有微博。

该公司最近推出了基于人工智能的社交游戏,甚至可以在视频通话中一起观看腾讯视频。该平台在中国广受欢迎,拥有约6亿用户。

这些庞大的社交平台赋予了腾讯巨大的网络效应,并为公司提供了具有竞争力的护城河。

QQ人工智能(来源:腾讯投资者关系报告)

根据腾讯投资者关系报告,腾讯还持有腾讯音乐51%的股份。

腾讯音乐旗下音乐流媒体应用矩阵拥有超过6.6亿用户。其中包括风格独特的酷狗音乐,以及针对更广泛群体的QQ音乐。

腾讯音乐还拥有全球音乐巨头环球音乐集团10%的股份,也就是说它可能包含了音乐行业整条产业链。

腾讯音乐(来源:腾讯S1 Filing)

除了社交媒体矩阵,腾讯拥有多种类型的游戏以及游戏平台WeGame,在中国游戏市场上无处不在。

例如,该公司拥有英雄联盟中国、FIFA中国以及使命召唤等主要游戏品牌。

此外,按月活跃用户计算,《王者荣耀》是全球收入最高的手机游戏和中国最受欢迎的手机游戏。腾讯在移动端热门游戏众多,例如月光剑手移动版,它是2020年第四季度在中国iOS上排名第一的MMORPG。

腾讯游戏国际版(来源:腾讯Q3投资者介绍)

腾讯甚至与任天堂达成合作伙伴关系,大大扩展了产品范围。迄今为止,腾讯已在中国发行了超过100万台Switch游戏机,并发布了许多热门Switch游戏。

2. 腾讯云&金融科技

腾讯在金融科技和云计算领域也是行业龙头之一。这部分包括了中国第一支付平台微信支付和云计算领导者腾讯云。

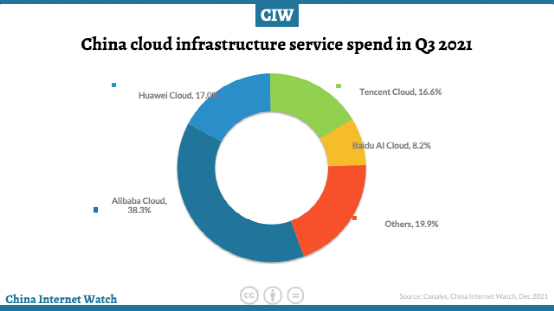

腾讯云(来源:China Internet Watch)

腾讯是中国第三大云服务提供商。在市场份额上落后于阿里云,接近华为云。

这种竞争模式与美国的微软Azure相似,对手主要就一个:亚马逊网络服务。

腾讯还运营着腾讯会议,已成为中国最大的云会议应用。该公司最近发布了该平台的企业版,该平台在医疗保健和教育领域引起了广泛关注。

然后是企业版微信,目前为超过550万企业客户提供服务,并在内部连接超过4亿微信用户。

3. 广告

与美国的Alphabet类似,腾讯拥有强大的在线广告业务。该公司利用微信允许品牌直接向中国12亿该应用程序用户进行营销。

4. 投资(风险投资)

腾讯拥有世界上最赚钱的科技投资组合之一,在大部分新兴行业中都有他们的身影。

来源:外网

根据腾讯投资者关系报告,提到并购策略,腾讯看重四点:

1.颠覆性的公司

2.优秀的管理

3.与现有服务的协同作用

4.创新产品

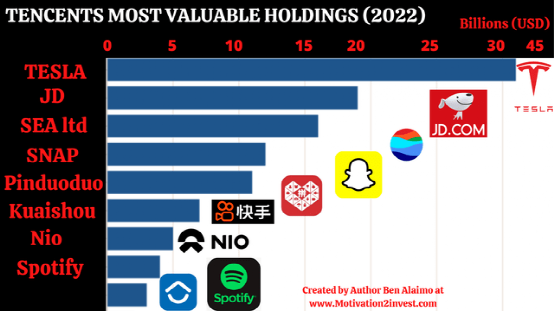

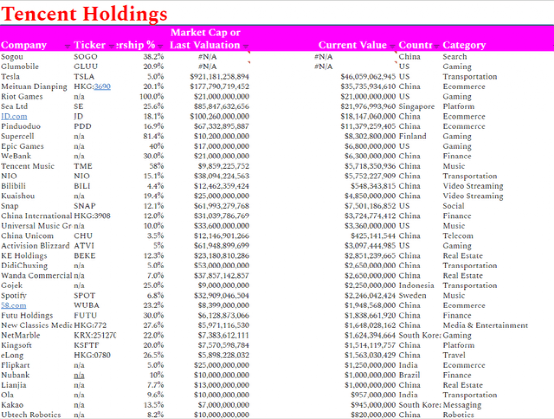

下面的电子表格仅显示了腾讯投资的部分资产。其中包括特斯拉(5%)、蔚来汽车(15.1%)、Spotify(6.8%)等。

腾讯持股(来源:Valuation Model)

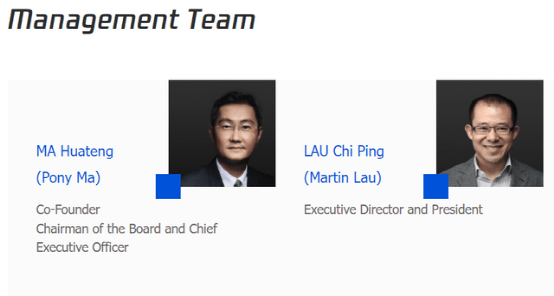

二、腾讯管理团队具有掌控力

腾讯仍然由创始人兼首席执行官马化腾经营。此外,腾讯有众多内部管理者们持有股权,这意味着创始人们对公司的掌控力较强,因此我希望他们的决定更符合股东的意愿。

来源:腾讯投资人介绍

02

“聚宝盆”腾讯被低估了吗?

一、财务分析

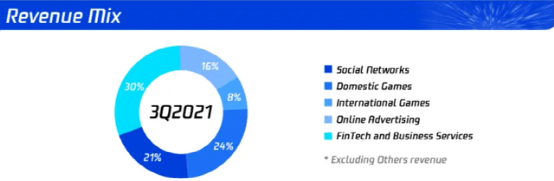

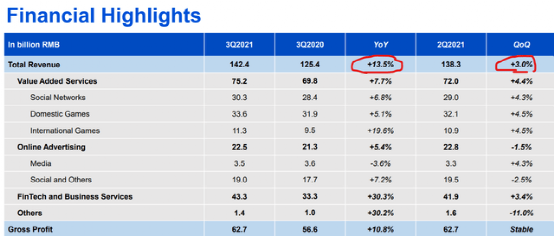

根据腾讯2021 年第三季度财报,该公司拥有多元化的收入来源,其大部分收入来自金融科技和商业服务。

这种多元化是积极的,使该公司比其他大型科技公司更具吸引力,例如 Alphabet,其90%以上的收入仅来自广告。

腾讯收入组合(来源:腾讯2021年第三季度财报)

收入同比增长13.5%,这对于如此大的企业来说很难得,但由于广告增长放缓1.5%,环比增长仅为3%。

2021年第三季度腾讯财务数据(来源:腾讯第三季度财报)

重要的是,腾讯的利润率惊人而稳定,这是基于软件的科技公司的特点。根据Q3财报,它有44.1%的毛利率和28.7%的净营业利润率。王健林先生说要定下一个1亿的“小目标”,也许马化腾先生每天下班前都能完成一个“小目标”。

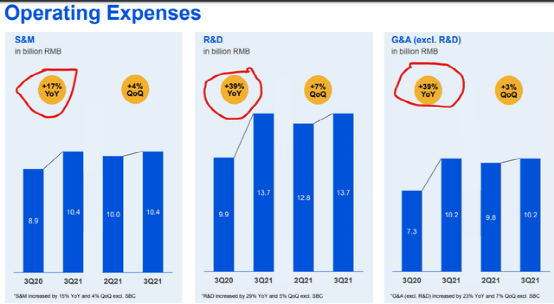

支出方面,腾讯大幅增加了对研发的投资,同比增长39%。我认为这是一个积极的信号,因为大多数研究表明,善于投资的公司往往会长期创造更多的股东价值。

然而,G&A费用大幅增加39%,这有点令人担忧。这表明该公司的运营可能没有达到应有的精益水平,而这正是这样一家大型成熟型公司的常态。

腾讯运营费用(来源:腾讯投资者关系)

腾讯还拥有强劲的资产负债表,现金约为400亿美元,流动比率为1.28。此外,公司在21年第三季度斥资22亿元人民币回购了约560万股股票。

二、被低估了吗?

这一部分的最后,我想讨论一下腾讯的估值。

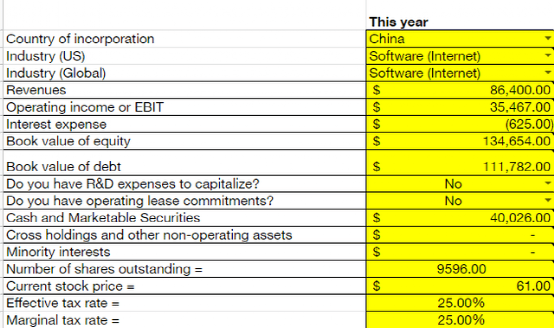

腾讯是一家极其庞大和复杂的公司,这使得估值具有挑战性。

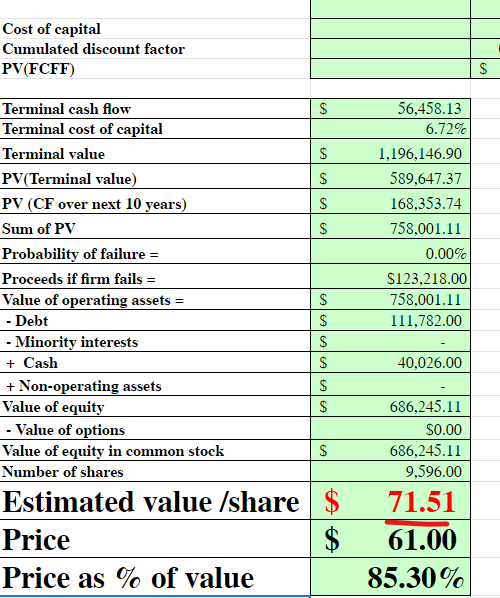

然而,我的投资估值模型很好地近似了公司的内在价值。我使用了贴现现金流估值法。

2022年腾讯估值模型

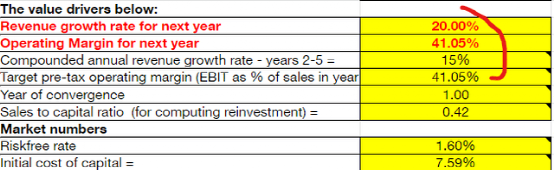

下面我对收入增长持乐观态度,明年收入增长率为20%,未来两到五年下降到15%,我的假设是基于之前的收入增长率(2019/2020年为27%和2020/2021 年 13.5%的)。

腾讯估值模型

从这个估值中,我得到每股71美元的公允价值。因此,该股被低估了约15%,并出现了乐观的增长。

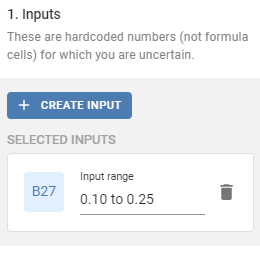

为了分析一系列结果和情景,我完成了蒙特卡洛模拟,估计未来五年的收入增长在10%到25%之间。

腾讯估值模型

从这个分析中,我得到每股77美元的平均估值和57美元到111美元之间的一系列波动。该股目前的交易价格为61美元,接近该区间的底部。

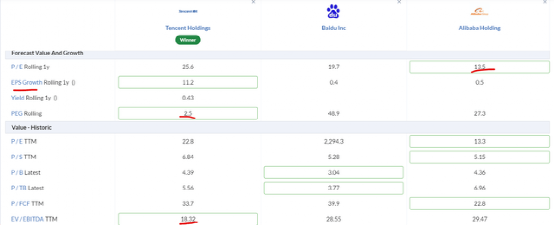

三、竞争分析

腾讯的竞争对手包括中国的其他主要科技巨头,如阿里巴巴、百度,或许还有华为。

腾讯竞争对手分析(阿里巴巴、百度)

就相对估值而言,阿里巴巴在市盈率基础上更便宜,这可能要归功于阿里巴巴去年受监管影响。然而,就EV/EBITDA和PEG比率而言,腾讯的整体价值更高。

四、风险分析

中国所有大型科技公司目前都面临监管风险,就像美国的科技巨头都面临反垄断法威胁。

根据首席执行官在2021年第三季度报告中的说法:“我们正在积极拥抱新的监管环境,我们认为这将有助于该行业走上更可持续的发展道路。”

此外,腾讯对特斯拉和Spotify等公司的大量外部投资有助于公司业务多元化。

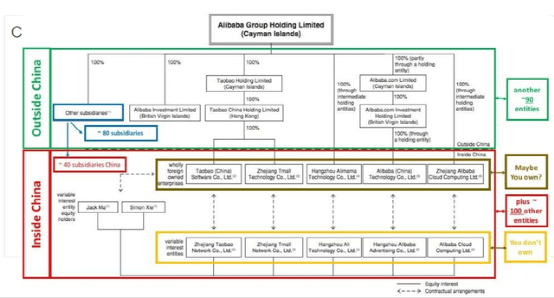

五、公司架构

腾讯是一家非常庞大的公司,拥有多个子公司和部门的复杂设置,采取了六大事业群的架构来进行管理。

腾讯业务架构(来源:腾讯投资者关系)

与阿里巴巴相似,因为两者都注册于开曼群岛。

阿里巴巴公司设置(来源:阿里巴巴SEC Filing)

六、如何在美国投资腾讯?

在美股,对腾讯的投资就是对ADR(美国存托凭证)的投资。

这是美国银行出具的代表外国股票股份的凭证。因此,作为投资者,与腾讯(开曼群岛)签订合同,然后该公司再与中国大陆业务签订合同。

腾讯在场外交易交易所进行交易,该交易所通常为低价股保留,意味着对投资者的披露有限。

另一种选择是通过Prosus进行投资。这是一家荷兰跨国集团公司,隶属于 Naspers。Naspers是一家南非投资公司,是腾讯的原始投资者之一。

2001年,Naspers以3500万美元的价格收购了腾讯近45%的股份,从而投资了腾讯。该公司现在拥有腾讯30%的股份,上次报告称其净资产价值为1640亿美元。因此,对Prosus的投资就是对腾讯的投资。

许多成功的价值投资者如Mohnish Pabrai和Guy Spier都通过这种方法进行了投资。

03

结语

腾讯是一家了不起的公司,在中国拥有市场主导地位。腾讯拥有多元化的收入来源,包括社交媒体、通信、金融科技、游戏以及云计算等。

腾讯的投资组合包含了特斯拉、蔚来汽车等科技与增长重量级企业。

腾讯主要的风险是政策因素和亚洲股市复杂性。在我看来,如果您想接触科技公司,这是一项很好的长期投资。