狂奔的特斯拉要熄火了?

作者 | The Value Portfolio

翻译|华尔街大事件

摘要

作为一家电动汽车公司,特斯拉却决定在2022年将重点放在类人机器人上。

皮卡是特斯拉已经输给竞争对手的市场例子,我们预计这种趋势不会逆转。

该公司在其最高潜力的副业 (FSD) 方面并未领先,其其他业务也无法证明其估值合理。

我们预计特斯拉将继续表现不佳,而不是从最近的挣扎中反弹。

特斯拉最近宣布,它计划在 2022 年专注于制造“特斯拉机器人”,而不是推出新车型。在我们看来,特斯拉试图调整竞争方向的举动,让我们预计其未来表现不佳。

01

特斯拉面临的竞争正在急剧增加,我们认为该公司在未来几年将陷入困境。

《钢铁侠1》里有一个著名的场景,斯塔克公司在说它不再制造武器后受到质疑:“你一个武器公司不造武器能造什么?”。回到显示,特斯拉2022 年也将成为一家不专注于制造更多汽车的汽车公司。

特斯拉表示,它不再计划在 2022 年发布 Cyber truck。目前看来,福特的电动卡车的表现令人难以置信。Rivian也已经拥有卡车业务,而特斯拉 Cyber truck 不同寻常的设计,让我们认为该公司永远不会主导电动皮卡车业务。

竞争正在迅速加剧,特斯拉至少能做的是推出新车型,以保持其竞争地位。但该公司却表示将不再推出 25,000 美元的便宜量产汽车,让该公司再次损失了一个相当大的市场。

02

在我们看来,特斯拉 2021 年第四季度和年度财务业绩凸显了该公司将如何努力证明其估值合理。

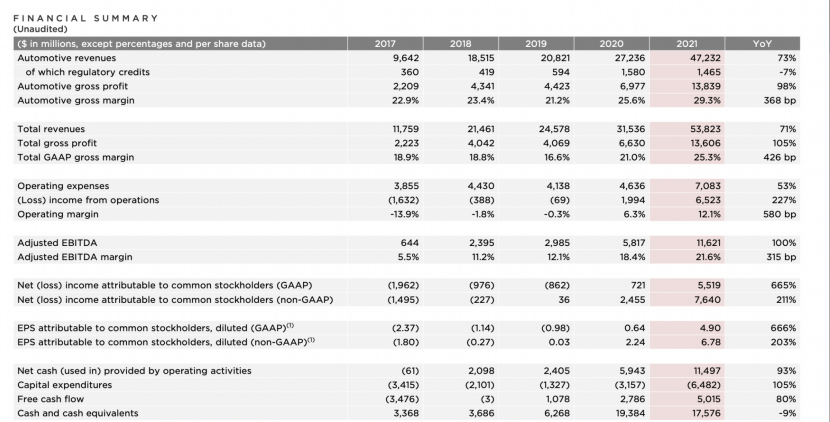

据特斯拉财报显示,特斯拉成功实现了全年汽车收入的大幅增长(473 亿美元)。该公司的GAAP利润率很高;然而,算上运营费用,其运营利润率仍然很低。该公司的年化净收入使其市盈率约为 160 倍,显示该公司的成本有多高。

在财务上,该公司 50 亿美元的自由现金流(35 亿美元,不含环保车的补贴)使其 FCF 收益率为 0.4%(不含环保车的补贴)。随着竞争的加剧和利率的预期上升,这对投资者来说并不是一个有价值的 FCF 收益。即使利润率保持不变,它也需要每年销售 2500 万辆汽车才能获得 10% 的合理 FCF 收益率。

这是丰田汽车销售量的 2.5 倍。从资本支出引起的现金等价物来看,除监管信贷外,其现金和现金等价物大幅下降。该公司终于实现了盈利,但其财务表现仍远不足以证明其估值合理。

03

特斯拉有几个替代业务;最大的两个类别是能源业务和 FSD。

然而,我们认为,从停滞不前的太阳能业绩可以看出,该公司的低市场份额意味着它没有重要的太阳能业务。鉴于更大的太阳能公司没有巨大的市场价值,我们预计特斯拉太阳能业务将保持强劲。

公司的储能系统需求量很大。然而,该公司在这里有两个难题。首先是其他公司正在迅速扩展电池技术,而在电池之外,没有明显的进入壁垒。

其次,只要公司提高汽车产量,电池供应将继续成为巨大的限制。这意味着该公司将更有可能将电池容量转向车辆而不是存储。

最后是公司的FSD。正如我们之前所讨论的,尽管该公司对自己给予了最高的支持,但我们认为距离完全自动驾驶还有几年的时间。即使该公司最终成功,并且建立了有利的监管框架,但我们认为其他公司也会击败该公司。因为该公司几乎没有测试自动驾驶但其竞争对手已经在没有司机的情况下可以运营汽车了。

04

在我们看来,特斯拉正在达到其增长极限。该公司已表明 2022 年将减少车型发布,因为它将专注于其人形机器人,并预计芯片短缺将持续全年。

在我们看来,该公司迄今为止的市场份额已达到峰值。随着竞争对手推出新车型,我们预计其市场份额将大幅下降。该公司高端传统 Model S / X 销量的下降就证明了这一点,虽然Model 3 销量继续跑赢大市。然而,如上所述,该公司已经跳过了 25,000 美元的汽车计划,未来增长空间受限。

我们预计 2022 年众多车企将推出更多电动汽车。特斯拉现有的工厂每年支持超过 100 万辆汽车,到 2024 年,这一数字可能会增加到 200 万辆。然而,就在特斯拉应该处于生产全盛时期的时候,芯片短缺给了竞争对手一个追赶的机会。

竞争对手的追赶会给特斯拉的增长带来限制,使其无法证明其估值的合理性。

05

我们的观点是,芯片短缺是特斯拉可能发生的最糟糕的事情。它为竞争对手提供了充足的时间来迎头赶上。传统汽车公司十年来首次发布与特斯拉汽车具有竞争力的电动汽车。这将威胁到特斯拉未来的市场份额。

特斯拉的替代业务,尤其是 FSD,其价值远低于市场似乎愿意支付的溢价。在太阳能和 FSD 方面,尽管有公司的背书,但从大多数角度来看,它还是落后于竞争对手。它的超大容量存储业务有潜力,但该公司对这些电池有更好的用途。

展望未来,我们预计特斯拉距离证明其市值合理性还有很长的路要走,这会损害未来的股东回报。

我们的论点面临的风险是,特斯拉正在迅速增长,并显示出提高利润率的能力,这甚至给我们留下了深刻的印象。该公司已预测未来几年的汽车销售年增长率约为 50%,预计年汽车销售量将达到 300 万辆。如果公司继续以强劲的利润率增长,它可能会产生可观的回报。

总的来说,特斯拉的表现优于我们几年前最初认为的。该公司在 2021 年表现强劲,并在几年内实现了 40-50% 的汽车产量增长。尽管至少到 2022 年,芯片存储预计会给公司的生产带来巨大压力。

展望未来,我们预计来自其他汽车公司的竞争将急剧增加。特斯拉拥有三位数的市盈率,并且已经远离了两个令人兴奋的市场机会(Cyber truck 和 25,000 美元的汽车)。我们预计该公司永远不会达到一个可以证明其当前估值损害未来股东回报的价格。

因此,我们建议谨慎投资。

END