跨境支付行业的竞争格局? | 出海问答

问题概览

跨境支付行业目前的主要场景和客户?

行业核心壁垒是什么?

跨境支付行业的现状?

催生生态进一步进化的因素有哪些?

导语:

支付犹如企业发展的输血生命线,是众多行业的重要底层基石。依托于中国繁荣的跨境电商、游戏等产业,我们的跨境支付行业不但走向了全球,更借助长期以来的创新积累,在欧美等发达市场形成了降维打击。本期【出海同学会】邀请了国内外跨境支付赛道的创业者和投资人进行了主题为《跨境支付驶入快车道》的讨论。【出海问答】为您精选了其中的重点部分,整理为上下两篇,第一篇的问题围绕“行业竞争格局”,第二篇的问题围绕“出海的挑战与机会”。本篇为第一篇。

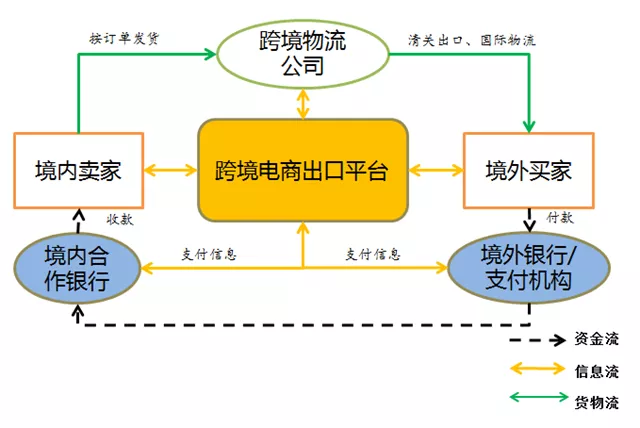

文中涉及部分参与本场同学会讨论的行业创业者: 360金融 海外业务CEO 张栋 新浪支付 副总裁 陈登科 盛付通 副总经理 邹环玲 Oceanpayment(钱海)创始人CEO 杨新芳 Pagsmile 创始人CEO 刘迪 Grepay 联合创始人 姚应鑫 Cashfree 中国业务总监 王婷 Intuit总部 曾彦 文中涉及其他本场参与讨论的嘉宾: 沣源资本 投资总监 陈博 新惟创投 创始合伙人 张伟 以下的文字是与会嘉宾的精彩问答整理: 行业目前主要场景和客户? Oceanpayment 杨新芳 “跨境支付”这个词其实涵盖了所有跨境的与钱相关的场景,但其实在英文里会区分得比较细。刚才我听几位嘉宾分享的大多是基于虚拟账户进行跨境收款的环节。其实跨境支付领域还有基于C端消费者不同消费方式做的收单场景。像之前提到的外汇、Lending、供应链金融,这些业务的核心是要有所区分的。 做跨境支付有两个大方向,产品和整合。钱海做的是基于收单场景的整合,我的产品就是我的技术能力,把不同业务逻辑和监管要求的支付产品综合到一个系统去服务我们各个业务场景的客户。就钱海而言,主要的场景和客户有C端的场景,典型来说跨境电商,那随着这两年服务能力的输出,业务也从货物贸易拓展到服务贸易,服务贸易场景就很多了,比如航旅类(疫情期间量比较大)、游戏类、直播、软件,这些都是中国背景的客户走出去的代表行业。其实只要C端和商户在不同的国际领域,就符合了这个跨境的描述 。 碎片化待整合的跨境生意 Pagsmile 刘迪 跨境支付在南美主要服务的是两类业务。一类是收单业务,这个相对比较传统,主要做当地比较集中的行业,比如游戏、电商和一些服务类的产品在当地的销售。电商在拉美是一个很好的行业。中国的电商平台在拉美的销量是挺大的,但疫情期间受物流影响冲击比较大,比较大的一个困难是物流。 第二类是类似于国内购付汇、收结汇的业务,也就是拉美资金的汇入汇出,这块我们目前已经在跟PingPong、连连、Airwallex展开合作。我们认为这一块在欧美已经很成熟的场景都可以在拉美进行复制,比如说虚拟账户,这里存在一个很大的场景就是大卖家在拉美的收单。拉美最大的电商平台是Mercadolibre,迄今为止没有中国公司能在这个平台上做得很好,原因一是开不了账户,其次是资金没有办法比较顺利地从当地汇回国内。 行业核心壁垒是什么? 360金融 张栋 跨境支付有两个大的方向,第一是帮助中国的企业服务海外的用户,以电商、贸易为主;第二是服务海外本土用户。 第一类以to小B为主。在三四年前,我们理解行业壁垒更多是BD能力,因为那时候牌照和监管的要求尚不明确,同时也有一些通道可借。PingPong和Airwallex起家的时候,谁发展得好在于谁的BD能力更强。PingPong那时候突围的原因就是PingPong的一名创始人以前就是亚马逊电商平台的大卖家,对行业很熟悉,从而依靠BD实现从0到1的跨越;BD能力起来之后再加之资本的合作,拿国内的牌照,包括美国、欧洲等地区的支付牌照其实相对没有那么高的门槛。这是年前我们可以看到的创新机会。当然现在走这条路比较难,因为壁垒已经建立起来了,包括BD、海外牌照的布局等等,适合大企业去做。 跨境电商资金回流的结构 第二类是服务海外本地人的支付。支付几大场景:电商、外卖、本地生活服务等,还有一些基于钱包的产品。目前还是一个大家抢夺用户的阶段,拼的还是本土运营能力和资本的加持。我们看到东南亚的竞争还是比较激烈的,市场中有四五家电商企业,电商企业背后又各自扶持四五家支付企业,另外背后还有本土电信资源的加持、中国BAT的支持。所以服务海外的C端支付的机会还是处在一个初期竞争阶段,我们理解门槛还是流量。当然支付是伴生业务,它最终还是要倚仗与几大场景的关系。 Pagsmile 刘迪 拉美市场的壁垒,中国企业进入拉美存在一个比较大的困难是对市场的理解,因为拉美其实是一个存在“坑”的市场。比如游戏行业,在南美获客大家问题都不大,比较难的问题是你如何提供好的本地服务,在当地网络设施落后的情况下怎么能提供好的网络服务;对于电商行业,它的困难存在于物流、清关这个环节。所以我们认为在拉美想做一家好的支付公司,不仅仅是提供支付的接口,更多是看如何通过支付给行业进行赋能。 Pagsmile除了提供支付,还引入一些推广方式,比如以网红这种方式把市场推广和支付结合在一起,红人带来的用户和曝光最终可以体现在支付上面,我们的很多推广手段都完全可以按照最后支付收单的收入结果来做分成。电商行业,我们也提供了网红带货这样一个纯分成的服务,成功案例有MobileLegend,这款游戏对接我们之后两年左右时间,在拉美市场的收入就增长了30倍。这也是很多公司选择与Pagsmile合作的原因,因为我们确实是在为场景赋能,并且我们也认为这是拉美支付行业的一个核心壁垒,传统提供接口的支付公司会面临很大的挑战。 沣源资本 陈博 传统的壁垒到了晚期一定是监管和规模。现在的壁垒是如何在未知大陆上提供更新更好的服务。 我讲一个细节。从投资角度来说,我们的核心目的是发现新的增长点,新的边际上能产生高速成长机会的地方。我们投的PingPong一开始从单一的支付场景起来,确实是得益于它早期的BD能力,还有和中美两方银行达成通道和合规上面的协议,所以能起量;还有一点很重要的是PingPong是最早掌握到客户的流量入口的,比如说通过Amazon、Wish、eBay这些相对来说比较中心化的平台去找到早期的商户,所以早期能比较快速地积累起客户群体。有了足够多的群体之后再把它的规模扩大,形成规模效应。早期特别典型的是外汇,它一定要有足够量的规模才能做出收益差。 跨境支付行业的现状? Oceanpayment 杨新芳 1、近两年跨境支付行业百花齐放,更多业务形态开始进入市场。十几年前大家都以收取消费者的钱作为业务方向,近年来与外汇、收款相关、资金上下链条的融资也发展得如火如荼;2、玩家对细分市场的进入开始有自己的想法。以前做海外市场都是以欧美为主,东南亚是最后的考虑,但现在已经开始有很多玩家开始做东南亚市场。 新浪支付 陈登科 我比较关注印度市场,印度推出了UPI(Unified Payment Interface)统一支付接口之后,阿里在印度投资的Paytm被旁路化了,这在当时对其他公司来说是一个巨大的机会。包括我们之前考察过印度市场有Cashfree、Razerpay这样估值几亿美金的新兴公司,并且也不需要牌照。今年3月,印度政府把聚合支付也纳入了监管范围,实缴资金门槛提高到了2500万人民币。因此我们也还在观望。 印度企业Paytm风波不断 Pagsmile 刘迪 我专注拉美市场。整个拉美的数字交易市场规模在1600-1800亿美元左右,年复合增长在20%左右,因此拉美的数字交易市场尽管体量比起中国来说小很多,但增长还是很快。最近几年FinTech在拉美一直是比较热的赛道,比如软银、红杉、Naspers、蚂蚁金服在拉美都有过一些比较知名的投资案例,拉美也出现了一些全球市值百亿美金以上的公司。电商、游戏是我们主要的业务场景。 沣源资本 陈博 沣源资本之前投过PingPong支付还有赛维科技(跨境大卖)。这两家企业做的都是欧美市场,底层都是B2C或者C2C模式的实物和货物贸易。事实上跨境支付的好坏很依赖于底层,也就是跨境电商的发展。疫情一开始我们也是非常担心的。但随着中国疫情进入尾声,全球疫情蔓延,整个跨境电商行业快速起量,尤其是头部的商家日子都过得非常好,投放也更加精准了。所以在欧美市场整个跨境电商带动跨境支付行业一起起量。下半年开始很多以前不看跨境的投资机构也开始看这个领域。 从PingPong的视角来看跨境支付,在PingPong平台上占大部分的中部或者长尾的商家今年的活动起来了,反弹得非常迅速,带动整个PingPong在上半年实现了50%以上的增长。整个行业好,壁垒越来越高,往头部集中。 盛付通 邹环玲 盛付通是专注于国内的第三方支付公司。对盛付通的货物和服务贸易进出口业务来说: 第一个是人民币国际化、数字化的推进,国家对这块的决心很大,相应的监管尺度也发生了一些变化。我们的观察是,在整个人民币的国际化进程以及人民币和外汇的监管过程中,人民币相对外币会宽松一些;而收结汇和购付汇相比,收结汇相对宽松。 人民币国际化的进程任重道远 现在第三方支付公司和银行都可以做跨境支付业务。虽然第三方支付公司监管上会严于银行,但服务质量和效率上会优于银行。这也是很多商户愿意选择第三方支付公司的原因。 从区域上来看,每个地区外管局的监管尺度不同。最宽松的是深圳,因为深圳是改革开放走在最前沿的城市,有很多模式可以进行突破和创新。其次是浙江和北京。上海由于打造金融城市,外管局的监管几乎是国内最严的,在创新上会比较保守。 Intuit 曾彦 Intuit专注北美市场。明星产品有全北美最大的税务软件TurboTax和商务记账软件QuickBooks。Intuit在这两个软件产品的支持下开展了支付业务,主要支持的是美国和加拿大的业务,英国业务也会有所涉及。Intuit主要是帮中小商户完成收支的业务,线下竞争对手是Square,线上和Stripe竞争。商业模式上,Intuit就是做传统的中介平台。 美国支付的科技体系其实很落伍,主要有三大块: 1、ACH, 银行之间转账。这之外的电子支付网络是NACHA,类似于国内的银联; 2、贷记卡、借记卡。主要玩家有Visa、MasterCard、American Express和Discover; 3、最后就是虚拟货币带来的vitual wallet产品。 催生生态进一步进化的因素有哪些? Oceanpayment 杨新芳 现在由于疫情每个国家都在推“Contactless非接触”,因此移动支付这种能够撇开现金环节的方式就会是一个很好的机会。因为以往尤其在欧美国家大家都习惯于用卡支付,当他们听说中国的QR支付会觉得很麻烦。但疫情推动了大家对于业务场景和消费习惯的思考,无现金化有了很大的进步。尤其是之前做基于线下业务场景的领域,比如机场免税,那么疫情发生之后这些以前完全依赖于旅游业获取流量和变现的企业要如何应对?从我们的经验看,他们花了半年时间做出决定说“我们要做线上化”,这个就是大环境的推动。 第二个是技术相关,比如AI的发展,特别是现在我们看不到客户的身体语言,那我们如何去识别客户的行为特征呢?所以基于技术,客户的支付体验、企业的风险控制都能得到提升。 Intuit 曾彦 在北美,确实,NFC这种Contactless Payment给一些做移动设备的公司发展线下支付的机会。但其实这些支付的过程最终还是利用到美国传统的Processor这些处理的第三方,然后对接到支付网络。所以这一切其实本质并没有变化,只不过在最前端有了变化。 美国著名的支付科技公司 Square 另一个我觉得更大的趋势是线上化交易催生了北美一些科技公司提供中心化的虚拟账户工具,像Square有在做Square Cash,希望把所有用户的银行账户、支付账户甚至是现金流的计划放在一个平台上。因为支付归根结底代表的是背后的商业模式,美国本身就是一个线上交易规模很大的国家,疫情之后从支付的流量来看,线上流量出现了一个很大的增长。像Square一直都是做线下,在这个趋势下大家会认为这种PoS公司会受到冲击,但事实上Square的股价在一路上升。