逐险的股市VS避险的债市 外汇市场站队了

投资人在眼下究竟应该相信欧美股市,

还是避险欧美债市?

财联社(上海,编辑 潇湘)讯,投资人在眼下究竟应该相信不断追逐风险、股指迭创新高的欧美股市,还是避险范围愈发浓厚、收益率连创新低的欧美债市?

这在当前已经成为了不少华尔街分析师不得不面临的艰难选择。而当多数业内人士在股债市场之间摇摆不定之际,外汇市场眼下似乎也已经有了答案:请站到避险这一边!

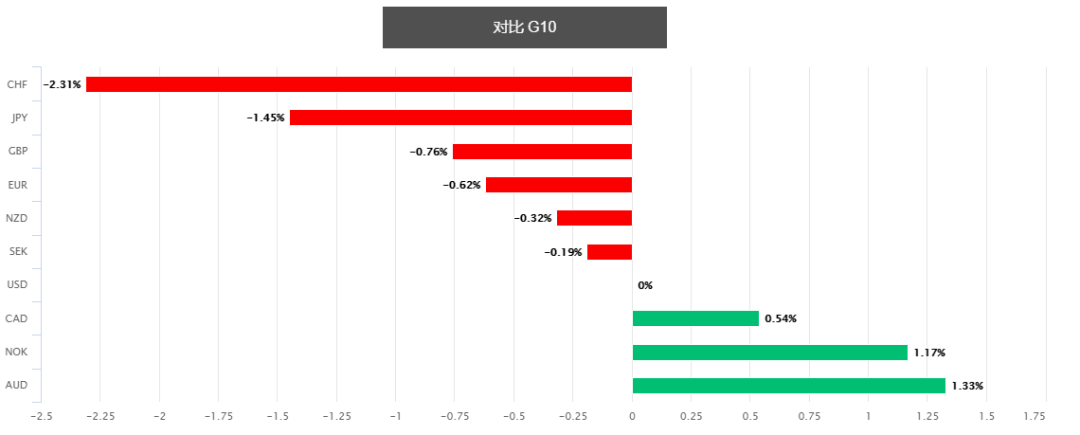

行情数据显示,外汇市场上的两大避险货币——瑞郎和日元在过去一个月的时间里领涨G10货币。其中,日元兑美元已攀升至了5月下旬以来的最高水平,瑞郎兑欧元则创下了年内新高。这一系列的行情变动突显出,在新冠德尔塔变异病毒蔓延威胁全球经济增长之际,外汇市场对避险货币的需求持续升温。

汇市被避险情绪淹没

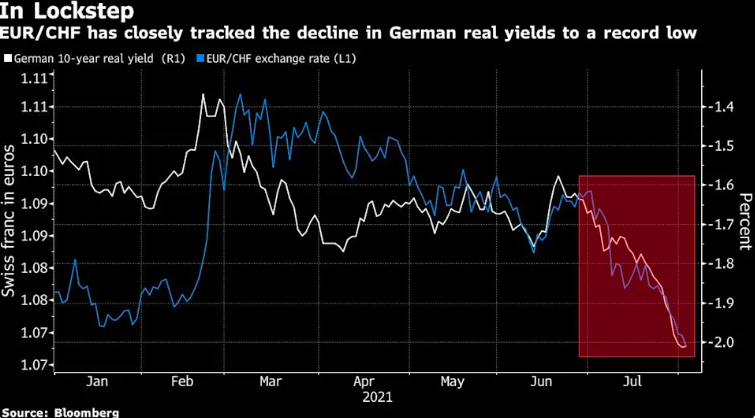

瑞郎兑欧元本周二强势攀升至了1.0722瑞郎,为去年11月以来的最高水平。美元兑日元目前则已连续第七个交易日走高,为4月份以来最长的连续上涨周期,周二一度触及108.88,创5月份以来的最高水平。

外汇市场对避险货币的需求激增,是全球投资者风险偏好情绪降温和预期经济增长可能更为脆弱的最新力证,而这甚至可能最终导致各国央行退出超宽松政策的时间表被进一步推迟。

Equiti Capital首席宏观经济学家Stuart Cole表示,德尔塔变异毒株病例激增,在一定程度上减弱了人们对主要经济体复苏力度的乐观情绪。风险厌恶情绪的升温正令瑞郎和日元等货币受益。

目前,德尔塔毒株已在至少132个国家和地区出现,美洲、欧洲、亚洲、非洲和大洋洲等多个国家和地区正遭遇疫情的卷土重来甚至再现疫情高峰。

值得一提的是,对大宗商品需求下滑的担忧还推动了大宗商品货币的走低,澳元和加元过去一个月在G10货币中表现落后。

法国农业信贷银行(Credit Agricole)外汇策略师Manuel Oliveri表示,全球债券收益率的下降支撑着日元和瑞士法郎等低收益货币,它们在息差上的劣势已不再那么明显。

股市还能一直涨下去吗?

目前,纵观全球股债汇市场,似乎只有西方发达经济体的股市依然并未受到避险情绪的波及。

如下图所示,最能代表全球外汇市场风险偏好情绪的交叉货币对——澳元兑日元,在年内的多数时间里都和标普500指数同步上涨,但从6月中下旬以来,两者的走势呈现了明显的反差。

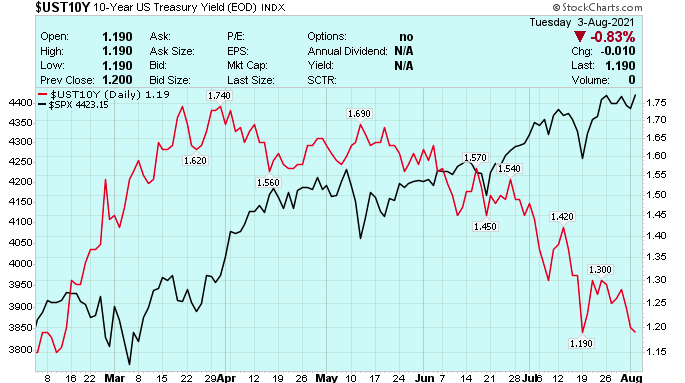

而10年期美债收益率和标普500指数间的分道扬镳,则来得更早。自从3月底见顶以来,美债收益率就持续回落,进入6月后跌势更是不断加速,而标普500指数同期则仍在不断上涨。

本周二,标普500指数再度创下了收盘纪录新高,全天上涨0.82%收报4423.15点。而在同一天,泛欧STOXX 600指数也收涨0.2%,创下465.38点的收盘纪录新高。目前在全球股市中,或许只有新兴市场难以跟上欧美市场上涨的脚步,在近期受到了德尔塔疫情爆发的打击。

不过,不少股市投资者如今对未来前景的忧虑情绪也已开始升温。迄今为止,欧美股市的强劲表现都是在企业从疫情中复苏后的超预期业绩的支撑下取得的,但人们仍然担心,出色的业绩表现和经济增长可能即将达到顶峰。

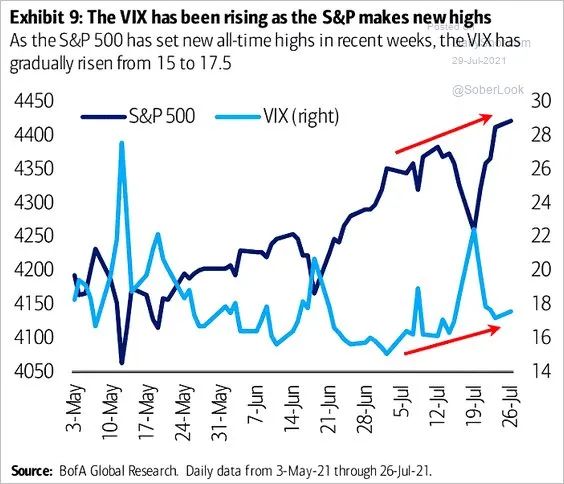

事实上,即便抛开债市和汇市的警告信号不提,在股市领域内部一些红色警报也正在闪烁:被称为恐慌指数的芝加哥期权交易所波动率指数VIX近来的低点已不断上移。Tallbacken Capital Advisors LLC首席执行官Michael Purves表示,这种形态应该引起投资者的担忧。

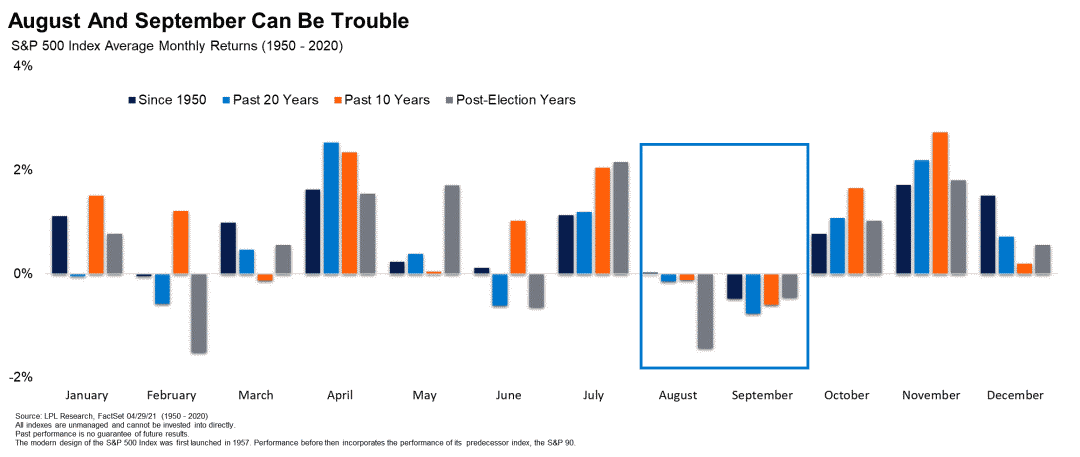

根据LPL Financial的统计,从历史上看,8月和9月是一年中美股表现相对疲弱的两个月。尤其是在大选次年,标普500指数在8月的表现在全年各月中排在了倒数第二。

统计显示,在大选次年,标普500指数平均会在8月3日达到顶峰,在9月24日触底。LPL Financial指出,这表明接下来的几周可能充满危险。