美国公司常见税种

1353

1353注册一个美国公司很简单,所需资料也不多,可是公司注册之后,会遇到的税收问题,大家可能会不清楚或者有疑问,担心要应付各种不同的申报。

美国税制的确是一个严厉严格的系统,可是只要慢慢了解它,你就会发现它是一个相对来说对非专业人士友好的系统。

毕竟如果税制太复杂,会给企业增加很多不必要的成本,资本主义国家会尽量让自己的系统降低企业成本,特别是中小企业,来吸引更多的自由资本进入市场。

要说美国税制,那可是可以写成几本电话本厚的书,Ken叔本身也就只懂一点点,估计各位正在阅读的,也不想看太深入的,我就先给大家简单的介绍几个常见的税种。

联邦与州

在说税种之前,我们要先知道征税的架构。

美国的税收由联邦政府税务局Internal Revenue Service (IRS)和各州州政府联合征收或各自征收,另外有些税种是地方政府(郡、市级)征收。结构有点象中国的国税与地税的区别。

但是 IRS与州政府之间没有从属关系,联邦政府也甚少干涉州政府的税收,联邦有联邦的税法,每个州和地方政府也有自己的税制和系统,所以美国的注册会计师CPA都是在各自的州政府注册,而不是在联邦或者IRS注册。

所得税

一旦在美国注册公司,无论股东和法人是否美国税收居民,该公司却一定是美国的税收居民,全球范围内的经营所得都必须按税法规定纳税。2018年开始联邦所得税率为21%,州税率各州不同(见下图)。

(维基百科)

颜色越深就是州税率越高。

如果是外国公司在美国经营,纳税范围将只限制在美国境内经营的业务收入,税率为30%,但是税额计算是以收入而不是以净利润计算。

外国公司想要在税率上与美国公司一致,还有计算税费时,能够扣减费用以净利润计算税费的话,需要向IRS申请税号(EIN)。

所得税每年申报一次,一般由专业人士如注册会计师CPA和税局认证税务师IRS Enrolled Agent帮助企业填表申报。

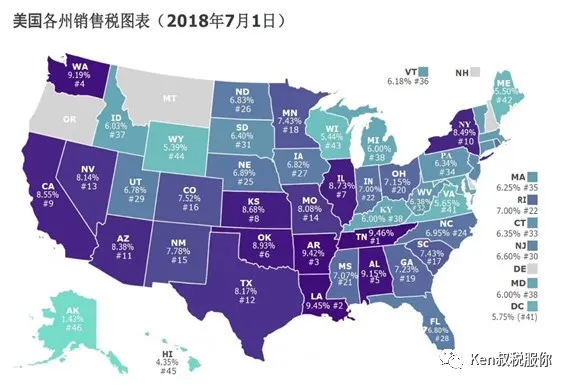

销售税

销售税是州及地方政府收取的,由消费者支付的税款,不同的州税率不同,同一个州不同的郡市税率也可能不同。见下图。

销售税是商户在销售产品(服务免收销售税)时,为政府向消费者代收的税款,然后定时申报和上缴给州政府,再由州政府分发给地方政府。

所有商户都必须在经营所在地的州政府申请销售许可,从而得到销售税号,销售税号跟联邦税号是不同的,企业必须先有联邦税号才可以申请州税号。

在互联网经济出现前,销售税申请和申报不是一个复杂的事情,但是电商和跨境电商的出现,让销售税税号申请和申报变得难以轻易的完成。

州政府很难得到跨州销售的数据从而找到代收税企业,有时候甚至在本州的电商数据都得不到。对于电商而言,要每个州都去申请一个税号也不现实,成本也高。

薪酬税

薪酬税是一个统称,里面包含了员工的薪酬所得税(Federal & State Income Tax)、社保医保(Medicare, Social Security)及失业救济保险(Employmentinsurance)。

薪酬所得税企业只是协助政府从员工薪酬中代扣,社保和医保企业除代扣员工支付的部分外,也需要企业对等支付企业部分。

薪酬税在每次发放工资的时候计算,由IRS代收,失业救济由州政府代收,企业每月支付税款一次,每季申报一次。每年再申报一次全年度的,等于给企业一个核对、调整和修改的机会。

特许权税(Excise Tax)

某些企业需要缴付特许权税,如汽油、烟草、酒等。也有部分企业,在经营场所大量使用进口的货物,税局有权咨询这些货物是否由该企业生产,因为某些由厂商生产的货物,是需要征收特许权税的。特许权税为一次性征收,以生产为标准而不是以消费使用为标准。

财产税

财产税(Property Tax)纳税范围包括一切经营中使用的财产,由州政府和地方政府征收,包括房产税(Real Estate)、商品税(Inventory)等等。税率一般在3%以下,每年缴付一次,按州政府评估的财产价值计算,如果企业对估值有异议,可以进行申诉。

关税算不算税?

关税(Custom Duties)在英语里面不是Tax,在中文叫税。会计师一般都不会精通关税条款,反而一些报关行和清关公司会比较熟悉关税的收取和退税的机制。关税的计算以货物报关价值计算,属于一次性征收税种。

使用税(Use Tax)

如果企业从外国或外州购买资产,除了缴付关税,和外州销售税,还需缴付使用税给州政府。比如说一家酒店,所有床垫从外国或免税州购买,不在本州购买,就会躲开了支付销售税这一环节,州政府从海关得到数据后,就会发信给这家酒店,要求酒店确认是否涉及使用税。

其他

除了上述税种,美国50个州分别都有各种各样名字的税,名字不一,无法一一列举,再资深的会计师,也不可能知道每一个地方政府的税,只有当客户遇到问题的时候,我们才会去查证。