财报前瞻 | 半导体行业持续“吃香”,应用材料领跑美国科技股?

作者 | SM Investor

翻译 | 华尔街大事件

摘要

我估计,到2022-2024年,全球半导体销售的复合年增长率为5%,AMAT在2024财年的收入将达到279亿美元。

CCA的估值方法估计AMAT的价值约为136美元,接近该股当前137美元的市场价格。

应用材料的风险价值为20.7%,高于其竞争对手。这表明该公司的总潜在损失高于同行。

应用材料(AMAT)从一家小型初创企业一跃成为材料工程解决方案和电子行业的领先公司之一。该公司每年吸引22亿美元的投资,超过了其他竞争对手。我对AMAT持中立态度,因为它的财务报表分析、股票估值以及对公司未来收入增长的估计。使用可比公司分析(NYSEMKT:CCA),我估计该股票价格的公允价值为136美元。

01

AMAT 2021年第四季度业绩

和2022年第一季度展望

AMAT在2021财年的营收为230亿美元,相比之下,2020财年的营收为17.2亿美元,增长34%。此外,该公司报告称,2021财年毛利率为47.5%,比2020财年增长240个基点。AMAT宣布2021财年每股收益为6.84美元,比其2020财年每股收益4.17美元高出64%。该公司的运营现金流增长了43%,从2020财年的38亿美元增至2021财年的54亿美元。

此外,该公司的自由现金流在2021财年增长了41%,从2020财年的33亿美元增至47亿美元。因此,与2020年相比,AMAT在2021年的表现令人惊叹。然而,该公司2021年第四季度的业绩与2021年第三季度的业绩非常接近。

在2021年第四季度,AMAT报告的每股收益为1.94美元,而2021年第三季度的每股收益为1.90美元。此外,该公司宣布第四季度收入为6.123亿美元,而第三季度收入为6.196亿美元。从2021年第三季度到第四季度,AMAT的营业现金流和自由现金流分别下降了31.9%和39.1%。

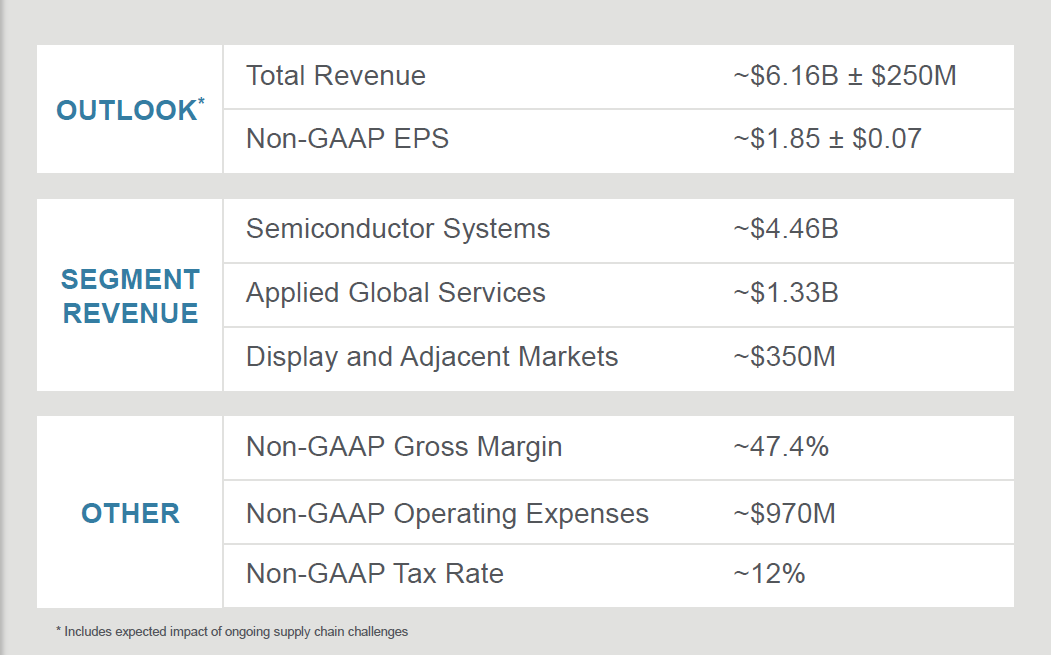

在其第四季度和2021财年的收益报告中,AMAT预计2022年第一季度的收入为61.8亿美元,2022年第一季度的每股收益为1.85美元。应用材料公司预计其2022年第一季度收入将分为以下三个部分:半导体系统营收为4.46美元,一个应用的全球服务收入约1.33美元,和一个显示和相邻市场营收为350美元(见图1)。此外,该公司预计15亿美元的股票回购和现金分红2.16亿美元的2022财年的第一季度。

图1 - AMAT第四季度和2021财年的收益报告

02

AMAT及全球半导体市场展望

2021年,全球半导体销售额的年增长率为26%,达到5530亿美元。Euler Hermes的分析师预计,2022年全球半导体销售额的年增长率为9%,将超过6000亿美元。世界半导体贸易统计(WSTS)预测,到2022年,半导体市场将增长8.8%,达到61亿美元(见图2)。

德勤预计,到2022年,全球半导体行业将增长10%,达到6000亿美元以上。SEMI Taiwan全球营销官兼总裁Terry Tsao表示:“与化合物半导体晶圆制造相关的投资预计将增长20%,在2021年达到70亿美元的历史高点,并预计在2022年进一步增长至85亿美元。”

图2 -全球半导体帐单(美元)每12个月的滚动平均值和最近的WSTS半导体市场预测

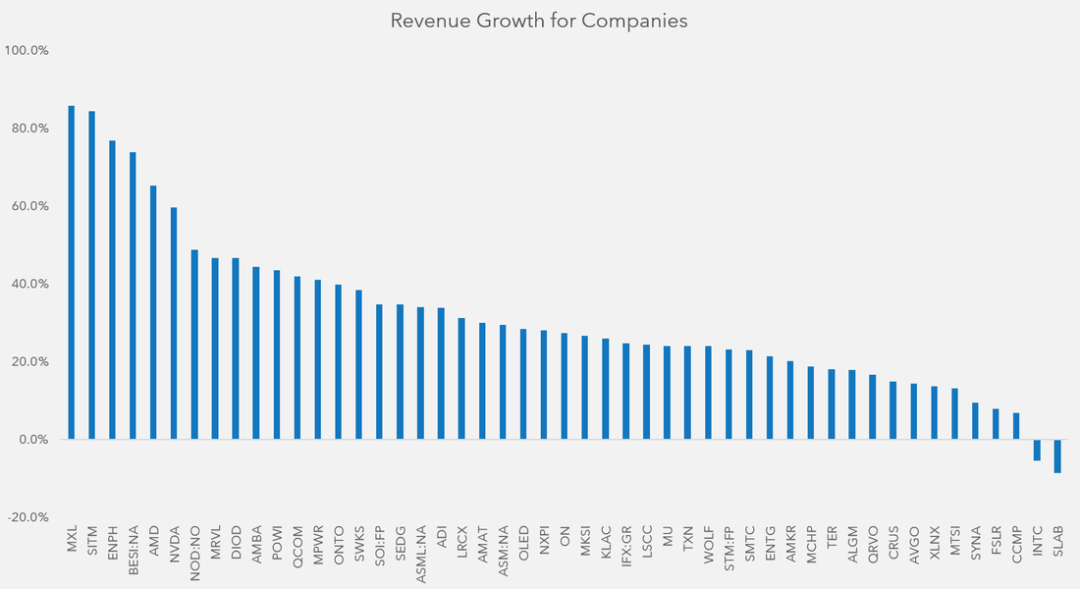

正如我之前提到的,AMAT在2021财年的营收同比增长34%,表明该公司受益于市场环境。图3显示了2021年半导体公司的收入增长。这表明该公司比竞争对手做得既不好也不差。因此,基于全球半导体销售在2022年的预期增长率为10%,我估计AMAT在2022财年的收入将增加到260亿美元,而2021财年的收入为230亿美元,增长13%。

图3 - 2021年半导体公司收入增长

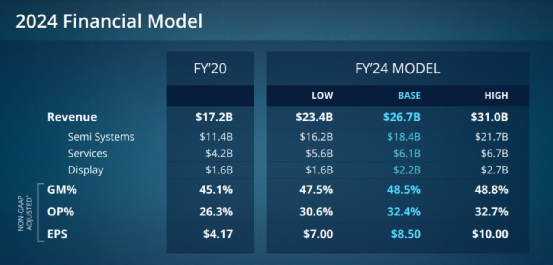

在2021年的投资者会议上,应用材料公司预计,从2021财年到2024财年,半导体系统4年平均收入为165亿美元。此外,该公司预计2021- 2024财年的4年平均服务收入为54亿美元。最后,还预计4年平均显示收入2.2美元的2021财年财政年度2024(参见图4)。此外,根据其2024年金融模型,该公司预计2024财年每股收益8.50美元,比2020财年每股收益4.17美元(见图5)。总的来说,还提供了一个巨大的增长机会和价值投资者,预测显示,尽管最近几个季度的业绩略有放缓,但AMAT将在未来几年表现良好。

图4 - AMAT的收入和营业利润率预测

图5 - AMAT的2024年财务模型

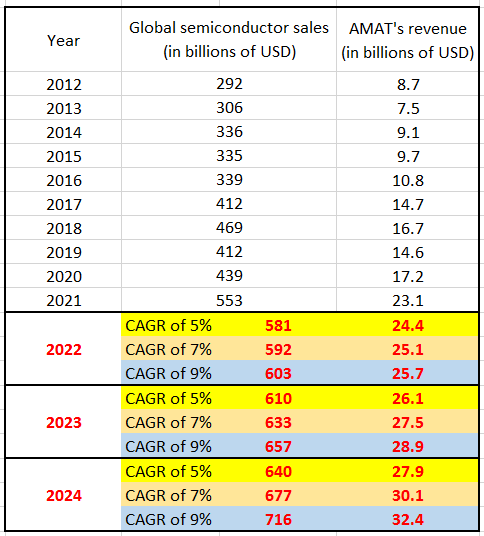

全球半导体销售额在2021年通过了553美元B的CAGR为5%从2022年到2024年,全球半导体销售额将在2024年达到640美元(见表1)。使用全球半导体销售数据之间的相关性和进一步发展的年度收入,我估计还的收入从2022财年到2024财年。表1显示,到2022-2024年,全球半导体销售的复合年增长率为5%,AMAT在2024财年的收入将达到279亿美元,接近公司预计的267亿美元。

表1 -根据3种情况,AMAT从2022财年至2024财年的收入估计(基于本财年数据)

03

业绩展望

对公司现金流的一些详细分析表明,在2021财年,AMAT有令人满意的运营现金流增长。AMAT的运营现金流在2021财年增长至5.442亿美元,较2020财年的3.84亿美元增长43%(见图6)。另一方面,其资本支出增长58%。因此,该公司的自由现金流小幅上升至525万美元。图7显示了AMAT的自由现金流与同行相比,表明其FCF远高于竞争对手。

图6 - AMAT的现金流

图7 - AMAT和对等体的自由现金流

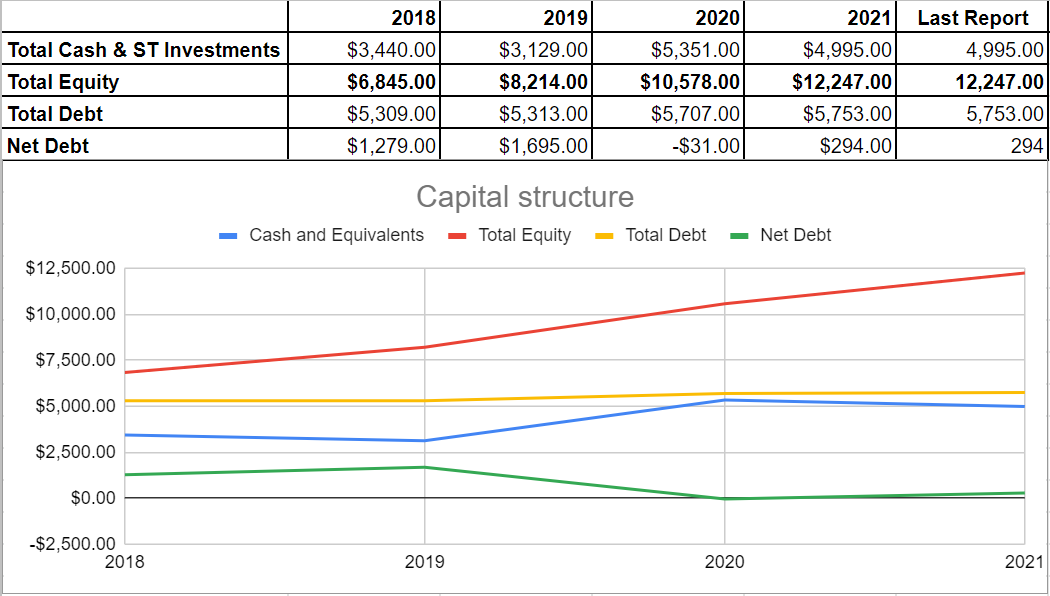

图8显示了该公司从2018财年到2021财年的资本结构变化。与2019财年相比,AMAT 2020财年的总现金和投资增长了71%,至5.51亿美元。在2021财年,该公司的总股本增长了15%,达到1.2.47亿美元。因此,AMAT能够消除2.94亿美元的净债务。

图8 - AMAT的资本结构

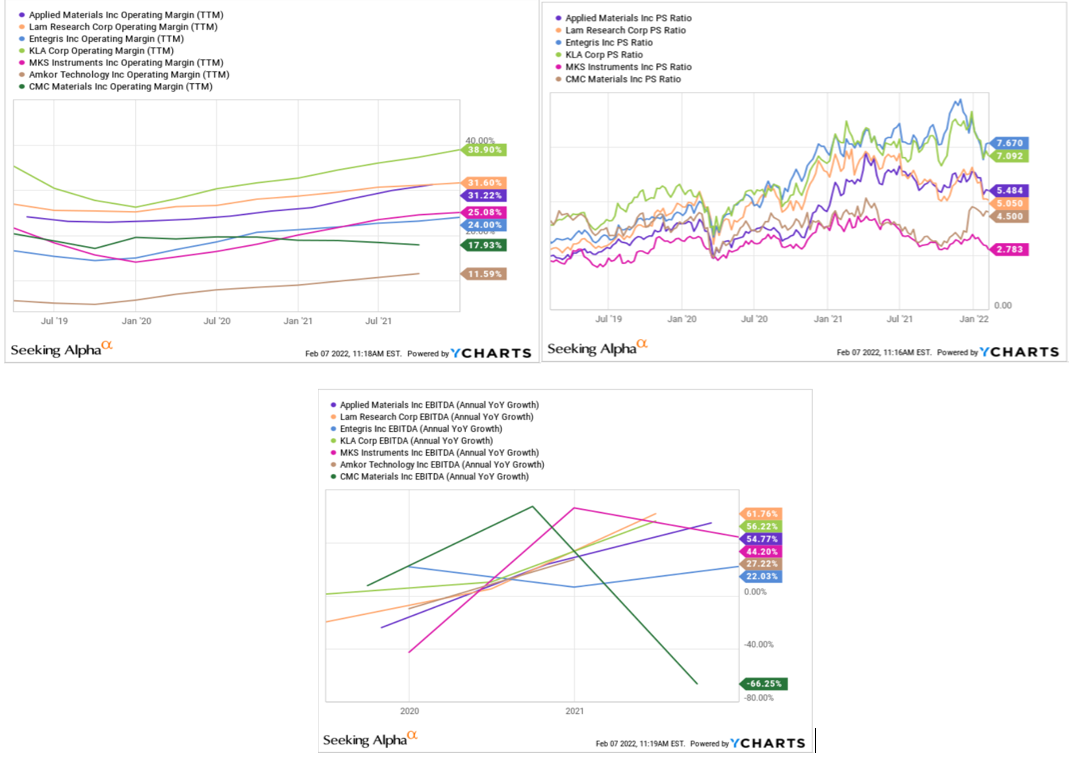

目前应用材料的P/S比率为5.34x,与同行5.58x的平均值一致。此外,与同行相比,应用材料提供了良好的营业利润率和快节奏的年度EBITDA增长(见图9)。该公司是许多国际供应商的半导体设备供应商。此外,由于半导体行业的收入预计在2030年增长到1万亿美元,我估计AMAT在未来将是一个表现良好的股票。

图9 - AMAT与同行的比率

除了我的调查,寻求阿尔法评级宣布股票评级是持有。量化评级的历史支持了我的观点,即尽管AMAT最近表现缓慢,但总体而言它在2021财年表现不错。

图10 -Seeking Alpha量化评级

04

估值

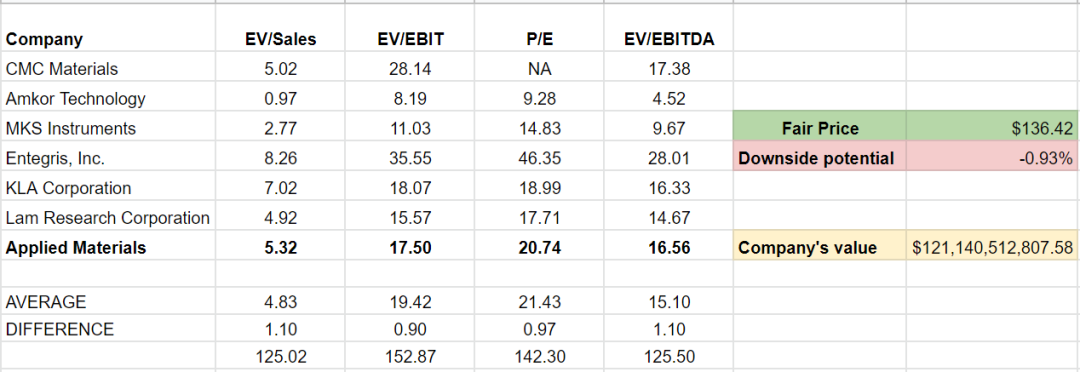

我使用竞争公司分析法来评估AMAT的股票。在我的同行中,我选择了大型半导体设备公司KLA Corp. (KLAC)和晶圆制造半导体设备公司Lam Research (LRCX)等公司。所有的竞争对手在规模、行业分类和增长指标上都是相似的。CCA方法基于真实的市场数据,适用于应用材料等相对稳定的公司。基于这种方法和对财务报表的分析,我估计该股票的公允价值非常接近其当前的市场价格,因此,我对AMAT持中立态度。

表2 - AMAT及其同行(截至2022年2月7日)

将AMAT的财务比率与其他竞争对手进行比较,我估计该股票的估值是合理的。AMAT的市盈率为20.92倍,与该集团20.81倍的平均市盈率几乎相同。此外,该公司的EV/Sales比率为5.36倍,与同行的平均值4.91倍一致。这些比率确认该股票为持有。

除了AMAT,我还调查了同行公司的声明。integris (ENTG)和KLA公司的EV/Sales分别高于平均值8.22倍和7.24倍。这表明这些股票可能被高估了。此外,CMC材料(CCMP)的EV/EBIDTA比该组的平均水平高出43%。AMKR的EV/EBITDA比同行平均水平低69%(见表3)。

表3 -基于CCA方法的AMAT股票估值(截至2022年2月7日)

05

风险

任何希望考虑我对AMAT股票的建议的人,都应该关注以下风险:

应用材料的风险价值高于其竞争对手。换句话说,AMAT在特定时间段的总潜在损失高于同行。

图11 - AMAT和对等点的风险度量值

此外,显示器和邻近市场的收入约占AMAT总收入的5%。此外,该公司在2021年第四季度报告显示和邻近市场的营业收入为8500万美元,而2020年第四季度显示和邻近市场的营业收入为9500万美元,下降了10.5%。这表明AMAT在显示器及邻近市场的份额正在下降,这与公司的收入多样化战略相违背。

06

结论

根据我的估值,AMAT的市场价格与我对股票公允价值的估计是一致的。此外,我利用全球半导体销售数据与AMAT的年收入之间的相关性来估计Applied Material从2022财年到2024财年的收入。我估计,到2022-2024年,全球半导体销售的复合年增长率为5%,AMAT在2024财年的收入将达到279亿美元,接近公司26.7美元的预测。简而言之,AMAT股票是持有。

END