全球移动应用市场在 2022 年经历了高速增长之后的“冷静期”,2023 年逐步回稳。

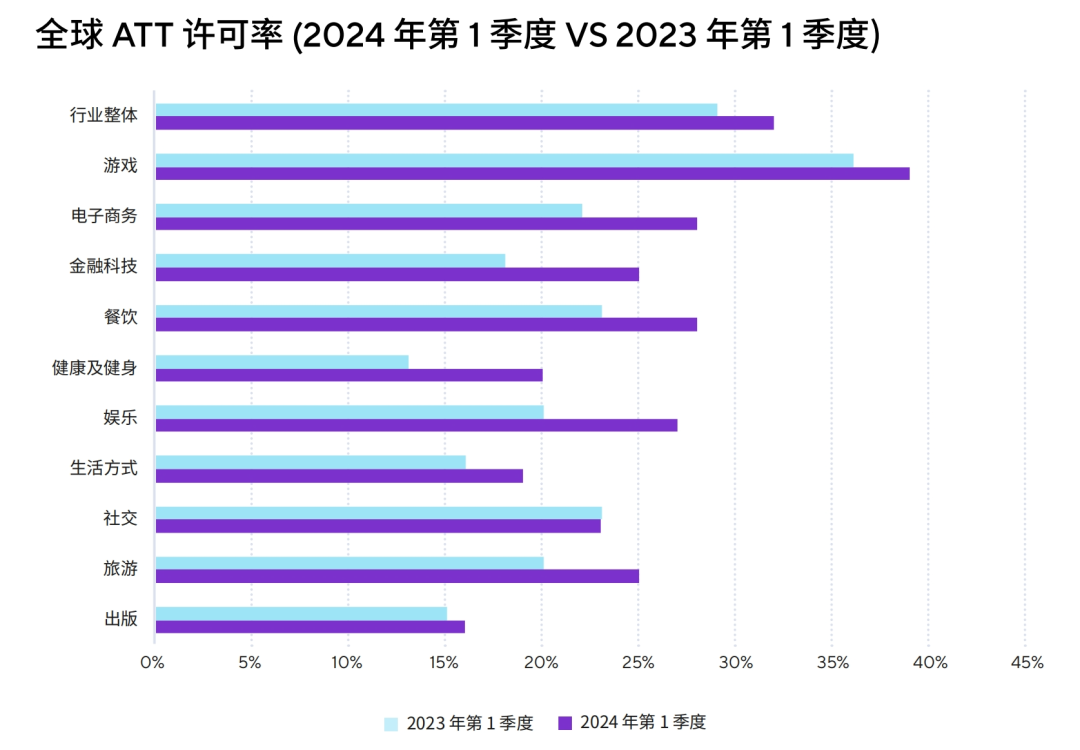

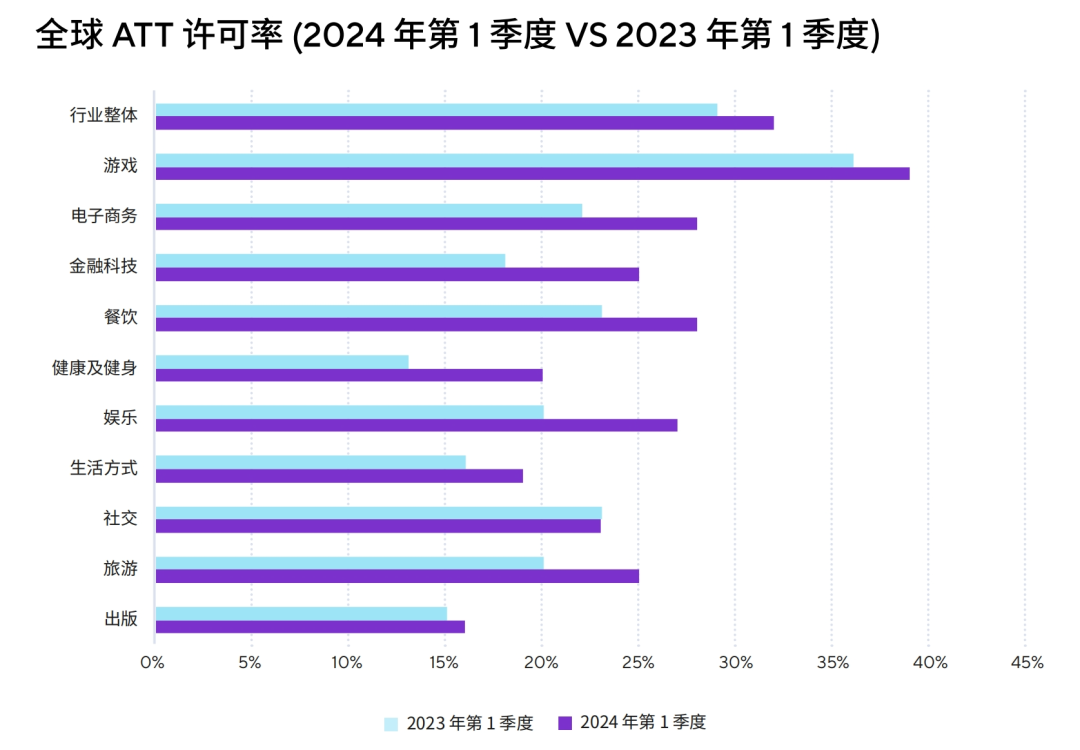

2023 年 Q4 的安装量同比增长 4%,但具体到各行业,大家的感受又有所不同。火爆了全球的 AI+带动了泛娱乐产业的发展、竞争激烈的移动电商在海外进入了白热化阶段、而默默发展的金融科技颇具蓄势待发之势......但不论是哪一个行业,增长依然是其面临的首要问题。这不仅体现在买量成本上涨,同时还使买量后的数据难以准确归因,对指引后续的增长策略带来了极大的挑战。但 2024 年开年迎来的第一个好消息是,IDFA 新政实行以来,各行各业的 ATT 许可率都在增长。根据 Adjust 联合 AppLovin 最新发布的《2024 年移动应用趋势报告》(下文简称《2024年报告》)显示,2024 年 Q1,基本每个行业的 ATT 许可率都达到了新高,游戏已经接近 40%,这意味着开发者手里能拿到的一手数据在变多。

同时,在这份报告中,Adjust 基于平台中 5000 款热门应用数据和 Adjust 跟踪应用的总数据集,对行业广泛关注的金融科技、游戏和电商 3 个重点行业的买量与变现(eCPI、LTV)、用户使用情况(会话量、会话时长、留存、用户粘度)等进行了全面的分析。大家在看到各自行业变化趋势的同时,也能掌握一手数据,辅以行业基准数据作为参考,在 2024 年打开更多增长可能。一、各项数据均在增长的金融科技

还在“黄金获客期”?

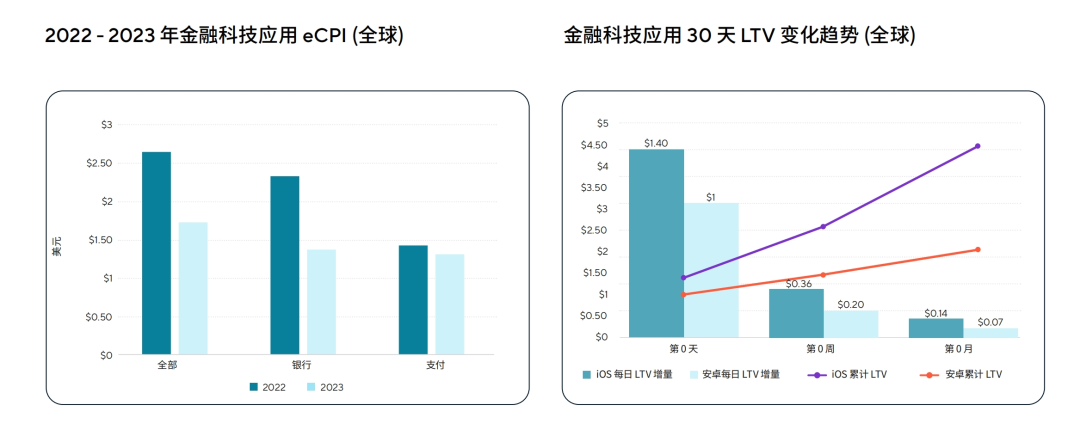

AI,是 2023 年的关键词。而像 AI 行业一样,安装量、会话量、收入等几个关键指标都在增长的领域,少之又少。《2024年报告》显示,2023 年金融科技类应用的安装量和会话量年增长率分别为 42% 和 24%,IAP 同比增长 118%。中国的移动支付行业发展迅猛,早早用上支付宝和微信支付的我们似乎可以看到海外正在走类似的进程。数字支付的快速渗透,是其他产品能够顺利商业化的重要前提。而在“支付宝”之外,更多出海企业也在 P2P、BNPL 等方向在海外深耕。对于这些大量的中小企业,合理预估 LTV 并控制好获客成本,是盈利的关键,《2024年报告》也给出了相关数据。在成本侧,以 eCPI 来看,金融科技下 2 个最大的子分类,银行与支付的 2023 年 eCPI 较 2022 年都有所下降,结合安装量同比上涨的数据,Adjust 认为当下依然是金融科技类 App 获客的不错时机。当然,这个判断是基于金融科技整体数据,开发者还需要具体针对自己所在细分子类具体考量。而在收入侧,LTV 在安装后 30 天呈上扬趋势,在第 0 周时 iOS 和安卓的 LTV 中位数分别是 2.5 与 1.5 美金左右(eCPI 在 1.7 美金左右),Adjust 建议可以在安装后 7 天(也就是第 0 周)据此基准衡量留存用户的 ROI。二、2023年游戏走出“翘尾“走势,

拉美、RPG是关键词

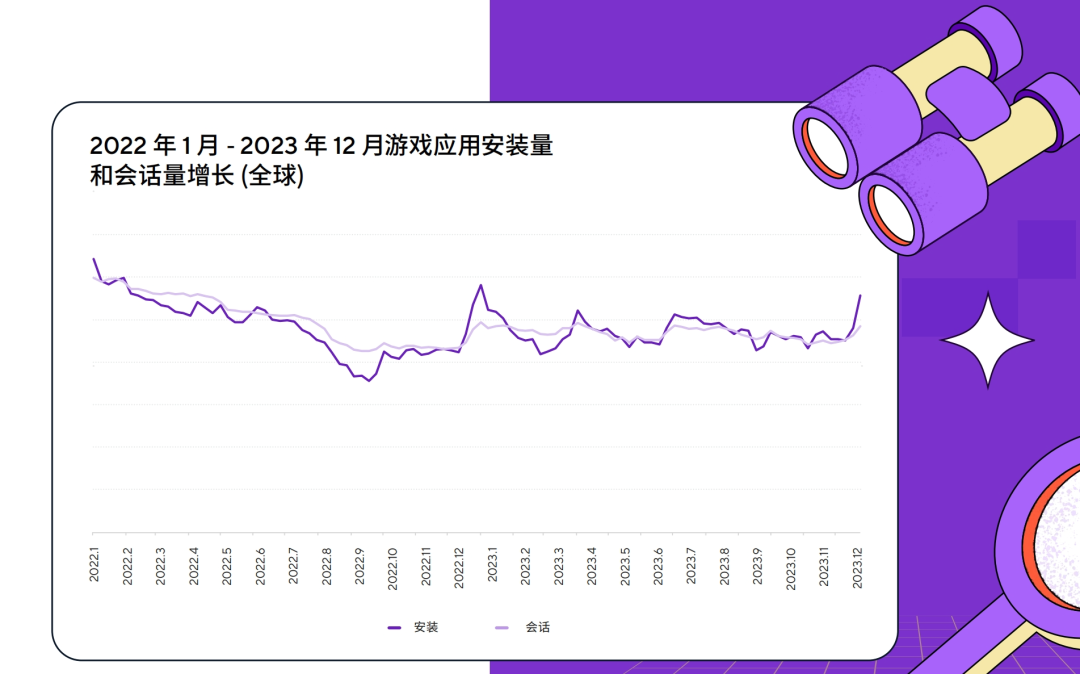

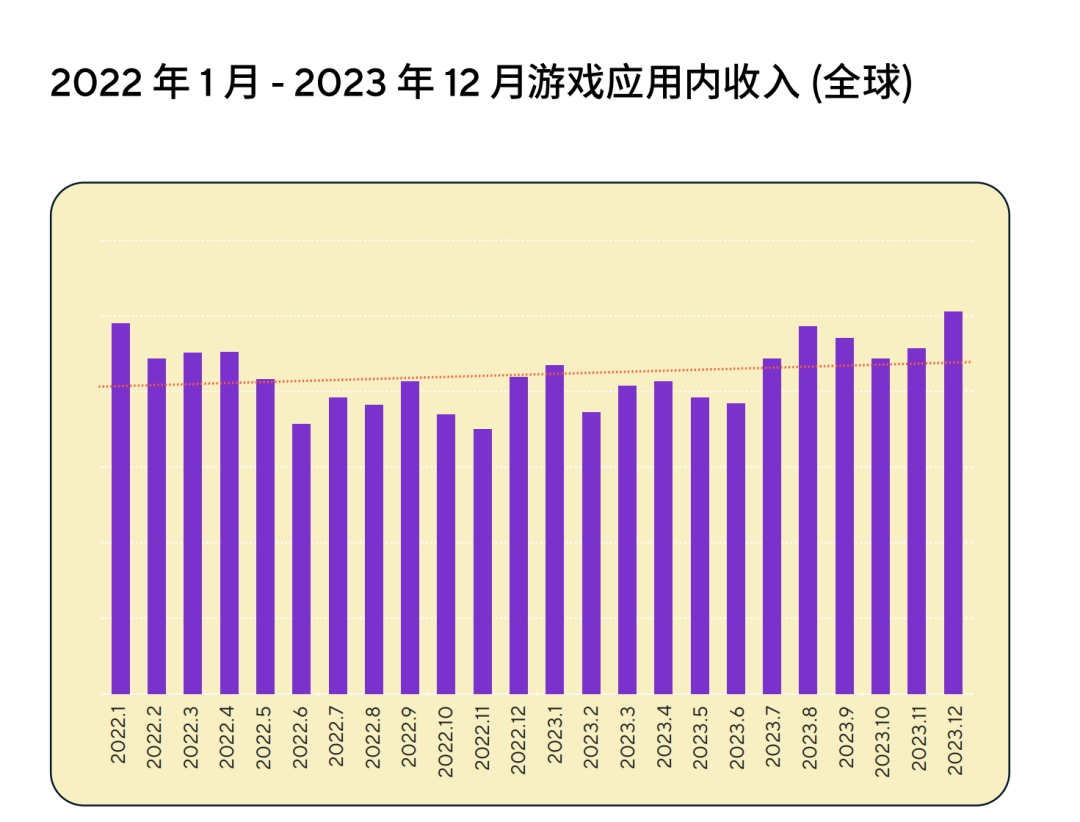

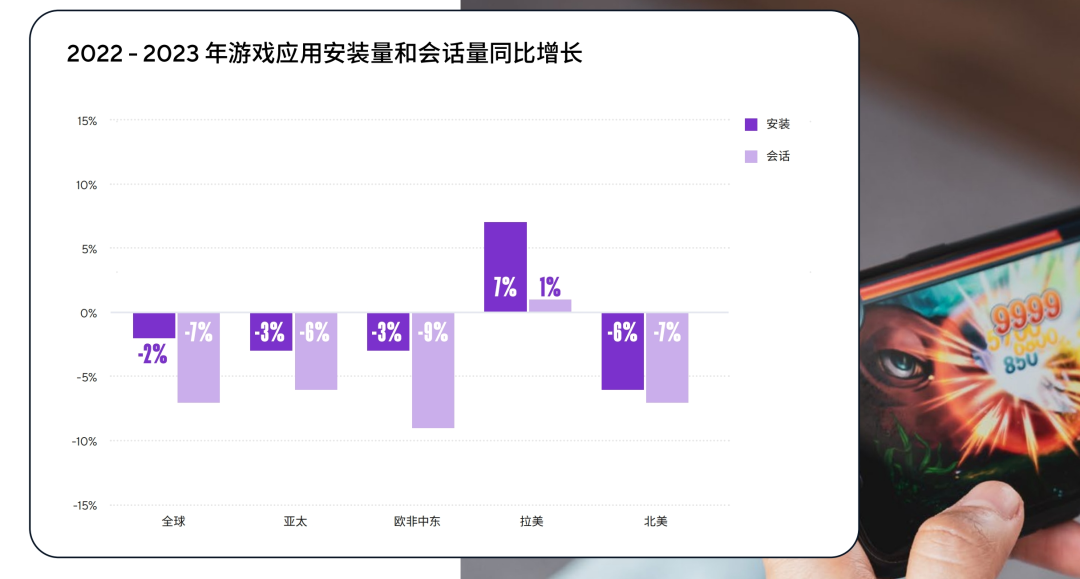

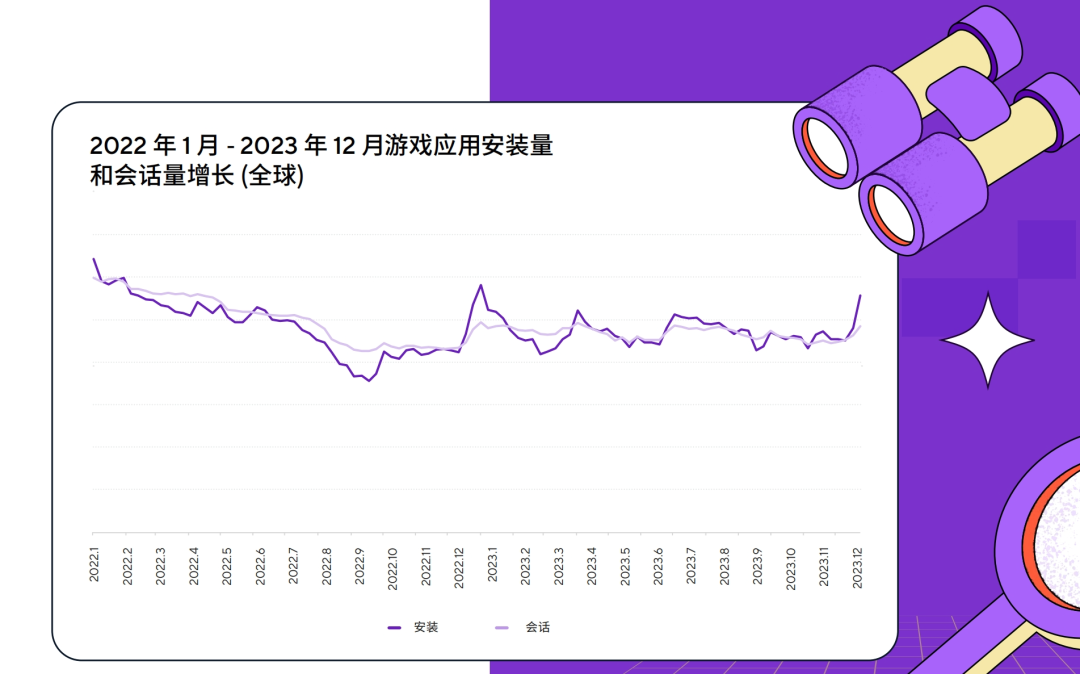

从报告看 2023 年游戏行业整体情况,2023 年的 12 月算是给近两年收了一个不错的尾。虽然 2023 年的安装量和会话量同比分别下滑 2% 和 7%,但 Q4 的安装量同比增长 7%,IAP 也一同成比例增长。

同时,在 IAP 之外,2023 年下半年广告变现的强劲走势也给游戏行业注入了活力。AppLovin 全球业务发展副总裁 Daniel 表示:“虽然 2023 年游戏应用安装量不及 2022 年,但如果将视角拉近,会有不一样的图景。2023 年下半年,日活观众(DAU)数量明显增加,CPM 强劲增长,给游戏开发者带来了丰厚回报。”

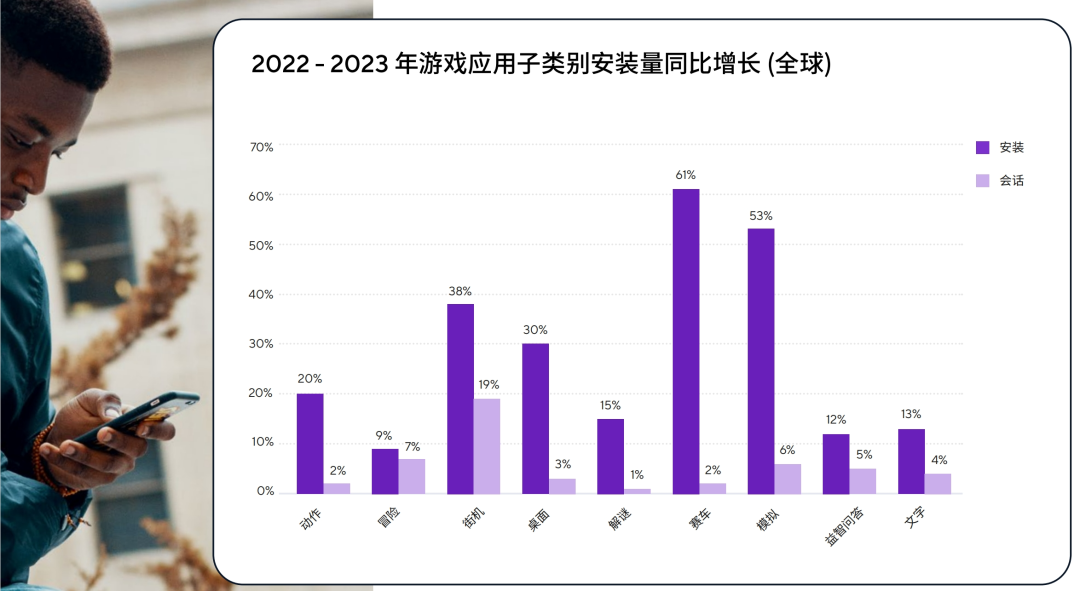

在整体之外,我们从市场、品类等角度,挖掘了 2023 年数据中一些可以关注的地方。

拉美市场,成为几个区域市场里的一枝独秀,只有其安装量和会话量均出现同比增长。近两年拉美国家,尤其是巴西,从国家层面推动即时支付系统的建设,带动拉美市场数字支付的整体发展,为游戏变现提供了更好的基础设施,很多国内的游戏厂商也在最近两年迅速出海巴西,完成布局。

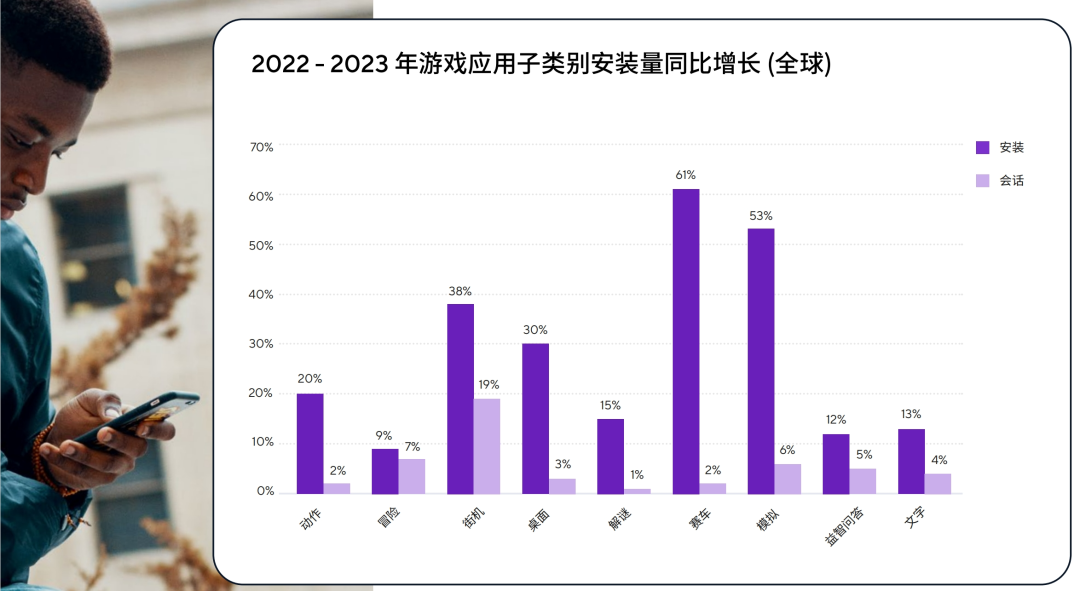

从游戏品类来看,RPG 各项数据都与其他品类有异。

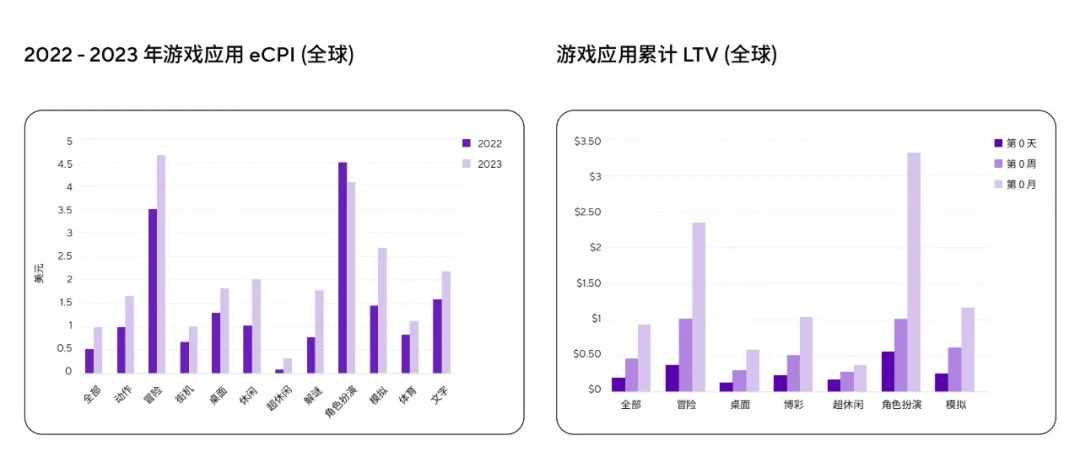

2023 年各品类游戏的买量成本几乎全线上涨,这也是厂商们的共同感受。而 RPG 是唯一一个安装成本在下降的品类,也维持住了各品类里面 LTV 中位数最高的“尊严”,第 30 天 LTV 3.31 美元(但低于 eCPI 中位数,30 天 ROAS 无法打正)。同时,在用户粘度这个指标下,RPG 又是唯一一个 2023 年低于 2022 年水平的品类。多个信号叠加表明 RPG 目前存在变现周期长、变现有待加强和用户粘性差等问题,这可能会造成厂商投入不足和品类发展迟缓的问题。然而,这也为品类迭代和微创新带来增长机会。

另外,根据我们过去一年对游戏市场的观察,休闲游戏依然在快速增长,以消除游戏为例,2023 年全球 IAP 为 101 亿美金,同比上涨 16.3%(data.ai 数据),是除了派对游戏之外唯一一个下载和流水都有增长的品类,合成相较于消除虽然还有不小差距,但也在不断突破头部产品的流水天花板,而不论是消除、抑或合成,玩法的融合以及混合变现成为“标配”。关于混合休闲游戏,Adjust 认为如果营销人员和开发者能拥抱 AI 技术,借助 AI 进行深度个性化,就能解锁更智能的用户获取和变现方法,获得丰厚回报。

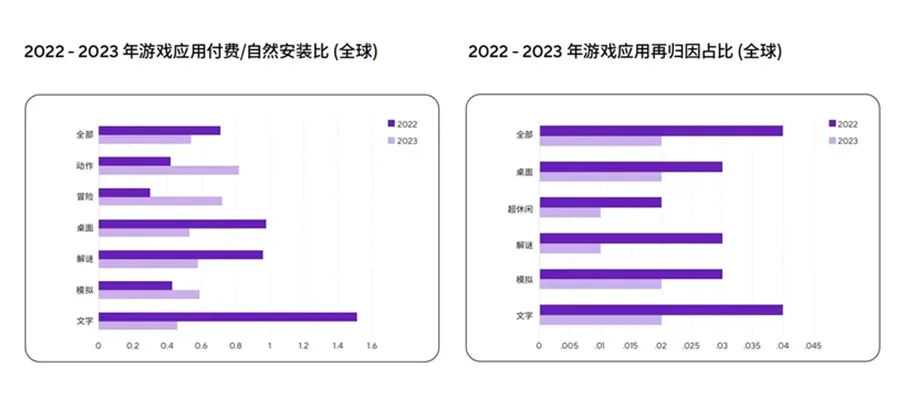

基于《2024年报告》对市场和品类的数据分析,出海厂商在 2024 年做增长时,还可以参考报告里面的游戏付费/自然安装比和游戏再归因占比 2 个数据来了解买量情况。

前者是某一个品类付费安装次数与自然安装次数的比值,例如下图中 2023 年文字类游戏的付费/自然安装比大幅下滑,从 1.5 左右下降到 0.5 左右,意味着在 2022 年,文字游戏每发生 150 次付费安装,会有 100 次自然安装。而到 2023 年变成大约 50 次付费安装,对应 100 次自然安装。自然安装占比大幅上升可能由多个原因造成,例如买量竞争不如之前激烈、文字游戏产生了不错的社交或者口碑传播等等。

三、海外“三国杀”,美国最卷,拉美最稳

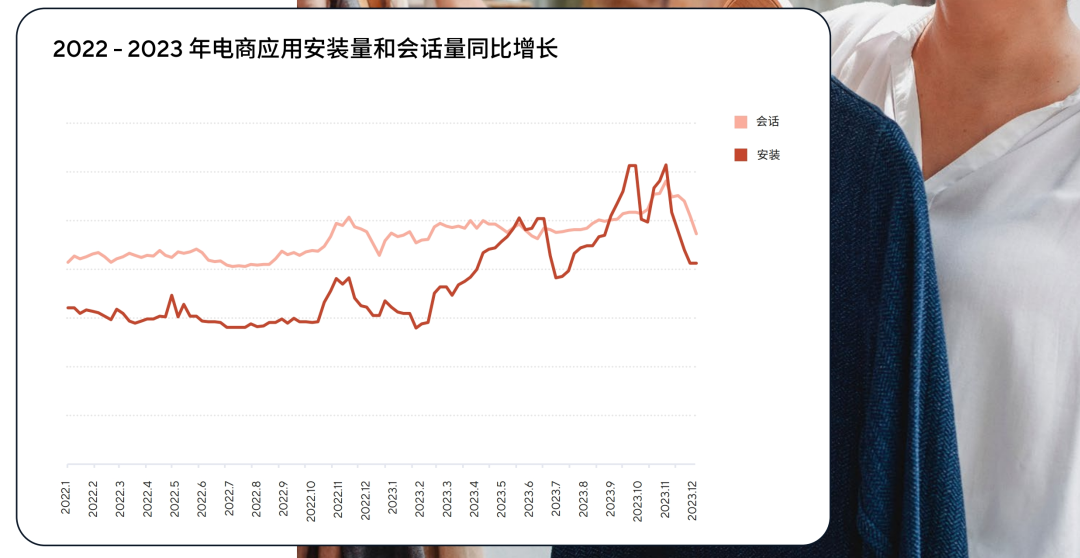

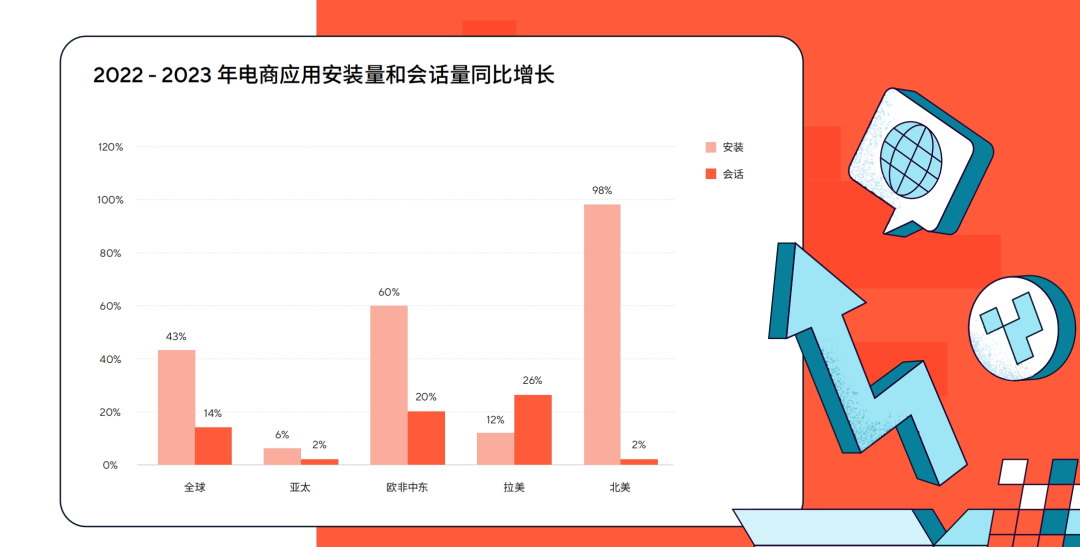

看到电商榜单 Top10,我们可以用“意料之中”来形容此时的感受,因为这其中一半的产品来自中国公司。由 Temu 出海搅动起来的全托管大战在 2023 年烧了快一年,鉴于 Marketplace 需要连接供需双端才能成立的业务模式,几个主要参与玩家开启了烧钱获客之旅,这也带动了全球购物应用安装量和会话量同比增长 56% 和 14%。各家烧钱做 App 增长背后,是 91% 智能手机用户使用移动设备购物的大趋势。Adjust 在电商品类的“行业精华要点”部分,还点出了 AI 驱动个性化、先买后付(BNPL)、三方支付(Apple Pay 在美国数字钱包市场份额已经高达 82%)等关键词。但最终如果单以年度下载量来论,Temu 作为搅局者,最终也没有超过在海外已经深耕多年的 SHEIN,Amazon 也严阵以待,年度安装量位列第 3。而在数据增长的整体背景下,各个市场的表现也很不一样。北美是 2023 年各家的必争之地,这直接带动北美市场安装量同比增长了 98%,几乎翻了一倍,但会话量却只同比增长 2%,成为几个市场里表现最差的地区。北美的第 0 天和第 1 天会话量表现,也是几个市场里面最差的,第 0 天(安装当天),会话量为 1.34 次,第 1 天,骤降到 0.19 次。获得北美用户注意力的难度,已经在 tough 级别。相较之下,拉美市场虽然安装量同比增长仅 12%,远低于全球平均水平,但会话量增幅 26%,是几个市场里面的最高水平,会话时长也是几个市场里面唯一同比增长的。此外,报告也就优惠信息、购物、市场和分类广告几个类别给出 eCPI、LTV、付费/自然安装比、再归因占比等数据,通过这些数据,厂商也可以获得一些变化信号。

写在最后

数据的量级和颗粒度、对散落在不同渠道的数据的整合分析、自动化的工作流程、各种测试,如今的增长远非互联网出海早期的野蛮模样。及时了解数据和新趋势、迭代流程,是 2024 年出海厂商们必须解决的课题。在《2024年报告》中,Adjust 还指出了 CTV 渠道、AI、个性化等容易被厂商们忽视的课题,有兴趣进一步了解的读者,可以下载 Adjust 联合 AppLovin 联合发布的《2024年移动应用趋势报告》,阅读完整内容。