哪类亚马逊广告回报率最高?哪些类目竞争加剧?这份报告来解密!

2022年2月,亚马逊首次披露了广告服务的独立收入,在2021年,亚马逊的广告收入达到312亿美元,仅次于谷歌和Facebook,已经成为世界上第三大广告平台。

从近年来的封店潮开始,卖家越来越重视以广告为核心的白帽运营了,这也进一步导致了站内流量竞争加剧,广告费水涨船高,但许多卖家的业绩并没有随着涨高。

这也是因为亚马逊的广告并不像简单的游戏“氪金”,只要钱花到位了就会有想要的结果,还需要卖家长期的不断学习和优化。

而这份报告全面分析了不同消费者对亚马逊广告的认知与偏好,不同类目的广告支出情况等核心内容,希望能更好地帮助卖家利用广告提升产品销量。

第三方卖家最爱投放哪类广告?

该报告对各种规模、售卖各种类目的卖家进行了访谈,几乎所有的卖家(97%)都表示,他们投放了某种类型的亚马逊PPC广告。

74%的第三方卖家投放了商品推广广告,这个比例几乎是投放品牌推广广告的2倍,商品推广广告也是亚马逊上最受欢迎的广告类型。

消费者对哪类广告认知度最高?

毫不意外的是,搜索页上的商品推广广告是消费者感知度最高的广告类型,紧随其后的是产品页面上的推荐商品广告,而展示类广告、品牌视频广告与品牌推广广告的认知度几乎相同,远低于商品推广广告。

多维度剖析亚马逊广告支出

01

不同广告类型的广告支出

上文提到,74%的第三方卖家投放过商品推广广告,这种广告类型也是消费者认知度最高的,从广告投放类型来看,商品推广广告也消耗了卖家最多的预算,从2018-2021年,尽管份额有所下降,但仍然占据绝对主导地位。品牌推广广告以及展示类广告的份额,则有微小的上涨幅度。

02

不同投放方式的广告支出

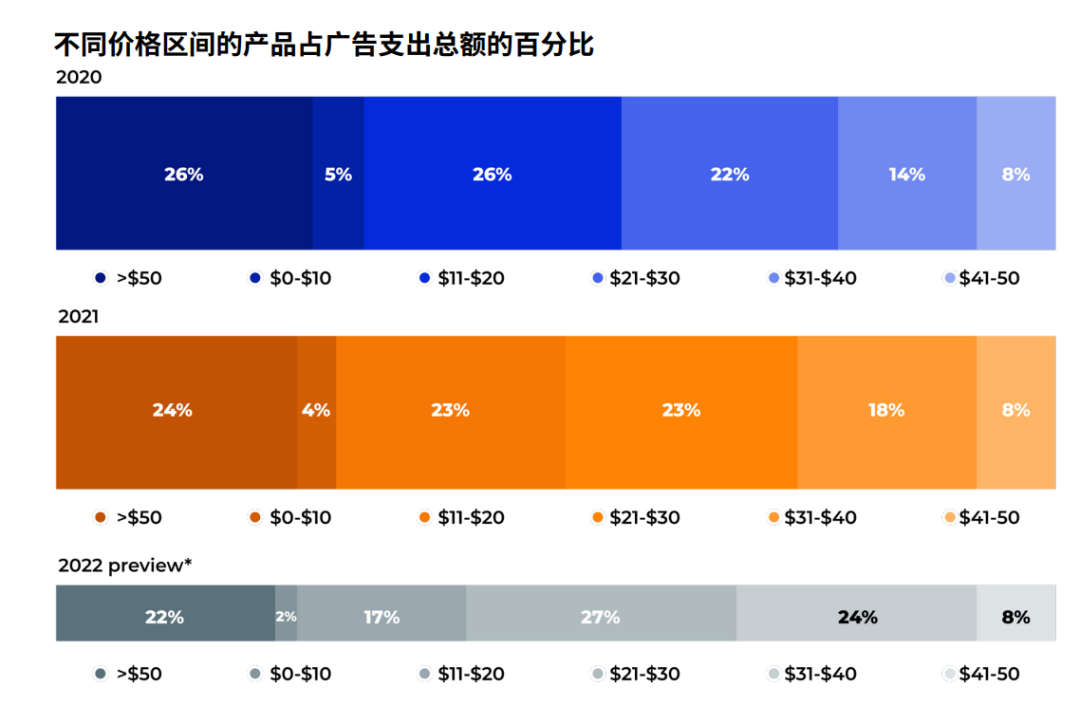

ASIN广告定位是2021年品牌方最青睐的投放方式,花费占比从2020年的22%上升到27%,而花费在宽泛匹配上的广告费用占比则从2020年的26%下降到2021年的23%。除此之外,同类商品、紧密匹配的花费占比也有所下滑。

该报告调查发现,在2022年的头2个月,ASIN广告定位的预算占比将进一步提高至35%,宽泛匹配由于转化率与ROI较低,将会下滑至19%。

03

不同产品价格的广告支出

该报告根据Jungle Scout的数据库发现,11-40美元的商品是广告投放的主流,细分来看,21-30美元以及31-40美元两个价格段的商品的投放支出有所扩大,而其他价格段,尤其是50美元以上的商品,广告支出占比持续下滑。

亚马逊广告的RoAS

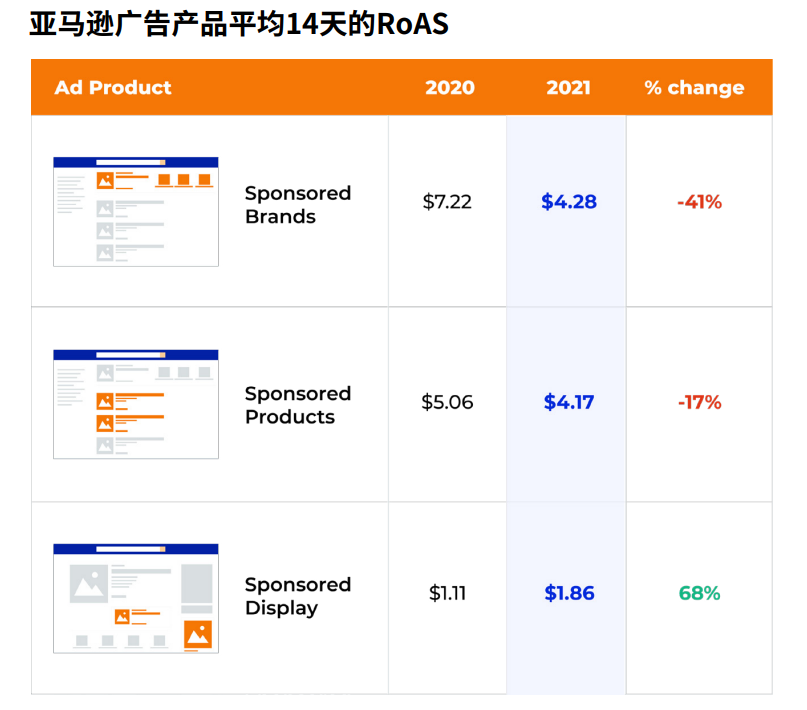

整体来看,与2020年相比,品牌推广广告与商品推广广告的RoAS都有所下降,品牌推广广告的RoAS下滑尤其明显,达到了41%,而展示广告的RoAS则上升了68%。

无论是从广告匹配方式、价格区间还是竞价策略,RoAS几乎均有不同程度的下滑,其中紧密匹配、低于10美元的低价商品以及固定竞价分别是RoAS下降比例最大。

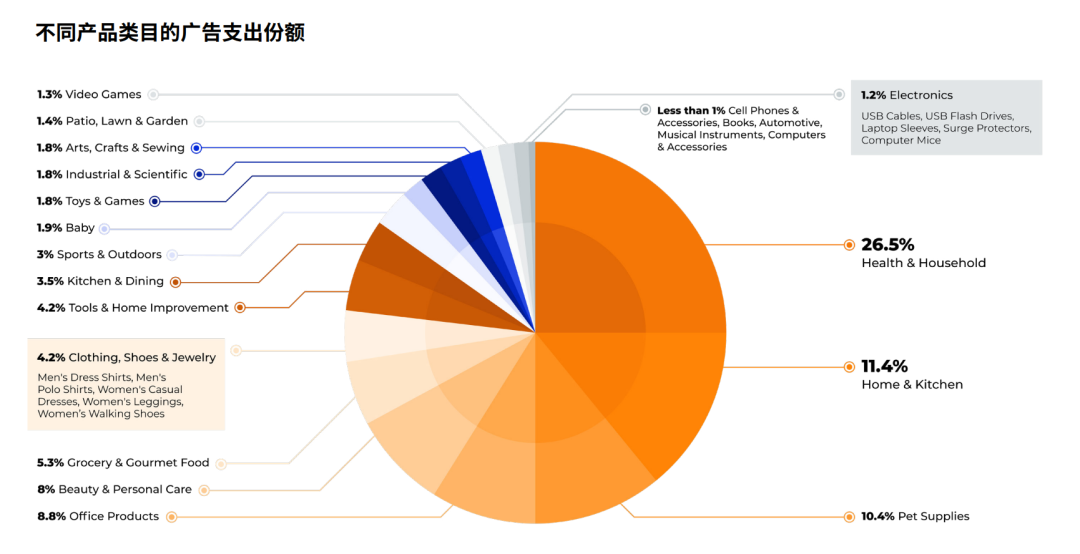

哪些类目广告支出最多?

这份报告还研究了在美国市场广告投放最多的品类,其中,健康与家居(Health & Household)类目的广告支出几乎是排名第二的家居与厨房(Home & Kitchen)的两倍。广告最少的类目则包括手机及配件、书籍、汽车、乐器等。

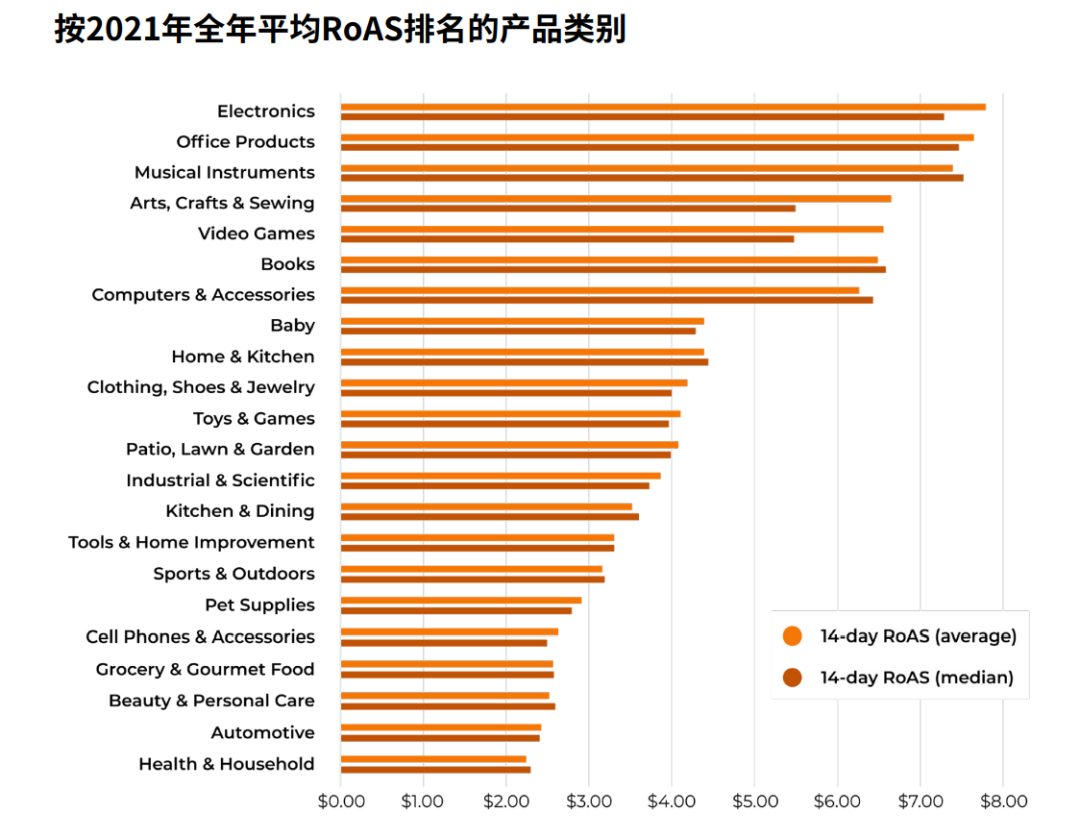

虽然健康与家具产品的广告花费不菲,但RoAS的平均值则在所有类目中垫底,仅有2.25美元,支出回报率最高的类目分别是电子产品、办公用品以及乐器。

在PPC成本和广告竞争加剧的当下,如何降本增效,提高亚马逊广告的ROI也将是各位卖家持续关注的重点,同时,这份报告的完整版中也针对这种情况全面分析了卖家开展亚马逊业务的种种挑战以及应对的方法。